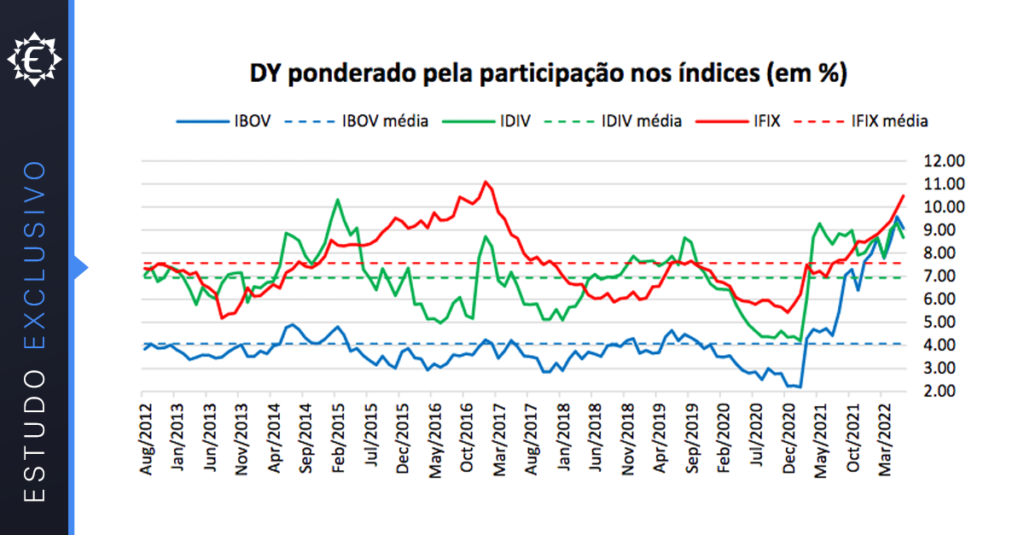

| Utilizando o complemento Add-In para Excel da plataforma Economatica nós elaboramos um estudo comparativo do dividend yield (DY) médio ponderado por mês do Índice Bovespa (IBOV), Índice de Dividendos (IDIV) e Índice de Investimento em Fundos Imobiliários (IFIX).

O cálculo considera o DY dos últimos 12 meses ao final de cada mês e sua ponderação pelo peso de cada ativo no índice daquele mês. 1. IBOV x IDIV x IFIX O gráfico a seguir apresenta a variação do DY de cada índice e sua média histórica nos últimos 10 anos até o mês de junho de 2022. |

| Em junho de 2022, o dividend yield (DY) médio ponderado nos últimos 12 meses do Ibovespa (IBOV) chegou a 9,08%, especialmente puxado pelos dividendos recentes da Vale e da Petrobrás. A média dos últimos 10 anos desse DY é de 4,07%.

O DY médio ponderado do Índice de Dividendos (IDIV) foi 8,67%, acima da média de 6,93% nos últimos 10 anos. Já o DY médio ponderado do Índice de Fundos Imobiliários (IFIX) foi de 10,47%, também acima de sua média de 7,57% nos últimos 10 anos. Comparando as médias de DY desses índices, percebe-se que o IFIX mantém uma média anual (7,57%) maior que o IDIV (6,93%) e o IBOV (4,07%). No gráfico é possível perceber uma queda abaixo da média no DY de todos os índices entre nov/2019 e o pior momento em fev/2021, quando o DY começou a subir e chegou ao seu maior valor recente em abr/2022, especialmente devido à queda dos preços dos ativos. 2. IFIX x NTN-B O gráfico a seguir apresenta a variação do DY mensal ponderado do IFIX em relação à taxa de juros do título público NTN-B com vencimentos em 2023 e 2035. |

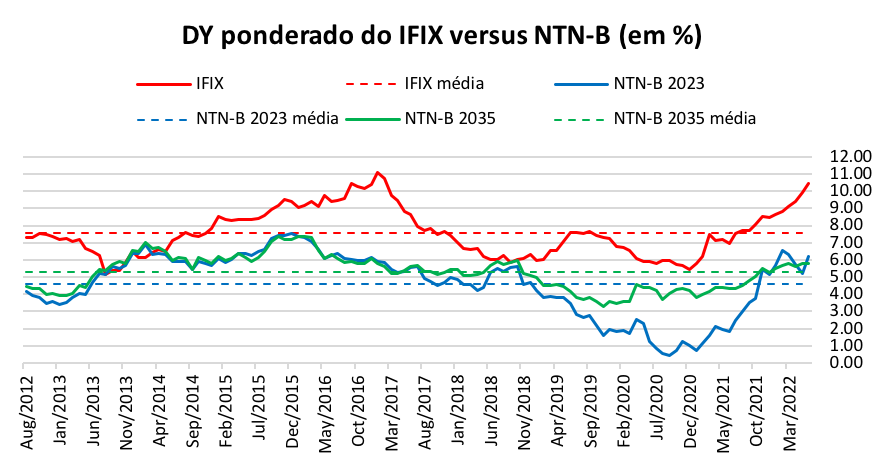

| Ao longo dos últimos 10 anos é possível observar que em apenas dois momentos o DY do IFIX se aproximou das taxas da NTN-B, entre ago/2013 e jun/2014, e mais recentemente entre jul/2018 e out/2018.

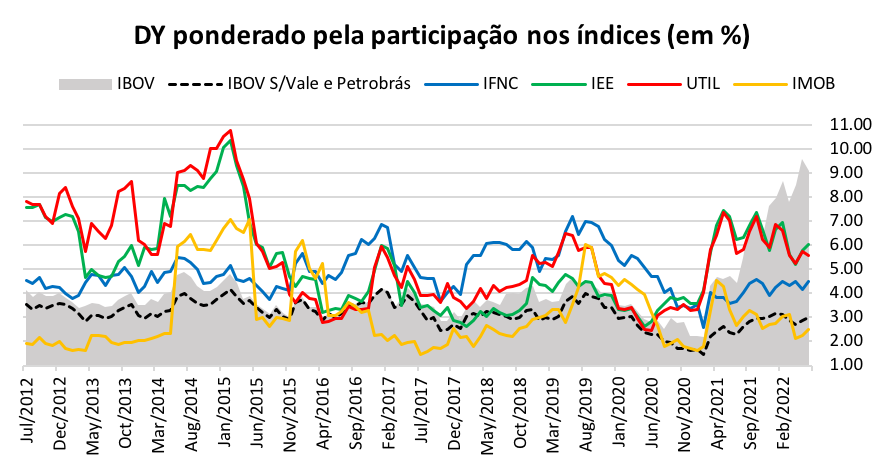

Em junho de 2022, o DY do IFIX alcançou 10,47%, diante da média de 7,57% nos últimos 10 anos. Enquanto isso, a NTN-B 2023 teve taxa de 6,22% (média de 4,62%) e a NTN-B 2035 teve taxa de 5,81% (média de 5,28%). 3. IBOV x Índices Setoriais O gráfico a seguir apresenta a variação do DY do Ibovespa, inclusive sem Vale e Petrobrás, e dos principais índices setoriais em termos de dividendos. |

| A área cinzenta do gráfico apresenta a variação do DY do IBOV, sendo alinha tracejada preta o DY do IBOV sem Vale e Petrobrás, que distribuíram volumes elevados de dividendos nos últimos meses. É possível observar a diferença entre essas variáveis, sendo o DY de junho do IBOV 9,08%, caindo para 2,98% sem Vale e Petrobrás.

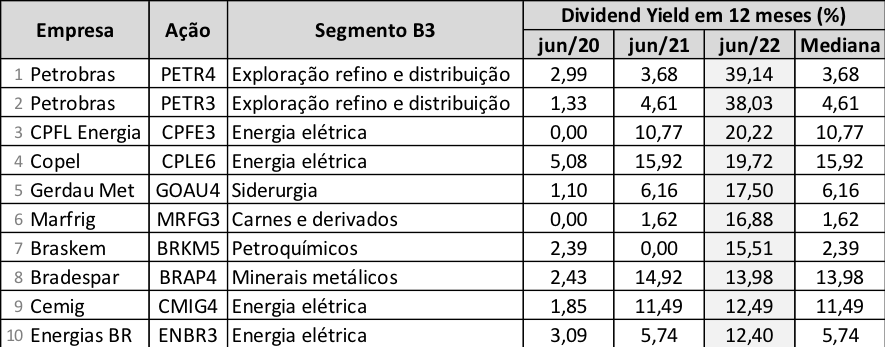

Analisando o DY ponderado dos índices setoriais, o DY do setor financeiro (IFCN) foi 4,49%, de energia elétrica (IEE) foi 6,04%, de utilidade pública (UTIL) foi 5,56% e de imobiliário (IMOB) foi 2,49%. 4. Maiores DY do Ibovespa A tabela a seguir destaca o DY acumulado em 12 meses para as ações. Para esta análise listamos os papéis com DY disponíveis nos últimos 3 anos, tendo como base o mês de junho. A classificação de maior DY é feita com base no mês mais recente. |

| A Petrobrás foi a empresa em destaque, com a PETR4 (39,14%) e a PETR3 (38,03%) com maiores DY, considerando os dividendos pagos nos últimos 12 meses e o preço das ações no final do mês. As medianas do DY dessas ações nos últimos 3 anos são de 3,68% e 4,61%, respectivamente.

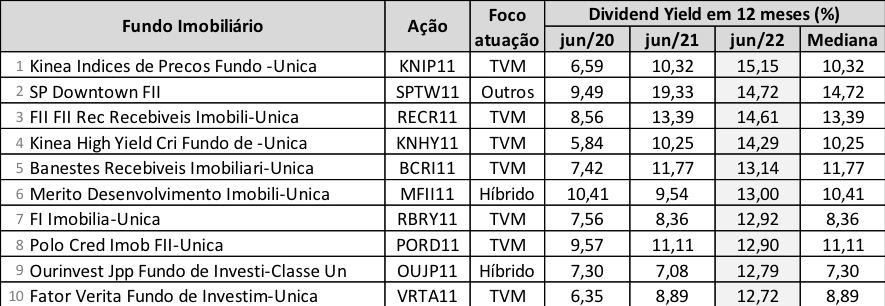

A segunda colocada é a CPFL com 20,22% e a terceira é a Copel com 19,72% em junho. 5. Maiores DY do IFIX A tabela a seguir destaca o DY acumulado em 12 meses os FIIs. Para esta análise listamos os fundos com DY disponíveis nos últimos 3 anos, tendo como base o mês de junho (fica na lista apenas fundos com dados nos 3 anos). A classificação de maior DY é feita com base no mês mais recente. |

| O fundo KNIP11 foi aquele com maior DY em junho (15,15%), considerando os dividendos pagos nos últimos 12 meses, tendo uma mediana de 10,32% nos últimos 3 anos.

A segunda posição é do SPTW11, com 14,72% em junho, seguido pelo RECR11 com 14,61%. Entre os fundos do TOP10, todos tiveram DY superiores a 12% ao ano, tendo como base jun/2022, além de mediana de DY nos últimos 3 anos acima de 7%. Caso deseje uma planilha de Excel formatada para a realização deste estudo com um Add-In, você pode baixá-la em nosso site no link https://economatica.com/galeria na pasta “Fundos Imobiliários”. |

| Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail [email protected] para que possamos lhe auxiliar na elaboração do estudo e implementar a nova ferramenta conforme suas necessidades. Se ainda não for usuário da nossa plataforma solicite um trial. |

Clube Acionista

A maior cobertura para impulsionar sua carteira de investimentos

Agendas

Saiba quando as empresas vão pagar antes de investir.

Análises

Veja análises dos bancos e corretoras em um só lugar.

Carteiras

Replique carteiras dos bancos e corretoras para investir com segurança.

Recomendações

Descubra a média de recomendações de empresas e fundos.