Peter Lynch, famoso por seu sucesso no mercado financeiro, uma vez disse: “O tempo é amigo dos bons negócios e inimigo dos maus”. Essa sabedoria ecoa poderosamente quando observamos a complexa dança da curva de juros e seus reflexos nos investimentos.

Atualmente é um indicador muito acompanhado e fundamental no arsenal de todo investidor. Basicamente, a curva trata de uma representação gráfica das taxas de juros em diferentes prazos. Servindo de espelho das expectativas do mercado, um indicador das tendências econômicas e um lembrete vívido das forças comportamentais que impulsionam os mercados.

Ultimamente a volatilidade dos mercados direciona os olhares preponderantemente para a curva de juros. O motivo para isso é simples: incerteza. Ninguém sabe ao certo qual a tendência para os juros e o futuro da política monetária. Quando o FED vai iniciar a redução de juros? Qual a expectativa para a taxa terminal da Selic?

Incertezas sobre a curva de juros

Nesta semana, tivemos diversas instituições e analistas revisando suas metas para Selic. Sob o mesmo ponto de vista, no mercado internacional, cada semana que passa se posterga a queda das taxas de juros dos EUA. O quadro de incerteza aumenta a volatilidade dos mercados com investidores ansiosos por alguma resposta, ansiosos por ver alguma certeza (hoje inexistente) no horizonte.

Trata-se de uma lição de paciência. Uma lembrança de que os melhores investimentos são construídos ao longo do tempo, não em uma corrida desenfreada. Quando no início do ano muitos falavam de Selic a 9% e agora, quatro meses depois, reavaliando que chegar em dois dígitos será um desafio.

A prova de aversão ao risco

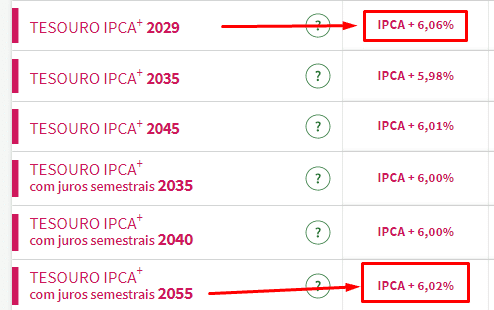

À medida que observamos a curva de juros se desdobrar diante de nós, somos lembrados das forças comportamentais que moldam o mercado. O movimento de “bear flattening”, por exemplo, onde as taxas curtas sobem mais do que as longas, é um lembrete claro da aversão ao risco que permeia os investidores em tempos de incerteza.

Como por exemplo, na imagem acima tirada do próprio site do Tesouro Direto com o tesouro IPCA+ 2029 rendendo mais que o IPCA+2055.

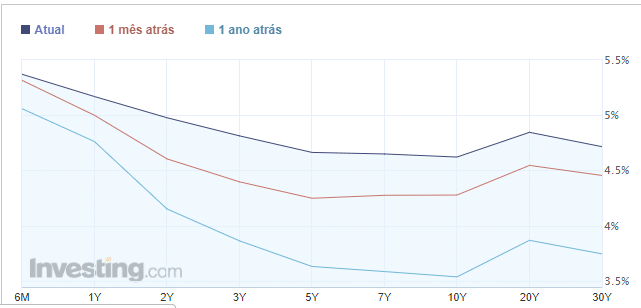

Por outro lado, a inversão da curva, com suas taxas de longo prazo mais baixas do que as de curto prazo, pode ser interpretada como um sinal de alerta para tempos econômicos difíceis à frente. Envolve uma chamada para a cautela, uma oportunidade para os investidores reavaliarem suas estratégias e protegerem seus portfólios contra os ventos adversos que possam soprar.

Também como exemplo na imagem acima da Investing.com onde mostra que os rendimentos dos títulos do tesouro dos EUA apresentam uma curva invertida. Ou seja, com títulos de curto prazo com maiores taxas de rendimentos que os títulos de longo prazo.

Então, qual é a solução para o investidor em meio a essa complexidade?

Buffett nos lembra: “Seja medroso quando os outros são gananciosos e ganancioso quando os outros são medrosos.” Em outras palavras, manter a calma e a paciência quando o mercado extremamente volátil pode ser a chave para encontrar oportunidades onde outros veem apenas riscos.

Uma abordagem equilibrada e diversificada, combinada com uma visão de longo prazo, pode ajudar os investidores a atravessar os altos e baixos da curva de juros com confiança. Ao invés de reagir impulsivamente às flutuações do mercado, mantenha o foco no seu objetivo financeiro, investindo todos os meses e permaneça fiel à estratégia estabelecida.

Se você confia nos investimentos e sabe que são capazes de sobreviver às turbulências do mercado então você só tem motivos para comprar e reinvestir por um preço mais barato. Por outro lado, se você está todos os dias olhando o aplicativo preocupado com os próximos dias, então provavelmente você deveria diminuir o risco da sua carteira. Somos todos corajosos em períodos positivos e descobrimos nosso real perfil de investidor quando o problema aparece.

A curva de juros é mais do que um indicador econômico. Serve de referência e não um definidor de caminhos. Ao cultivar a paciência e manter a disciplina, investidores podem transformar a volatilidade em vantagem e navegar com sucesso pelos desafios que o mercado apresenta.

Quer saber quais as recomendações para investir? Veja as principais recomendações conforme o consenso do Clube Acionista, por aqui.