A entrada em vigor da resolução CVM 175 marca um novo capítulo na regulação do setor financeiro brasileiro. Esta norma representa um significativo avanço para o setor de fundos, principalmente em relação aos Fundos de Investimento em Direitos Creditórios (FIDCs).

Os FIDCs, até então, eram veículos de investimento predominantemente reservados para investidores de maior porte e com maior experiência no mercado. De acordo com as regras anteriores, apenas o chamado investidor qualificado — isto é, aqueles com investimentos superiores a 1 milhão de reais ou com qualificação profissional— e os investidores profissionais, com investimentos superiores a 10 milhões de reais, podiam acessar estes fundos. No entanto, a nova regulação abre caminho para que os FIDCs também sejam uma alternativa para os investidores de varejo, ampliando o universo de pessoas que podem se beneficiar deste tipo de investimento.

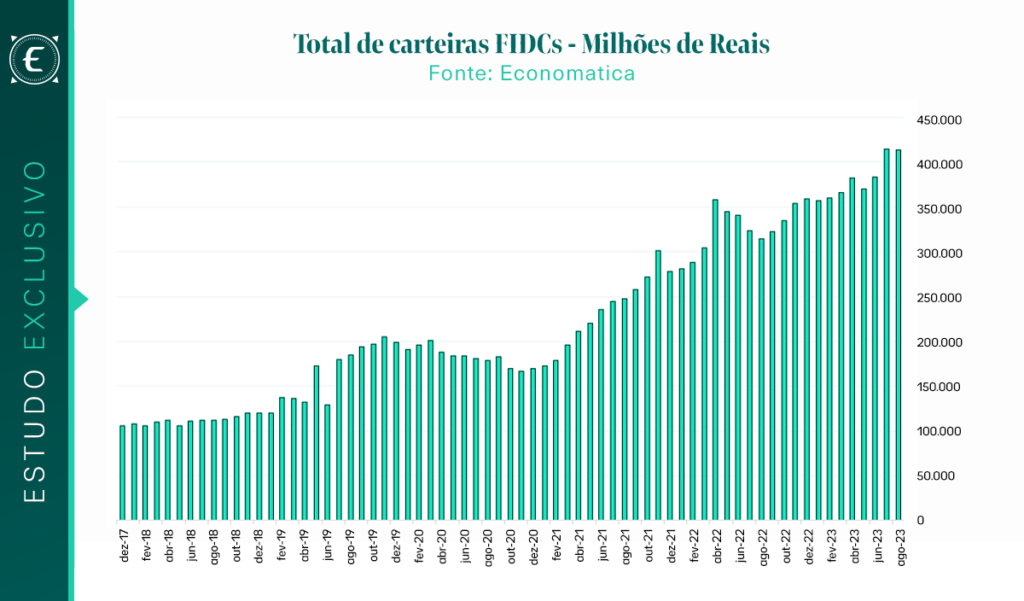

A Economatica fez um levantamento abrangente sobre o segmento de FIDCs no Brasil. Os dados mostram um crescimento robusto nos últimos anos. Para se ter uma ideia, em 2017, o valor consolidado das carteiras dos FIDCs era de 105 bilhões de reais. Esse montante cresceu de forma substancial, quase triplicando ao longo de cinco anos, alcançando mais de 410 bilhões de reais em 2022, distribuídos em 2166 fundos desta classe.

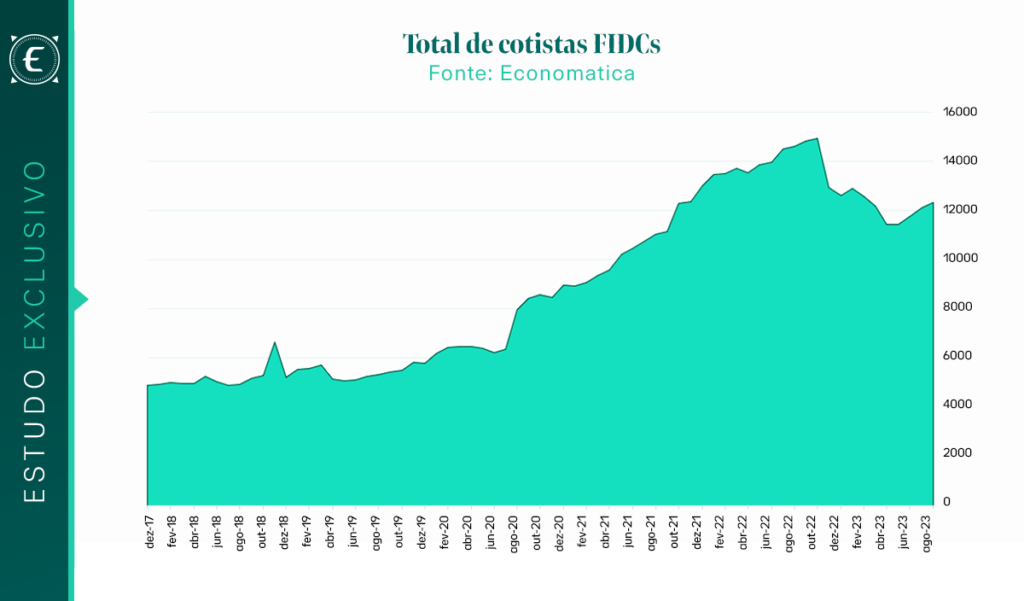

Outro indicador relevante é a evolução do número de cotistas. Em 2017, havia 4890 cotistas nos FIDCs. Este número cresceu de forma expressiva, alcançando cerca de 15 mil cotistas em 2022. O aumento mostra que, mesmo antes da nova regulamentação, o interesse por FIDCs estava em ascensão. Com a inclusão dos investidores de varejo, é esperado que esse número cresça de forma ainda mais acelerada nos próximos anos.

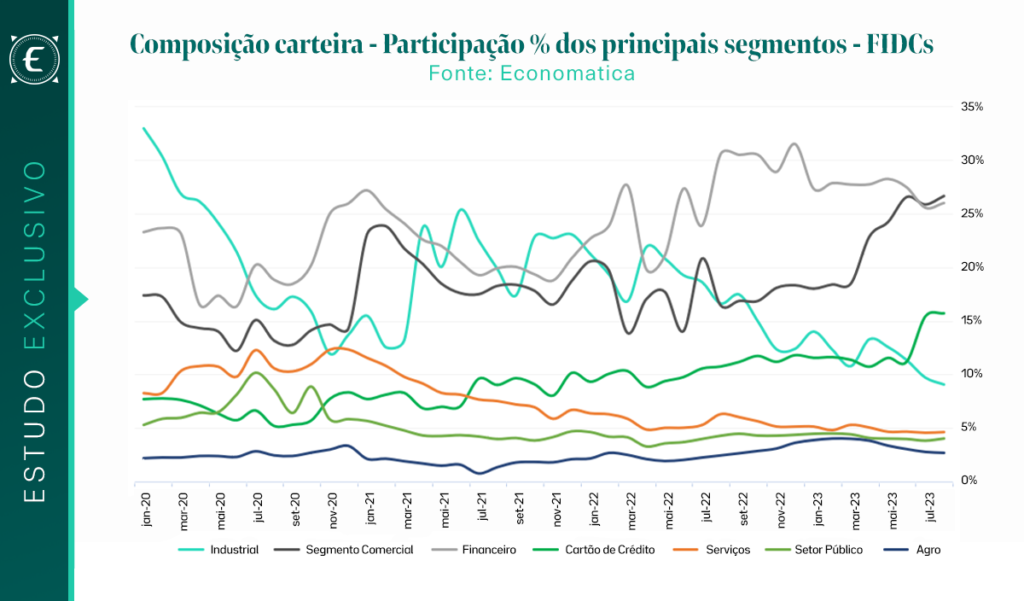

Ao consolidar os dados da composição das carteiras dos FIDCs é possível compreender uma movimentação nos principais setores indicados abaixo:

Indústria: Em janeiro de 2020, a indústria representava 32,94% do total da carteira de FIDCs, mas sofreu uma queda consistente ao longo dos anos, atingindo 9,14% em agosto de 2023.

Segmento Comercial: Apresentou oscilações ao longo do período, partindo de 17,43% em janeiro de 2020 e atingindo 26,67% em agosto de 2023.

Financeiro: Também houve variação neste segmento, mas observa-se um aumento ao longo do tempo, indicando que o setor financeiro continua sendo uma o principal setor na composição nas carteiras dos FIDCs pela própria natureza das estruturações

Setor Público: A presença do setor público nas carteiras foi decrescente ao longo dos anos, sinalizando possivelmente uma redução na emissão de títulos ou uma percepção de risco maior por parte dos gestores.

Agro: O setor agropecuário começou com uma pequena participação, mas apresentou crescimento ao longo dos anos, o que pode ser resultado do bom desempenho do agronegócio brasileiro.

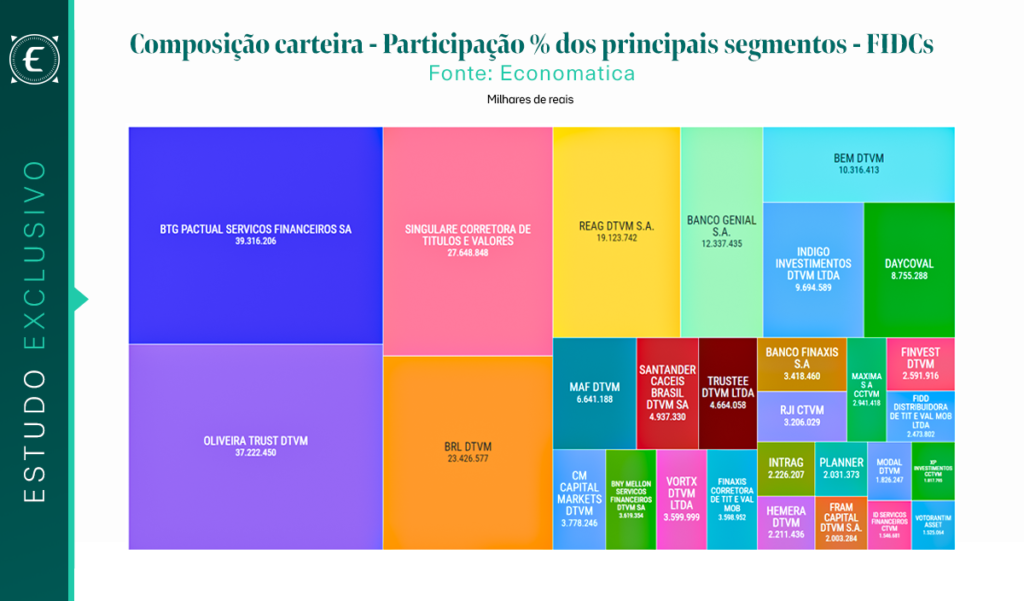

Os fundos 555 (Ações, Multimercado, Renda Fixa e Cambial), amplamente ofertados pelos grandes bancos, se tornaram populares e conhecidos por boa parte dos investidores. Em contrapartida, os FIDCs trazem uma dinâmica distinta. Ao invés de terem uma concentração nas mãos dos grandiosos e longevos bancos nacionais, esses fundos proporcionam um espaço significativo para bancos e gestoras independentes se destacarem. Abaixo é possível analisar o ranking das gestoras por patrimônio consolidados dos 2166 FIDCs da amostra:

A resolução CVM 175 introduziu uma nova perspectiva no setor financeiro brasileiro, ampliando o escopo de investidores que podem acessar os FIDCs. Este é um marco importante, não apenas pelo aumento do interesse nos fundos, mas também por dar espaço para uma diversidade maior de instituições financeiras no mercado. A Economatica possui a mais completa base de dados e de composição de carteiras dos FIDCs e demais classes de fundos do mercado. Essa rica base de dados é vital para a tomada de decisões informadas por parte de investidores, gestores e reguladores, dando a eles uma visão ampla e detalhada do mercado.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected] para que possamos lhe auxiliar na elaboração do seu estudo, conforme suas necessidades. Se ainda não for usuário da nossa plataforma, solicite-nos um trial.

Clube Acionista

A maior cobertura para impulsionar sua carteira de investimentos

Agendas

Saiba quando as empresas vão pagar antes de investir.

Análises

Veja análises dos bancos e corretoras em um só lugar.

Carteiras

Replique carteiras dos bancos e corretoras para investir com segurança.

Recomendações

Descubra a média de recomendações de empresas e fundos.