No sofisticado universo de investimentos, é crucial familiarizar-se com uma variedade de indicadores e conceitos que podem contribuir para a avaliação do desempenho de uma empresa. Este conhecimento permite a tomada de decisões mais precisas e fundamentadas. Uma das habilidades essenciais para um bom analista ou gestor é a capacidade de prever o futuro da maneira mais acertada possível, utilizando dados históricos em conjunto com expectativas e projeções futuras.

Um dos indicadores-chave na busca por ações com alto potencial de pagamento de dividendos e JCPs (Juros sobre Capital Próprio) é o Dividend Yield, o qual é um dos principais guias para o investidor de dividendos. Essa estratégia consiste em procurar retornos robustos e renda passiva.

Neste estudo, vamos realizar uma análise abrangente sobre os dividendos para os diferentes setores da bolsa de valores, destacando as empresas que são reconhecidas como excelentes pagadoras de dividendos. Além disso, também apresentaremos as expectativas para os pagamentos de dividendos futuros com base nos indicadores desenvolvidos pela Economatica.

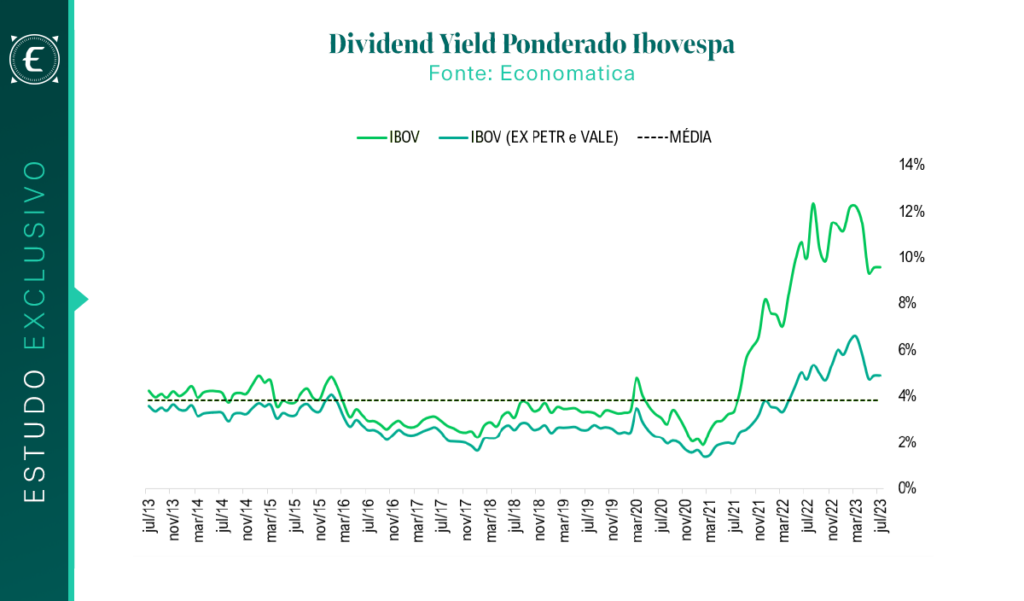

Como ponto de partida, vamos tomar o Dividend Yield do principal índice da bolsa de valores brasileira, o IBOVESPA. Utilizando o ferramental da Economatica, é possível analisar o dividend yield ponderado pela composição histórica dos índices. Para a nossa análise, consideramos dois recortes: um com a composição completa do índice e outro excluindo Petrobras e Vale.

Ao examinar o período de 2013 a 2021, observamos que o Dividend Yield do índice total e o ex-Petrobras e Vale mostram semelhanças, com picos próximos a 5%. Contudo, após o primeiro trimestre de 2021, o índice que inclui Petrobras e Vale começou a se distanciar, principalmente devido aos robustos dividendos da Petrobras, que em certos momentos superaram 70% do Dividend Yield acumulado nos últimos 12 meses. A Vale e outras empresas também contribuíram para o índice, porém com um impacto significativamente menor do que o da Petrobras, que possui uma participação expressiva no índice.

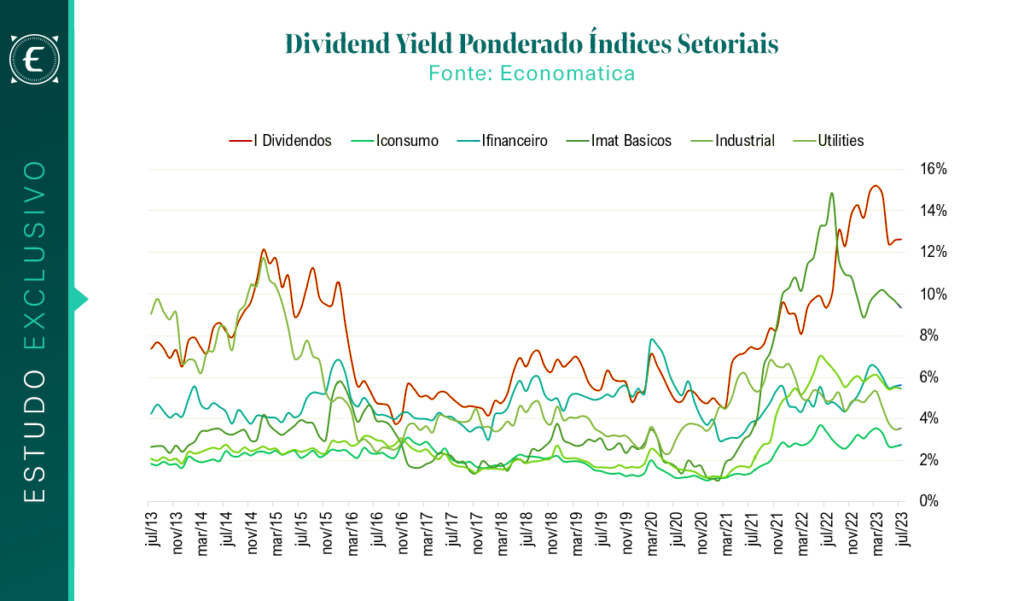

Apesar de o IBOVESPA ser o índice mais popular, é também possível fazer uma comparação com os índices setoriais criados pela própria B3 como representações de desempenho das empresas de um determinado setor. Para o presente estudo, selecionamos seis índices:

IDIV: Índice de Dividendos. Sua composição é baseada em empresas que distribuem dividendos aos acionistas. Inclui setores como energia elétrica, telecomunicações, financeiro, saneamento básico, entre outros.

ICON: Índice de Consumo. Acompanha a performance de empresas do setor de consumo, como varejo, alimentos, bebidas e vestuário.

IFIN: Índice Financeiro. Mede o desempenho de ações de empresas do setor financeiro, incluindo bancos, seguradoras, corretoras, entre outros.

IMAT: Índice de Materiais Básicos. Acompanha a performance de empresas do setor de materiais básicos, como mineração, siderurgia, papel e celulose, química e petroquímica.

INDX: Índice do Setor Industrial. Mede o desempenho de ações de empresas do setor industrial, abrangendo fabricação de máquinas, equipamentos e produtos químicos.

IUTIL: Índice de Utilidade Pública (Utilities). Acompanha a performance de empresas do setor de utilidade pública, como energia elétrica, saneamento básico, gás e água.

Ao examinarmos o histórico dos últimos 10 anos dos dividendos pagos, ponderados pela participação de cada companhia nos índices mencionados, identificamos uma tendência ascendente no pagamento de dividendos a partir de 2021 para a maioria das empresas. No entanto, uma análise individualizada de índice para índice revela a persistência de baixos pagamentos de dividendos por empresas de consumo, variando entre 2% e 3% ao longo de um período de 12 meses.

O índice de dividendos, que se caracteriza pela concentração de empresas reconhecidas como pagadoras consistentes e sólidas de dividendos, apresentou um desempenho superior a todos os outros índices no período analisado. Isso se deve ao fato de que concentra empresas que se destacam no critério de distribuição de proventos aos acionistas. Notamos que o índice financeiro, apesar do destaque entre os primeiros trimestres de 2020, não retomou os níveis anteriormente apresentados, operando na faixa de 4% a 6% de dividendos. O grande destaque, contudo, é o setor de materiais básicos, diretamente influenciado pela Petrobras e seus robustos dividendos do período.

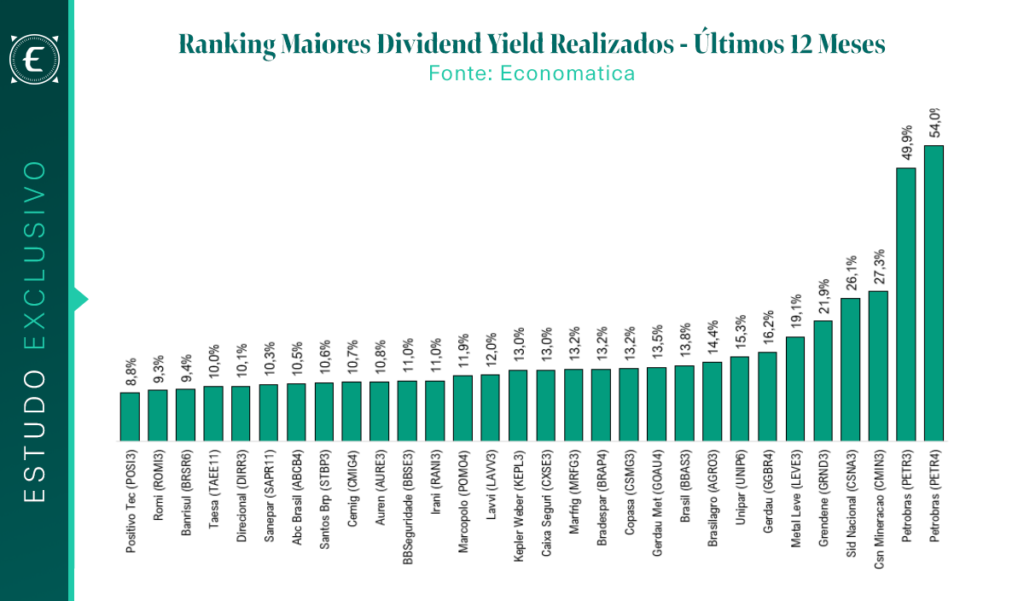

Após identificar os principais setores que mais pagam dividendos no mercado financeiro nacional, é importante entender quais empresas se destacam de forma individualizada. Ao classificar o Dividend Yield realizado nos últimos doze meses para as empresas presentes no IBRA – Índice Brasil Amplo da B3 – e ao considerarmos todos os proventos (dividendos e JCPs) pagos em 12 meses divididos pelo preço do ativo há 12 meses, a Petrobras novamente se destaca. Sua ação preferencial (PETR4) atingiu 53,96% de Dividend Yield, seguida pela ação ordinária da mesma empresa (PETR3) com mais de 49,9% de Yield. No top 20, também encontramos a Csn Mineração (CMIN3) e Siderúrgica Nacional (CSNA3), ambas com Yield entre 26% e 27% no acumulado em 12 meses, e a Grendene (GRND3) com 21,89% de Dividend Yield.

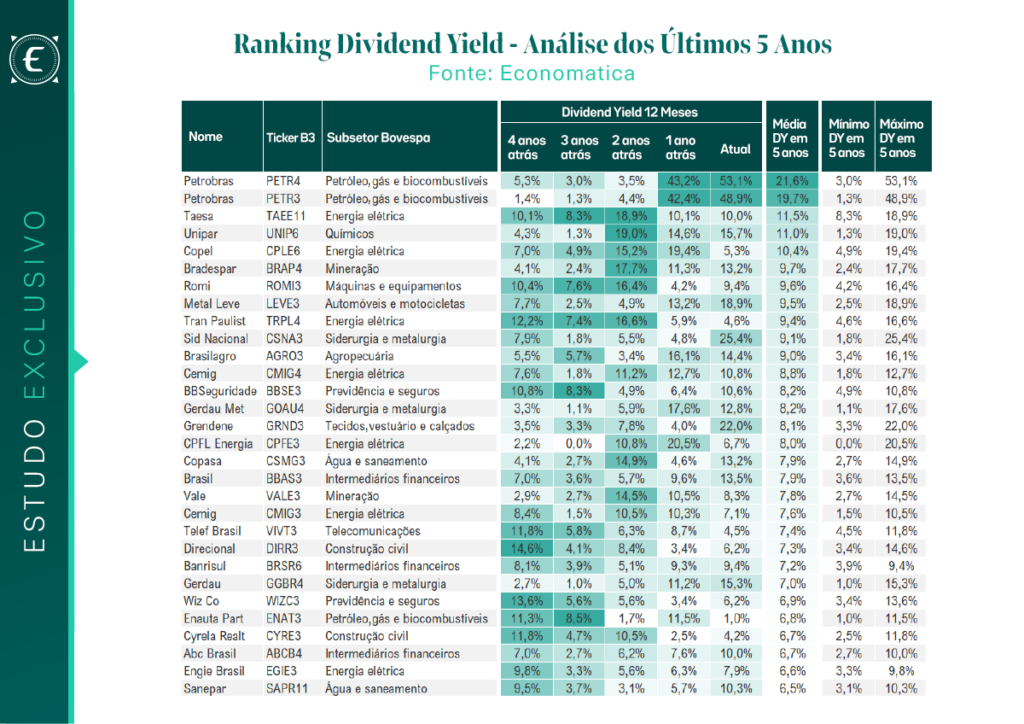

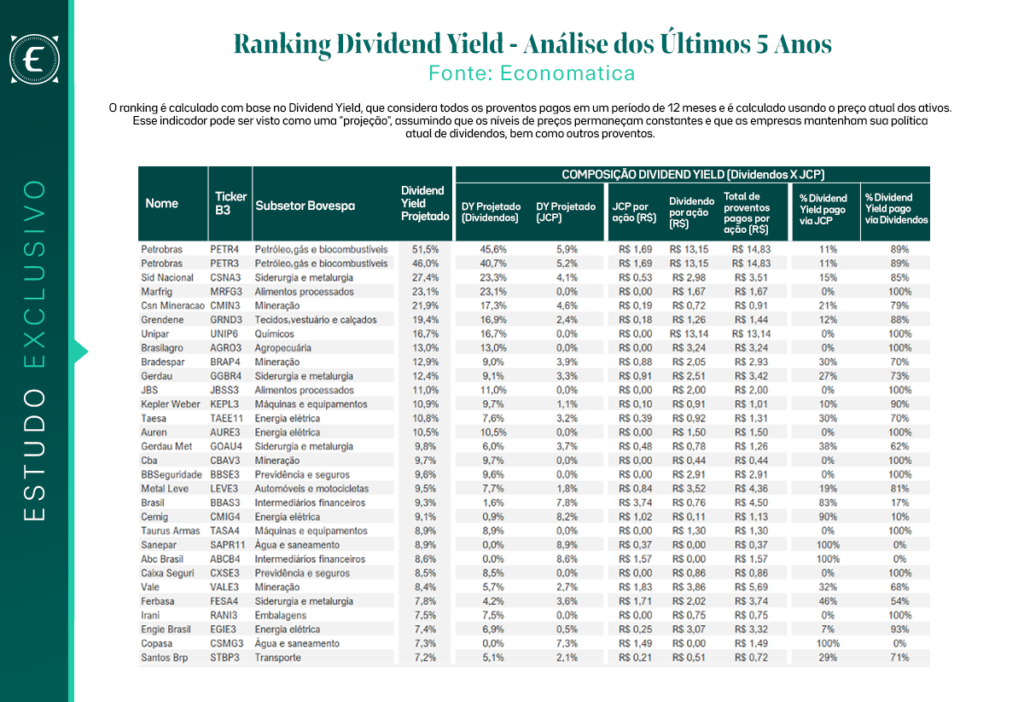

No entanto, é fundamental destacar que, embora muitas empresas possam ser reconhecidas como boas pagadoras de dividendos, isso não implica que tais eventos sejam recorrentes. Em um ano atípico, uma empresa pode pagar um dividendo extraordinário que pode mascarar seu status de pagadora recorrente de proventos. Para evitar essa distorção, partimos da amostra anterior e filtramos apenas empresas que apresentaram pagamentos de dividendos nos últimos 5 anos. Em seguida, calculamos seus respectivos Dividend Yield ano a ano e obtivemos uma média desse indicador para uma análise mais precisa e confiável.

Embora a Petrobras esteja atualmente em destaque devido aos robustos dividendos pagos nos últimos 12 meses, é perceptível uma dinâmica de mudança entre as empresas de maior rendimento em dividendos no ranking das top 30. Por exemplo, há quatro anos, a Direcional, companhia atuante no setor de construção civil, apresentou o maior Dividend Yield, com aproximadamente 14,61%. No ano subsequente, a Enauta (ENAT3), ativa no setor de óleo e gás, despontou com 8,46% de Dividend Yield, seguida de perto pela Taesa (TAEE11), uma das favoritas entre os investidores focados em dividendos, com um rendimento de 8,34%.

Nos últimos 24 meses, identificamos um aumento expressivo nos níveis de Dividend Yield, potencialmente atribuível ao impacto nos preços das ações durante a pandemia. No entanto, após esse período de turbulência, observamos uma tendência de Dividend Yield ultrapassando a faixa de 14-15%. Neste contexto, o setor de energia elétrica com Taesa (TAEE11) e Copel (CPLE6), e o setor químico com a Unipar (UNIP6), merecem destaque. Também tivemos no ranking de dois anos atrás empresas industriais como Romi (ROMI3) e Metal Leve (LEVE3).

Na mesma análise, podemos observar o maior e menor Dividend Yield apresentado no período, ressaltando que estamos trabalhando com o Dividend Yield realizado, isto é, para o acionista que comprou as ações e recebeu os proventos durante esse intervalo.

Enquanto o passado fornece insights valiosos, um dos principais desafios do mercado financeiro é prever o comportamento futuro dos ativos, seja em relação aos seus preços ou aos seus proventos. A Economatica oferece, entre diversas ferramentas, o cálculo do Dividend Yield com base no preço mais recente do ativo. Este indicador pode ser utilizado como uma aproximação do que será o Dividend Yield futuro e/ou projetado. Portanto, quais são as empresas potencialmente boas pagadoras de dividendos nos próximos 12 meses?

Considerando o valor pago em 12 meses e o preço mais recente (baseado em 18/07/2023), a Petrobras (PETR4/PETR3) apresenta um Dividend Yield de 51,4%, composto por 45% de dividendos e 5,8% de Juros sobre Capital Próprio. Em seguida, temos a Siderúrgica Nacional (CSNA3) com 27% (23,2% oriundos de dividendos e 4,1% de juros sobre capital próprio).

O setor agrícola também ganha destaque, representado por Marfrig (MRFG3), BrasilAgro (AGRO3) e JBS (JBSS3), bem como Kepler Weber (KEPL3), que também tem forte relação com o agronegócio. Todas estas empresas apresentam um dividendo esperado acima de 10% nos próximos 12 meses. A tabela a seguir ilustra as 30 maiores projeções.

A Economatica mantém um registro completo de todos os eventos corporativos e seus respectivos ajustes históricos de preços, seja para ações, fundos imobiliários, títulos públicos e privados de renda fixa que paguem algum provento. Os preços ajustados são de vital importância para análises comparativas e históricas, além de permitirem uma avaliação estratégica das empresas com foco em estratégias de valor.

Para obter mais informações, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso já seja usuário de nossa plataforma, teremos prazer em personalizar um estudo para você. Se ainda não for usuário, solicite um trial para testar nossas soluções.