Na última semana o destaque se manteve voltado para os juros que destacam as altas taxas oferecidas pelos títulos do Tesouro IPCA+. Em linha com o cenário fiscal brasileiro que é questionado pelo mercado sobre a capacidade de geração de receita futura. Além disso, tivemos a pesquisa Focus que apontou aumento das expectativas de inflação, dificultando cortes na Selic pelo Banco Central.

Assim, o mercado deve continuar observando a curva de juros real (NTN-B) na faixa dos 6,05% e 6,13%, os ajustes das projeções do Boletim Focus e os indicadores econômicos. Como por exemplo, o IPCA-15, esperado para terça feita, além dos dados de mercado de trabalho.

Alinhando aos investimentos

Para os investidores, essas informações são valiosas para ajustar suas estratégias.

Primeiramente, é importante diversificar os investimentos, considerando setores que mostrem resiliência mesmo em cenários de incerteza. Em segundo lugar, acompanhar de perto os indicadores econômicos e as decisões de política monetária pode fornecer insights para melhorar a alocação de ativos.

Investir em ações de empresas que apresentam crescimento consistente, mesmo em períodos de alta inflação, pode ser uma estratégia eficaz. Além disso, manter uma parte do portfólio em ativos de renda fixa atrelados ao IPCA pode proteger contra a inflação e oferecer retornos atrativos. Tudo isso você pode encontrar facilmente nas recomendações do Clube Acionista, veja por aqui.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Boletim Focus (27.05.24)

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | de 3,80% para 3,86% ⬆️ |

| IPCA/25: | de 3,74% para 3,75% ⬆️ |

| PIB/24: | segue em 2,05%🟰 |

| PIB/25: | continua em 2,05%🟰 |

| CÂMBIO/24: | de R$ 5,04 para R$ 5,05 ⬆️ |

| CÂMBIO/25: | continua em R$ 5,05 🟰 |

| SELIC/24: | segue em 10,00% 🟰 |

| SELIC/25: | continua em 9,00% 🟰 |

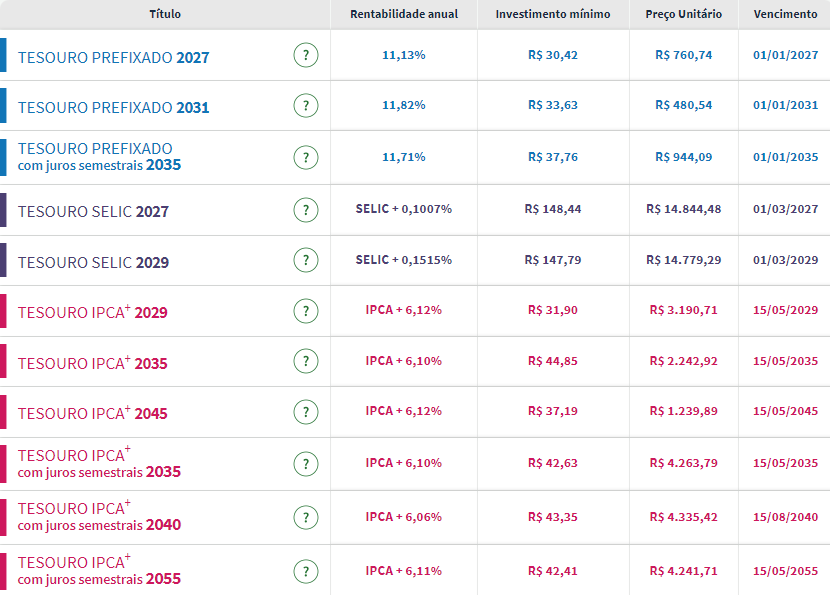

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Fonte: Tesouro Direto 27/05/2024

O que é a taxa Selic e por que ela é importante?

A Taxa Selic é a principal taxa de juros da economia brasileira, influenciando outras taxas e investimentos. O Ibovespa, principal índice da Bolsa de Valores brasileira, costuma ter relação inversa com o movimento dos juros, ou seja, quando um sobe, o outro tende a cair – e vice-versa.

Basicamente, ocorre porque altas taxas tornam o dinheiro mais caro, prejudicando empresas que dependem de investimentos. Quando a taxa Selic cai, o acesso ao dinheiro (via financiamentos, por exemplo) aumenta, impulsionando investimentos de renda variável e, consequentemente, no valor das ações.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Portanto, acompanhar quais serão os próximos movimentos da Selic se torna importante para o investidor. O Comitê de Política Monetária (Copom) a define a cada 45 dias, considerando indicadores como inflação, dólar, emprego e renda, bem como o impacto na economia do país.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.