Juros em alta e dados sobre a inflação geram turbulências nos mercados e levam os rendimentos dos títulos do Tesouro Direto para a faixa de IPCA+6%. Oscilações que refletem não apenas eventos locais, mas também o contexto global, especialmente nos Estados Unidos.

Juros e Surpresas Inflacionárias

Os juros apresentaram uma trajetória de alta, especialmente nos vencimentos intermediários e longos, refletindo a inclinação da curva. No entanto, a correlação com os títulos americanos e a volatilidade desses últimos influenciaram esse movimento. No Brasil, a curva manteve a precificação de uma Selic terminal entre 9,75% e 10% para 2024, embora a variação tenha sido observada em diferentes prazos.

Por outro lado, no cenário global, a inflação nos Estados Unidos e na China foi motivo de preocupação. O aumento significativo no índice de preços ao consumidor (CPI) nos EUA indicou uma economia aquecida, reduzindo as expectativas de cortes de juros. Na China, os dados de inflação mostraram uma resposta abaixo do esperado aos estímulos governamentais, adicionando incerteza ao panorama econômico.

O que pode movimentar o mercado de renda fixa na semana?

Nesta semana, os investidores estarão atentos aos indicadores de atividade na China, incluindo o PIB do primeiro trimestre, vendas no varejo e produção industrial de março. Além disso, a divulgação dos índices de preços ao consumidor poderão ditar o humor dos mercados.

Em linha com os dados econômicos, falas dos dirigentes dos bancos centrais dos EUA e da zona do euro também serão cruciais, oferecendo insights sobre a política monetária futura. Já no Brasil, o destaque será o Projeto de Lei de Diretrizes Orçamentárias (PLDO) de 2025, que delineará as prioridades e metas do governo para o próximo ano, além do IBC-Br, considerado uma ‘proxy’ do PIB.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

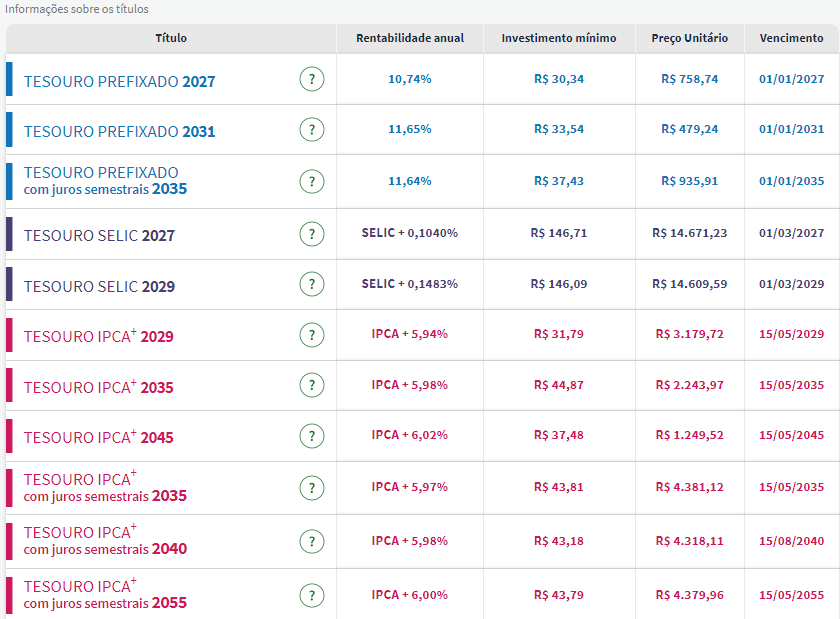

Rendimento dos títulos do Tesouro Direto

Fonte: Tesouro Direto no dia 15/04/2024

O que é a taxa Selic e por que ela é importante?

A Taxa Selic é a principal taxa de juros da economia brasileira, influenciando outras taxas e investimentos. O Ibovespa, principal índice da Bolsa de Valores brasileira, costuma ter relação inversa com o movimento dos juros, ou seja, quando um sobe, o outro tende a cair – e vice-versa.

Basicamente, ocorre porque altas taxas tornam o dinheiro mais caro, prejudicando empresas que dependem de investimentos. Quando a taxa Selic cai, o acesso ao dinheiro (via financiamentos, por exemplo) aumenta, impulsionando investimentos de renda variável e, consequentemente, no valor das ações.

Portanto, acompanhar quais serão os próximos movimentos da Selic se torna importante para o investidor. O Comitê de Política Monetária (Copom) a define a cada 45 dias, considerando indicadores como inflação, dólar, emprego e renda, bem como o impacto na economia do país.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.