Nesta semana, o mercado de renda fixa experimentou uma forte volatilidade. Os juros futuros subiram significativamente, enquanto o real perdeu valor frente ao dólar, que fechou em R$ 5,60/US$. A curva de juros se inclinou, destacando um ambiente econômico cheio de incertezas tanto no Brasil quanto no exterior.

O que está acontecendo com os juros?

A diferença entre os contratos de juros futuros de janeiro de 2026 e 2034 aumentou de 59,10 para 67,00 pontos-base (bps), indicando uma expectativa de inflação crescente. Além disso, os títulos públicos NTN-B, atrelados à inflação, consolidaram-se com rendimentos de aproximadamente 6,20% ao ano. Isso reflete uma desconfiança no mercado em relação à estabilidade econômica, apesar dos esforços do governo para conter gastos.

Cenário internacional e nacional

Nos Estados Unidos, os dados de vendas no varejo superaram as expectativas, mas a incerteza sobre as eleições presidenciais e a manutenção das taxas de juros pelo Banco Central Europeu (BCE) adicionaram volatilidade aos mercados globais. Na China, o crescimento econômico abaixo do esperado aumentou as pressões por novos estímulos.

No Brasil, o governo anunciou um congelamento de despesas de R$ 15 bilhões, mas o valor ficou abaixo dos R$ 26 bilhões considerados necessários para atingir a meta fiscal. Este cenário de incerteza contribuiu para a desvalorização do real frente ao dólar.

Agenda da semana

Nesta semana teremos eventos que podem impactar ainda mais o mercado. No cenário internacional, o índice de inflação PCE dos EUA e o PIB serão divulgados, enquanto na China, espera-se uma decisão de política monetária. No Brasil, o IPCA-15 e estatísticas do setor externo trarão mais clareza sobre a direção econômica.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Estratégias para investidores em meio aos movimentos dos juros futuros

A volatilidade atual no mercado de renda fixa sugere que os investidores devem manter uma abordagem cautelosa e diversificada. Dessa forma, explore oportunidades em fundos atrelados à inflação, que podem oferecer proteção contra o aumento dos preços.

Além disso, considere a diversificação internacional para mitigar riscos locais, aproveitando possíveis cortes de juros nos EUA e na Europa. Apesar do cenário desafiador, oportunidades estratégicas existem para aqueles que souberem navegar pelas incertezas do mercado.

Diversificar investimentos entre renda fixa e variável pode proteger contra volatilidades inesperadas. Tudo indica que o cenário de juros seguirá volátil. A correção dos mercados, principalmente da Bolsa brasileira após diversas altas consecutivas é natural. Por isso, acompanhe os movimentos que novas oportunidades para comprar barato aparecerão.

O patamar dos rendimentos da NTN-B (Tesouro IPCA+) segue atrativo. Sigo afirmando que o melhor para uma carteira equilibrar é a combinação do Selic 29 com títulos IPCA+. Por fim, considerar investimentos atrelados ao dólar pode ser uma maneira inteligente de diversificar e proteger seu capital contra incertezas econômicas. Dessa forma, os BDRs, ETFs e BDRs de ETFs servem de grande suporte para você que busca oportunidades, veja tudo em recomendações.

Boletim Focus (22.07.24): queda na projeção de inflação

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

| IPCA/24: | ALTA de 4,00% para 4,05% |

| IPCA/25: | continua em 3,90% |

| PIB/24: | ALTA de 2,11% para 2,15% |

| PIB/25: | QUEDA de 1,97% para 1,93% |

| CÂMBIO/24: | ALTA de R$ 5,22 para R$ 5,30 |

| CÂMBIO/25: | ALTA de R$ 5,20 para R$ 5,23 |

| SELIC/24: | continua em 10,50% |

| SELIC/25: | continua em 9,50% |

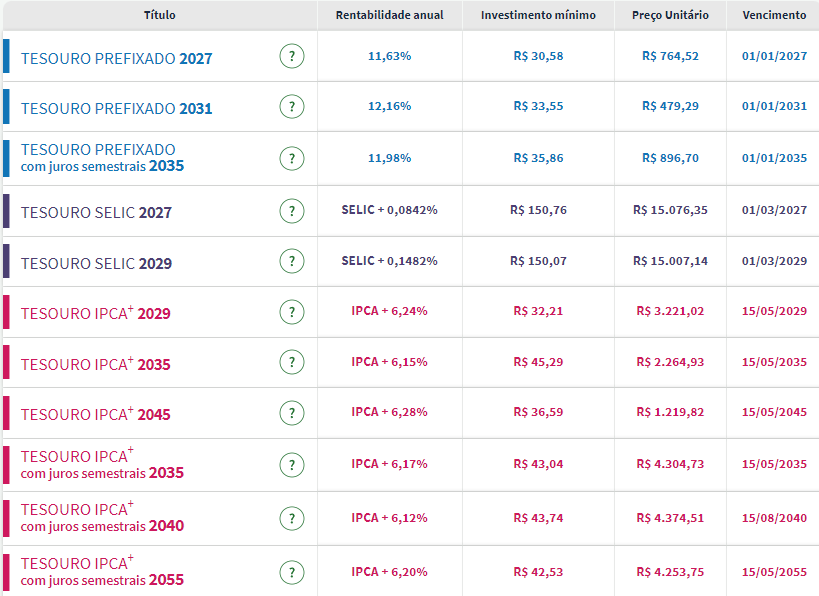

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Em comparação com a semana anterior as alterações com maior destaque são:

| Título | Taxa de 15/07 a 22/07 | Preço de 15/07 a 22/07 |

| Prefixado/31 | ALTA de 11,82% para 12,16% hoje | QUEDA de R$ 487,62 para R$ 479,29 |

| IPCA+2029 | ALTA de 6,11% para 6,24% hoje | QUEDA de R$ 3.233,79 para 3.221,02 |

| IPCA+2045 | ALTA de 6,24% para 6,28% hoje | ALTA de R$ 1.226,99 para 1.219,82 |

Fonte: Tesouro Direto 22/07/2024

O que é a taxa Selic e por que ela é importante?

A Taxa Selic é a principal taxa de juros da economia brasileira, influenciando outras taxas e investimentos. O Ibovespa, principal índice da Bolsa de Valores brasileira, costuma ter relação inversa com o movimento dos juros, ou seja, quando um sobe, o outro tende a cair – e vice-versa.

Basicamente, ocorre porque altas taxas tornam o dinheiro mais caro, prejudicando empresas que dependem de investimentos. Quando a taxa Selic cai, o acesso ao dinheiro (via financiamentos, por exemplo) aumenta, impulsionando investimentos de renda variável e, consequentemente, no valor das ações.

Portanto, acompanhar quais serão os próximos movimentos da Selic se torna importante para o investidor. O Comitê de Política Monetária (Copom) a define a cada 45 dias, considerando indicadores como inflação, dólar, emprego e renda, bem como o impacto na economia do país.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.