13 de dezembro de 2021

Tempo de Leitura: 8 minutinhos do seu dia

IBOV: – 0,35%

(107.383)

DÓLAR: + 1,07%

(R$5,67)

S&P500: – 0,91%

(4.669)

O clichê que tem impacto direto no seu bolso

Hoje o assunto é a taxa Selic. Clichê ou não, eu quero que você entenda completamente como esse instrumento funciona e como ele pode impactar sua vida e seus investimentos.

No geral, compreender sua lógica é bem fácil. Selic é a abreviação de Sistema Especial de Liquidação e Custódia. Ela é usada por bancos e instituições financeiras para operações de financiamento diário, lastreada em títulos federais públicos.

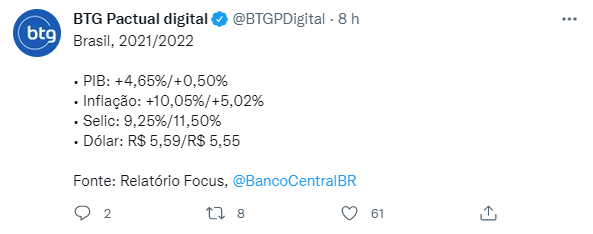

O anúncio da Selic é feito pelo Comitê de Política Monetária (Copom) do Banco Central (BC), que é quem controla a emissão, venda e compra de títulos. Isso significa que quando você ouve no noticiário que ela foi alterada, é porque o Copom se reuniu e anunciou a mudança.

O valor da taxa é calculado a partir da média ponderada dos juros que estão sendo aplicados pelos bancos e instituições financeiras. Mas não se preocupe porque você não precisa entender de fato esse cálculo.

Agora, se você ouvir que a Selic pode ser dividida em duas, é verdade! Existem a Taxa Selic Over e Taxa Selic Meta. A primeira é a taxa usada quando um banco realiza um empréstimo com outro banco, tendo títulos públicos (comprados do Banco Central) como garantia de pagamento.

Já a Selic Meta é aquela noticiada cotidianamente nos jornais e tende a ser a menor praticada na economia. Ainda, ela é usada como base para taxa de comparação de investimentos em renda fixa, como: Letra de Crédito Imobiliário (LCI) e Letra de Crédito do Agronegócio (LCA), Certificado de Depósito Bancário (CDB) e Tesouro Direto.

Mas porque esse vai e vem da Selic, afinal?

Bom, a Selic é o principal instrumento de política monetária usado pelo Banco Central para ajudar a controlar a inflação. Então vamos pensar da seguinte forma: quando a taxa sobe, os juros cobrados em financiamentos, empréstimos, e aqueles do cartão de crédito, sobem também, e isso desestimula o consumo – principalmente porque o custo de captação dos bancos fica mais caro -. Por sua vez, se há menos pessoas consumindo, há um estímulo de queda na inflação.

Deixando um pouco mais realista com um exemplo, em um cenário como esse, de aumento da taxa, se você quisesse abrir um negócio, teria mais gastos do que em um momento com uma Selic menor. Isso porque os custos cobrados de você, seriam maiores.

Outro exemplo realístico e comum para esses cenários, é o do mercado automotivo. Nesse setor, pode haver demissões em massa, devido ao desaquecimento do mercado e da economia no geral. A correlação é enorme.

Por outro lado, se a inflação está baixa e o Banco Central reduz os juros, isso barateia os empréstimos – o custo de captação dos bancos fica mais barato – e há um estímulo no consumo.

Porém, a reversão de um cenário como esse poderia ocorrer se, por exemplo, o país começasse a crescer em um ritmo acima da capacidade normal, a equilibrada, do país. Isso leva as companhias a subirem os preços, já que a demanda por produtos e serviços está acima da capacidade de produção. Nesse cenário então, o Banco Central poderia voltar a subir um pouco a taxa de juros.

E vice-versa: quando a demanda está muito baixa, ou seja, abaixo da capacidade do país, então a inflação tende a cair e, nesse caso, o Banco Central deve baixar a taxa de juros para que a atividade econômica se recupere e a inflação volte à meta.

O fato é que a influência da taxa Selic na vida de cada pessoa depende muito do perfil financeiro da mesma. Pessoas que investem mais em renda fixa, acabam sofrendo uma diminuição da rentabilidade de seus investimentos em cenários com uma Selic menor, por exemplo.

Deixa eu te mostrar um exemplo: quando a Selic está acima de 8,5%, a poupança terá rendimento de 0,5% + TR (taxa referencial, que hoje está anulada). Essa é a nossa realidade hoje!

Já nos casos em que a Selic for menor ou igual a 8,5%, o rendimento será equivalente a 70% de seu valor no período.

Da mesma forma, os títulos públicos indexados à Selic (como o Tesouro Selic) sofrem influência imediata conforme as mudanças da taxa, uma vez que ele rende exatamente o valor da sua variação. Então é óbvio que com a diminuição da taxa, sua rentabilidade caia, e vice-versa.

Seja o cenário que for, há algo imprescindível na sua jornada como investidor: procurar diversificar sua carteira cada vez mais. Isso quer dizer que, independentemente do cenário, é preciso, sim, investir em renda fixa, bem como renda variável – claro que sempre respeitando seu perfil de investidor -.

Até quarta-feira!

de Tayllis Zatti

📑 Você precisa saber

Simpar: Controlada Original acerta compra de 100% da Sagamar

Controlada Original Holding assinou contratos visando aquisição de 100% das quotas de emissão da Sagamar Serviços, Administração e Participações, que concentra as operações do Grupo Saga no estado do Maranhão, diz Simpar em comunicado. Aquisição amplia a capilaridade e o mix de marcas oferecidas pela Original Holding no segmento de comercialização de veículos leves, novos e seminovos.

Santos Brasil investirá mais R$ 500 mi no Tecon Santos até 2023

Capital Santos Brasil inicia segunda fase do projeto de ampliação e modernização do Tecon Santos com investimento adicional de R$ 500 mi até 2023, diz a empresa em comunicado ao mercado. Aporte permitirá ampliar capacidade de pátio do terminal em 600 mil TEUs, e acais em 200 mil TEUs. Outros R$ 600 mi serão investidos na terceira fase do projeto até 2031, somando um investimento total de R$1,55 bi previsto no contrato de prorrogação antecipada do terminal.

(Confira na íntegra esse e outros relatórios da Necton Investimentos)

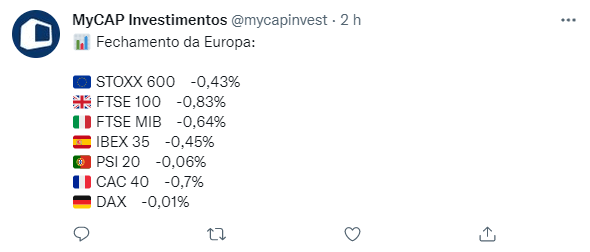

💻 O mercado por aí

💡 Dica do especialista

"Acreditamos que a Lojas Renner (LREN3) opera em múltiplos financeiros atrativos."

- Terra Investimentos

📌 Por dentro do Portal Acionista

🔴 Estamos deitados, mas o berço é esplêndido

Principais do Dia

Acionista.combr

Copyright 2021 ©

Todos os Direitos Reservados

Acionista.com.br Copyright 2021 © Todos os Direitos Reservados