Os juros futuros voltaram a enfrentar uma semana movimentada, com fechamento nas taxas de curto e médio prazo, enquanto as de longo prazo mostraram alta. Além dos dados de IPCA que foram elevados pela quinta semana consecutiva, falas dos dirigentes do FED renovam as expectativas por altas na Selic.

Neste momento, a diferença entre os contratos com vencimento em janeiro de 2026 e 2034 subiram indicando um aumento na inclinação da curva. Além disso, as taxas de juros reais se mantiveram mistas, com os títulos públicos atrelados à inflação (NTN-Bs) fixando rendimentos próximos a 6,13% ao ano.

Powell e o novo cenário dos juros nos EUA

No Simpósio de Jackson Hole, Jerome Powell, presidente do Federal Reserve, sinalizou que o momento para reduzir os juros pode estar próximo. Assim, enfatizando que o Fed está mais focado no mercado de trabalho do que na inflação. Dessa forma, sugerindo um possível ciclo de flexibilização mais agressivo caso os indicadores econômicos, como emprego e renda, apresentem novos sinais de enfraquecimento.

A ata da última reunião do Comitê Federal de Mercado Aberto (FOMC) também revelou que alguns membros já defendiam um corte nas taxas de juros. O alerta veio devido ao desaquecimento do mercado de trabalho, com as projeções de criação de empregos revisadas para baixo em 811 mil.

Brasil entre a incerteza e a decisão do COPOM

No Brasil, o Banco Central ainda não definiu seu próximo passo entre manter ou aumentar os juros, permanecendo dependente de dados econômicos para guiar suas decisões. No entanto, o mercado já estima a necessidade de alta da Selic, calculando a chance de aumento entre 0,25 ou 0,50 p.p nos próximos meses.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Fato que está aumentando a volatilidade nos mercados, com as taxas de curto prazo caindo e as de longo prazo subindo, refletindo incertezas em relação à inflação. Conforme analistas da XP, a casa ajustou suas previsões, agora indicando uma elevação moderada na Selic, começando com 0,25 ponto percentual em setembro. A aprovação de medidas fiscais pelo Senado trouxe mais um elemento de especulação ao cenário.

Estratégias de investimento para a semana

Para aproveitar as oportunidades dessa movimentação, você pode considerar duas estratégias:

Primeiro, focar em ativos de renda variável que se beneficiem de um possível corte de juros nos EUA. Por exemplo, BDRs e/ou ETFs ligados aos cenário internacional, no Clube Acionista você pode encontrar os ativos mais recomendados conforme o consenso do mercado.

Segundo, monitorar de perto o mercado brasileiro, especialmente as decisões do Banco Central e os indicadores econômicos, para ajustar suas carteiras conforme necessário. Com a alta da Selic no radar, os ativos pós fixados e o aumento dos prêmios do IPCA+ voltam a entra no radar do investidor.

Informações que fazem a diferença. Com tantas variáveis em pauta, manter-se bem informado é essencial. Acompanhe os relatórios detalhados de diversas fontes e análises de especialistas para ajudar você a entender melhor o cenário atual e tomar decisões mais inteligentes. Não perca a oportunidade de explorar essas ferramentas e otimizar seus investimentos.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Boletim Focus (26.08.24): alta do IPCA pela quinta semana seguida

Revisões dos dados e projeções do Boletim Focus. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | ALTA de 4,22% para 4,25% |

| IPCA/25: | ALTA de 3,91% para 3,93% |

| PIB/24: | ALTA de 2,23% para 2,43% |

| PIB/25: | QUEDA de 1,89% para 1,86% |

| CÂMBIO/24: | ALTA de R$ 5,31 para R$ 5,32 |

| CÂMBIO/25: | continua em R$ 5,30 |

| SELIC/24: | continua em 10,50% |

| SELIC/25: | continua em 10,00% |

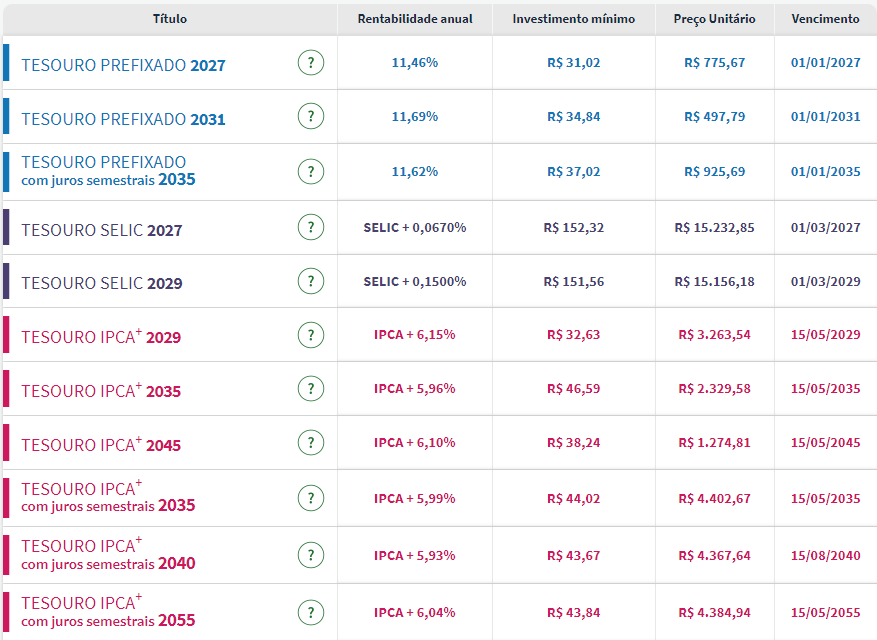

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Em comparação com a semana anterior as alterações com maior destaque são:

| Título | Taxa de 19/08 a 26/08 | Preço de 19/08 a 26/08 |

| Prefixado/31 | ALTA de 11,57% para 11,62% hoje | QUEDA de R$ 500,09 para R$ 497,79 |

| IPCA+2029 | ALTA de 6,06% para 6,15% hoje | QUEDA de R$ 3.272,56 para 3.263,54 |

| IPCA+2045 | ALTA de 5,99% para 6,10% hoje | QUEDA de R$ 1.300,78 para 1.274,81 |

Fonte: Tesouro Direto 26/08/2024

O que é a taxa Selic e por que ela é importante?

A Taxa Selic é a principal taxa de juros da economia brasileira, influenciando outras taxas e investimentos. O Ibovespa, principal índice da Bolsa de Valores brasileira, costuma ter relação inversa com o movimento dos juros, ou seja, quando um sobe, o outro tende a cair – e vice-versa.

Basicamente, ocorre porque altas taxas tornam o dinheiro mais caro, prejudicando empresas que dependem de investimentos. Quando a taxa Selic cai, o acesso ao dinheiro (via financiamentos, por exemplo) aumenta, impulsionando investimentos de renda variável e, consequentemente, no valor das ações.

Portanto, acompanhar quais serão os próximos movimentos da Selic se torna importante para o investidor. O Comitê de Política Monetária (Copom) a define a cada 45 dias, considerando indicadores como inflação, dólar, emprego e renda, bem como o impacto na economia do país.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui