O ESG impulsiona o comportamento correto das organizações, principalmente por incluir externalidades até então sem custo mas que são inerentes a atividade, em vez de simplesmente focar única e exclusivamente na lucratividade financeira imediata.

As emissões de poluentes de efeito estufa é um exemplo claro de externalidade. As organizações se beneficiam financeiramente de produtos e serviços que contribuem com essas emissões, mas não arcam com os custos sociais e de saúde do ar altamente poluído, e nem dos impactos dos fenômenos climáticos na economia, em especial em determinados ramos de atividade, como a agricultura por exemplo. É senso comum que as empresas não reduzirão suas emissões voluntariamente, pelo menos na velocidade e quantidade desejada, se não houver incentivo econômico, de regulação formal ou de mercado. O que é válido também para os aspectos sociais e de governança. Nada mudará sem a perspectiva do risco a lucratividade, imediata ou futura.

Os formuladores da política ESG sabem que as empresas farão a coisa certa, se o contrário lhes custar financeiramente. E a maneira mais efetiva de incentivo para mudanças de comportamento tem sido historicamente a regulamentação combinando penalidades e incentivos proporcionais. Foi assim que os avanços foram conquistados e as transformações se tornaram reais e consistentes.

No processo de construção da política ESG é natural forte embate entre visões díspares. Num cenário de fraca regulação e fracas exigências mercadológicas, quem foca exclusivamente no lucro financeiro imediato não vê sentido no ESG, porque a estratégia dominante será sempre aquela que levar aos menores custos imediatos. Nesta combinação de fatores, o pensamento que prevalece é de que o candidato com maiores chances de lucratividade será aquele com menores custos.

Na matéria publicada recentemente pela Verdict do Reino Unido (GlobalData/sites B2B) sobre ESG e externalidades, eles ilustram essa condição com uma empresa de energia que adota a seguinte estratégia:

1) Se todos os seus concorrentes não investirem em tecnologias de produção de energia limpa mais caras, a melhor estratégia para maximizar os lucros e manter a participação de mercado é também “não investir“.

2) Se ocorrer o contrário, onde todos incorrem em custos de produção mais elevados para investir em energia limpa, a melhor estratégia para maximizar os lucros continua sendo “não investir“, porque assim se tornará o participante no mercado com os custos de produção mais baixos e poderá competir em termos de preço.

A situação acima pode ser entendida como “estratégia dominante” que segundo o economista, pesquisador de teoria dos jogos e ganhador do Prêmio Nobel de Ciências Econômicas (1994) John Forbes Nash: “Uma estratégia se configura como “estratégia dominante” quando um jogador escolhe uma estratégia que levará ao melhor resultado, independentemente das estratégias que os outros jogadores escolhem”.

Ainda dentro do campo das estratégias, para quebrar resistências e incentivar a internalização das externalidades nas empresas, a melhor estratégia tem sido desenvolver padrões de reconhecimento das boas práticas, colocando holofote na reputação das empresas por meio de pontuações ESG. Empresas de capital aberto sabem que baixa pontuação nesse caso prejudica sua reputação, afasta clientes, aumenta o custo de capital e pode representar potencial perda de receita. Em outras palavras, coloca em risco a lucratividade financeira. O foco continuará na lucratividade financeira, mas o ponto de vista mudará radicalmente, e a internalização das externalidades passará então a ser factível.

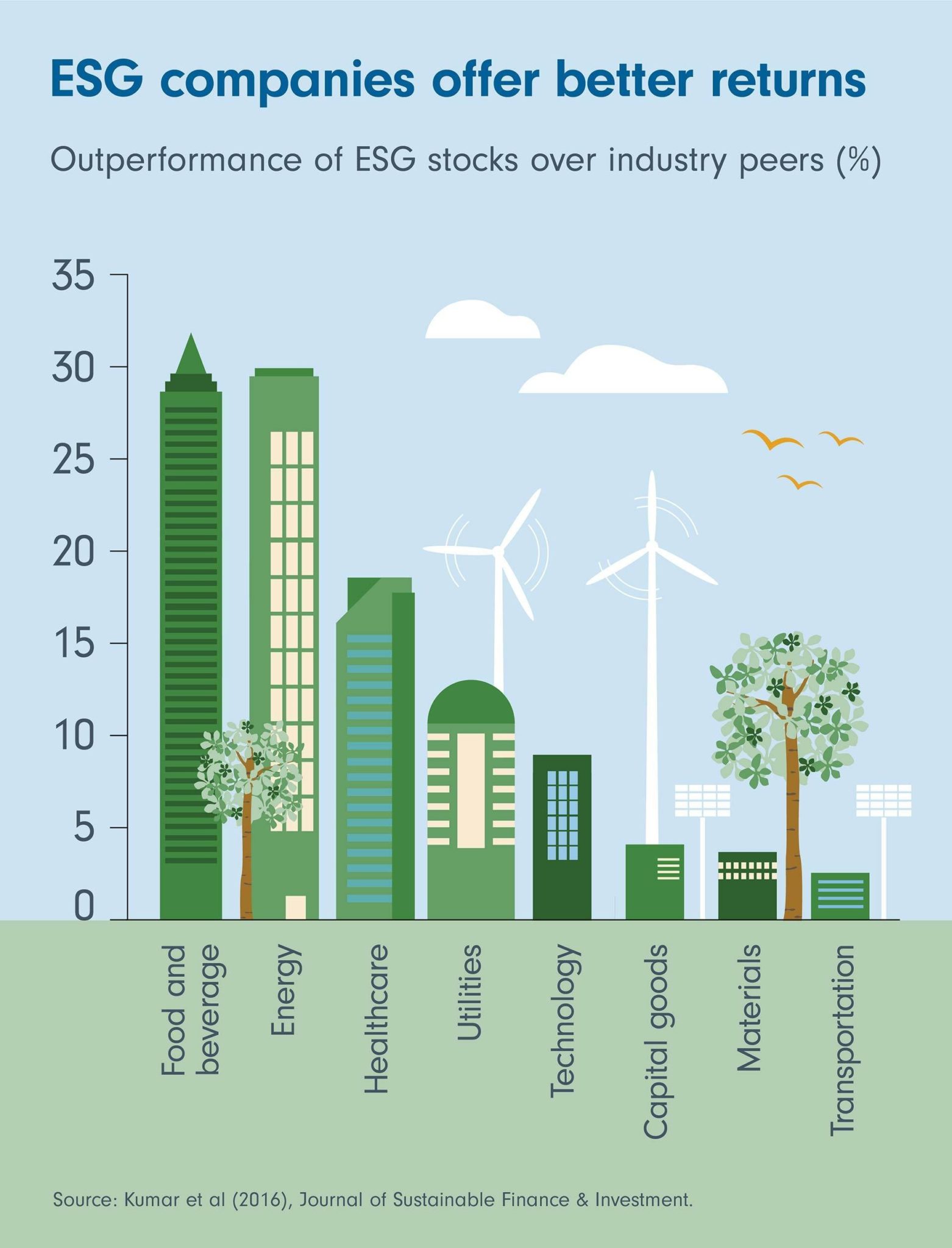

Já sobre as afirmações de que as ações de empresas com pontuações ESG mais altas tendem a oferecer um melhor desempenho ao longo do tempo, a matéria da Verdict UK sugere que uma das possíveis causas possa ser as habilidades operacionais superiores das equipes ESG que são gerentes acima da média, treinados para abordagens holísticas na implementação das práticas ESG.

Seja pela habilidade operacional superior da equipe ou pela internalização do que antes eram externalidades sem custo, o fato é que o ESG tem resistido aos ataques anti ESG e evoluído na regulação com um crescente número de ratings respeitados como Bloomberg ESG Ratings, CDP Scores ou FTSE Russell’s ESG Ratings.

E como já mencionado, o ESG só funcionará na medida em que impulsionará o comportamento correto das corporações, que é a única forma de criar valor real para todas as partes interessadas e garantir o melhor desempenho ao longo do tempo.

Fontes:

https://www.verdict.co.uk/esg-profitability-corporate-externalities/

https://www.iese.edu/insight/articles/esg-debate-alex-edmans/

https://www.weforum.org/agenda/2022/01/what-is-sustainable-finance/

Sobre BISA Certifica: Benchmarking Inteligência Sustentável – BISA é resultado do aprimoramento do Programa Benchmarking Brasil que ganhou inteligência para otimizar os recursos técnicos gerenciais de avaliação, certificação e comparabilidade das melhores práticas de sustentabilidade. Com o incremento das novas tecnologias somado a um colegiado de especialistas de vários países, BISA ganha robustez na gestão das boas práticas e passa a fornecer um conjunto de serviços e dados para que as organizações possam conduzir seus negócios em alinhamento com as agendas ESG (Environmental, Social, and Governance) e SDG (Sustainable Development Goals). Saiba mais em www.bisacertifica.com.br