Para quem busca investir com foco no recebimento de dividendos, avaliar o dividend yield (DY) de um ativo e saber como calculá-lo é fundamental.

Boa parte dos investidores, no entanto, não sabe muito bem como funciona o cálculo do indicador. Muitas vezes os sites que informam o dividend yield já calculado acabam distribuindo informações equivocadas.

O que é Dividend Yield?

Dividend Yield (Rendimento de Dividendos em português) é o indicador que mostra quanto um ativo pagou em proventos (dividendos e juros sobre capital próprio para as ações e aluguéis para FIIs) nos últimos 12 meses, em relação às suas cotações atuais.

Se trata de um importante indicador para os investidores que não buscam apenas o lucro proveniente da compra e venda e ações no mercado. Para quem investe em ativos geradores de renda, o DY mensura o retorno da ação de acordo com os dividendos pagos.

Para quê serve o Dividend Yield?

Para os investidores que pensam em montar uma carteira de ativos dando enfoque para ações que pagam dividendos, entender e saber como funciona do Dividend Yield é fundamental. No entanto, muitos investidores não conhecem o indicador e tampouco sabem como ele é calculado.

Nesse sentido, além de conhecer o indicador, o investidor deve saber calcular o DY para ter acesso aos dados corretos e avaliar o quanto em proventos a empresa pagou nos últimos 12 meses e, assim, ter uma ideia de quanto ela poderá pagar nos próximos 12 meses.

É importante lembrar, no entanto, que muitas vezes o DY está distorcido por lucros não recorrentes. Isso também pode acontecer com outros fatores pontuais que distorceram os lucros ou pagamento extraordinários de grandes reservas de lucros.

Nesse sentido, é importante acompanhar não só o valor do DY, mas também acompanhar a procedência dos dividendos para saber se o pagamento é rotineiro, ou se advém de fatores pontuais.

Além disso, vale destacar que o DY nunca deve ser visto como uma garantia de lucros futuros e muito menos deve ser avaliado isoladamente.

Embora o rendimento de dividendos seja uma variável importante, não é correto se limitar apenas a ela. Consulte também fatores como a rentabilidade da empresa e sua margens.

No que tange aos dividendos, é válido lembrar que estes podem ser divididos em dois grupos:

- dividendos ordinários

- dividendos extraordinários.

Dividendos Ordinários – os dividendos ordinários são repartidos em função do lucro da empresa durante o ano fiscal anterior.

Dividendos Extraordinários – os dividendos extraordinários são repartidos a partir de acontecimentos extraordinários, como a venda de uma filial de uma empresa, por exemplo.

Como calcular o dividend yield?

Calcular o dividend yield de uma ação é bastante simples e prático. Qualquer investidor pode realizar o cálculo do indicador sem a necessidade de cálculos complexos.

A fórmula para se calcular o DY consiste apenas na divisão dos valores pagos por ação pela empresa nos últimos 12 meses pela atual cotação das ações da companhia, como podemos ver na fórmula abaixo.

O resultado obtido com o cálculo será sempre o valor do dividend yield da empresa, guardadas as devidas referências.

Vamos ver alguns exemplos hipotéticos para demonstrar na prática como deve feito este cálculo, tomando como base as distribuições passadas de dividendos.

No primeiro caso, suponha que a ação de uma empresa custe R$ 20 e ela tenha pago nos últimos 12 meses, em dividendos aos seus acionistas, cerca de R$ 0,85. Dividindo R$ 0,85 por R$ 20, teremos 0,0425. Como segue na equação abaixo

Portanto, como pode ser observado no cálculo, o dividend yield (dado em percentual) desta empresa seria 4,25%.

De modo análogo, uma empresa que pagou R$ 1,00 por ação nos últimos 12 meses e hoje é cotada por R$ 10,00, tem um dividend yield de 10%, afinal, R$ 1,00 representa 10% de R$ 10,00.

Dessa maneira, caso o investidor tivesse comprado 100 ações desta empresa por R$ 10 cada, através do investimento de cerca de R$ 1.000, teria recebido ao longo do último ano cerca de R$ 100. Ou seja, 10% sobre o valor inicialmente investido.

Agora que já treinamos com alguns exemplos hipotéticos, vamos calcular o dividend yield de algumas ações negociadas na B3.

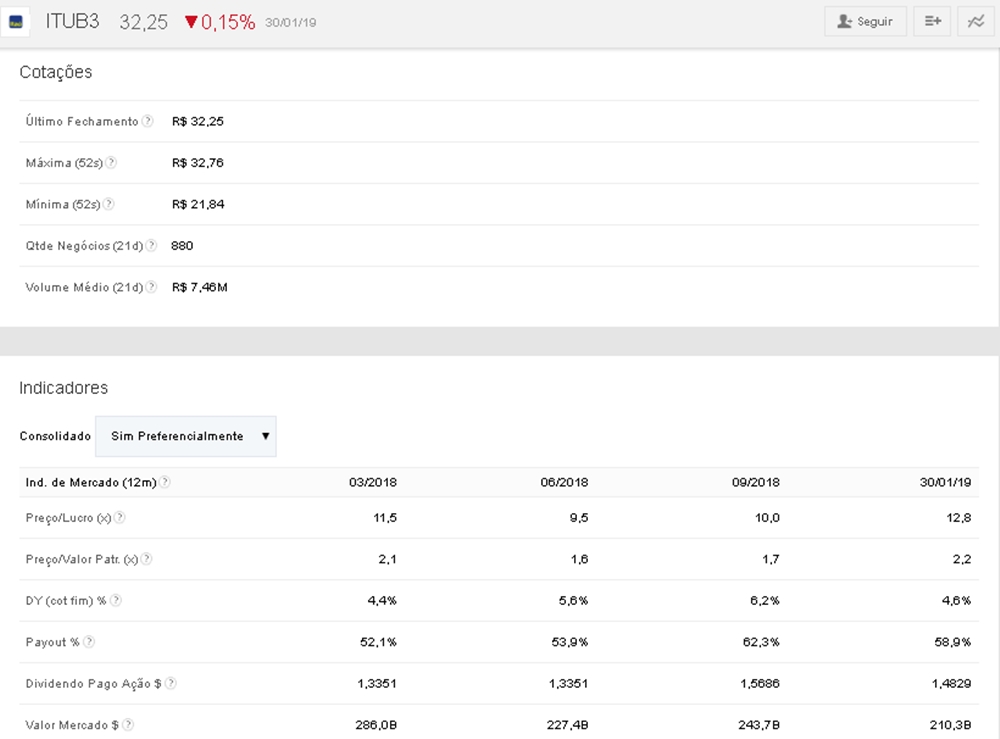

Para começar vamos usar os dados da Banco Itaú ON (ITUB3) para calcular o dividend yield ITUB3.

Dividend yield ITUB3

O Itaú (ITUB3) pagou ao longo dos 12 meses anteriores a janeiro de 2019 um total de R$ 1,4828 em dividendos. Como a cotação de suas ações em janeiro de 2019 estava em torno de R$ 32,25, devemos dividir R$ por 32,25, para chegar ao resultado.

Portanto, temos que dividend yield ITUB3 atualmente é de cerca de 4,6%.

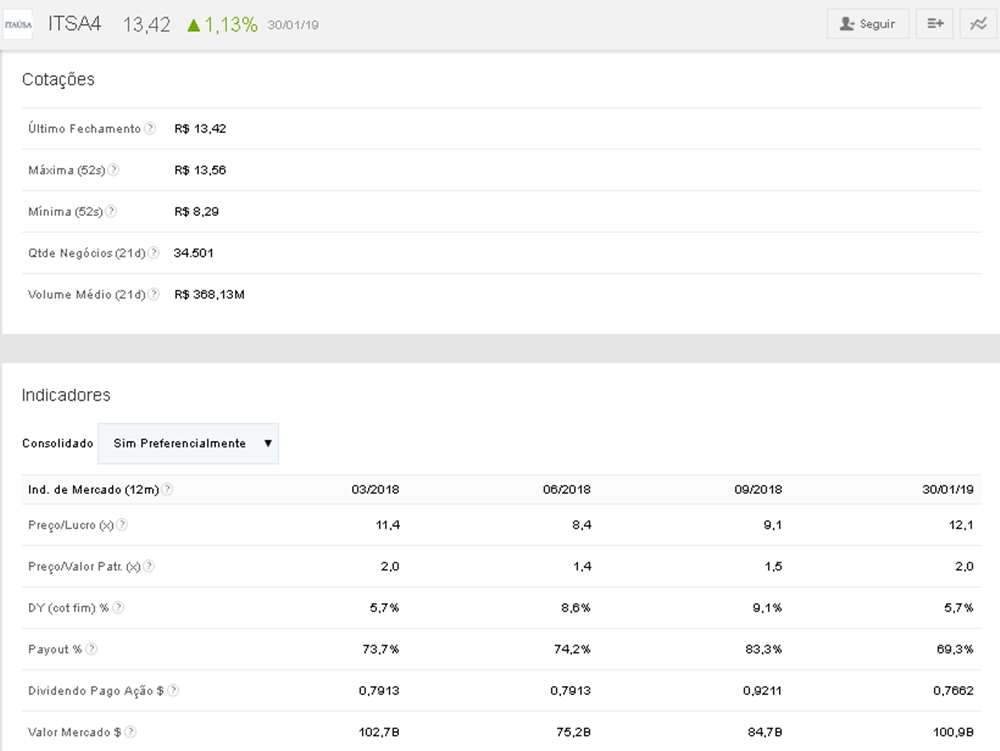

Dividend yield ITSA4

Agora vamos refazer os cálculos para conhecer o dividend yield ITSA4. Nesse caso serão usados dados de pagamento de dividendos e preço das ações da Itaúsa Investimentos PN (ITSA4).

A Itaúsa (ITSA4) pagou nos últimos 12 meses aos seus acionistas preferenciais um total de R$ 0,7662 em dividendos. Além disso, vamos usar para o cálculo o valor atual de R$ 13,42 da ação.

Substituindo os valores na equação temos:

Logo, o dividend yield ITSA4 atualmente é de cerca de 5,7%.

Para finalizar, vale lembrar que o rendimento de dividendos pode ser modificado de acordo com a oscilação das ações e também de acordo com a base de dividendos pagos nos últimos meses.

Além disso, vale lembra que o indicador representa a relação de dividendos pagos por ação e o preço da ação. Nesse sentido, quanto mais a cotação da ação cai, maior se torna o dividend yield.

Esse é um dos pontos que devem levar os investidores a verem as desvalorizações das ações como algo positivo, desde que a empresa continue saudável e lucrativa, obviamente.

Como saber o dividend yield histórico de uma empresa?

Apesar de ser uma fórmula simples, com um cálculo extremamente fácil de se realizar, calcular o dividend yield de uma empresa pode exigir algum trabalho, em especial os que estão iniciando no mercado.

Em geral, esses investidores não sabem onde conseguir dados a respeito do histórico de distribuição de dividendos e nem quanto a empresa pagou no último ano.

Atualmente existem diversos sites que divulgam esses dados de maneira prática. Inclusive alguns já informam o DY calculado. Contudo, o investidor deve ficar atento, pois muitas vezes esses dados podem estar incorretos ou desatualizados.

Nesse sentido, o mais indicado é que o investidor busque essas informações na página de Relação com Investidores (RI) das empresas.

Normalmente, as empresas usam a página de RI para apresentar suas diretrizes, divulgar seus resultados financeiros e operacionais periódicos e calendário e anunciar dividendos, além de repassar informações sobre suas ações e outras notícias que sejam relevantes para os investidores.

Quais fatores influenciam no dividend yield?

Como citado anteriormente, o dividend yield pode sofrer influência de diversos fatores; incluindo

- Preço das ações

- Base de dividendos pagos nos últimos meses

- Pagamento de dividendos extraordinários

- Payout

Conforme os preços das ações oscilem no mercado, ou ainda de acordo com a base de dividendos pagos nos últimos meses o DY de uma empresa também varia.

Nesse sentido, em relação à cotação do papel, como o indicador representa a relação entre o dividendo pago por ação e o preço da ação, quanto menor o valor da cotação, maior o DY. Paralelamente, quanto maior a cotação, menor o rendimento de dividendos.

Além disso, é necessário considerar o payout de cada empresa, indicador que se refere à porcentagem do lucro que a companhia distribui aos acionistas em forma de dividendos ou de juros sobre capital próprio.

Outro fator que pode influenciar no rendimento de dividendos de uma ação é o pagamento dividendos extraordinários.

Influência do payout no dividend yield

Para o investidor forcado no recebimento de dividendos de empresas, também é crucial saber o que é payout, afinal é ele quem indica a parcela do lucro que será distribuída aos clientes em forma de dividendos ou juros sobre capital próprio.

Além disso, o indicador tem impacto relevante na formação do dividend yield.

Ao final de cada período fiscal, é comum que as empresas distribuam um uma parte do lucro obtido aos seus acionistas.

Em geral, é a própria empresa quem define essa porcentagem. No entanto, quando há omissão em relação a esse mínimo a legislação exige que pelo menos 25% do lucro seja distribuído.

Na prática

Para entender melhor essa relação vamos fazer os cálculos em um cenário hipotético.

Suponha que uma empresa x distribua aos seus acionistas, em forma de dividendos, uma parcela 50% de lucro. Em determinado período o lucro da empresa foi de R$ 100 mil, que deve gerar uma distribuição de R$ 50 mil em dividendos para os acionistas,

Agora vamos supor que essa empresa tenha um total 50 mil ações. Assim, distribuindo R$ 50 mil em dividendos, a empresa distribuirá dividendos de R$ 1 por ação.

Bem, agora que calculamos o valor dos dividendos, vamos calcular o rendimento de dividendos. Para isso, vamos supor que o preço atual da ação seja R$ 16.

Logo temos os seguintes dados:

- Lucro = 100.000

- Número de ações = 50.000

- Payout = 50%

- Dividendos pago por ação = 1

- Valor atual da ação = 16

Substituindo os valores na fórmula de dividend yield temos:

Conclui-se, portanto, que a empresa X paga aos seus acionistas um dividend yield de 6,25%.

Vamos mudar um pouco esse cenário, para que o peso do payout sobre o DY fique ainda claro.

No novo cenário, a empresa tem novos projetos de investimento e por isso resolveu diminuir seu payout pela metade a fim de fortalecer seu caixa. Nesse caso o montante distribuído será de 25%.

Supondo que outras variáveis se mantiveram constante, agora o valor do dividendo pago por ação é de R$ 0,50. Nesse novo cenário os dados são os seguintes:

Logo temos os seguintes dados:

- Lucro = 100.000

- Número de ações = 50.000

- Payout = 25%

- Dividendos pago por ação = 0,5

- Valor atual da ação = 16

Assim, refazendo os cálculos para o novo Dividend yield da empresa x temos:

Portanto, é possível perceber que quando o payout sofre redução, o dividend yield também passa pela mesma movimentação. Deixando claro, desta maneira, que existe uma relação direta entre os dois indicadores.

Como receber dividendos mensais

Quando passam a investir em dividendos, muitas pessoas enxergam uma forma de obter uma renda passiva. No entanto, como as empresas possuem períodos diferentes para o pagamento dos proventos, é preciso organização para poder receber dividendos mensais.

Veja o vídeo que fizemos sobre o assunto.

Conclusão a respeito do indicador dividend yield

Para os investidores que têm como foco formar uma carteira de investimento para recebimento de dividendos, conhecer o indicador Dividend Yield é imprescindível.

O DY mostra ao investidor qual foi o retorno gerado em proventos de um determinado ativo nos últimos 12 meses, com base em cotações atuais.

Ademais, além de conhecer, é preciso que o investidor consiga calcular de forma autônoma o rendimento de dividendos — afinal, embora algumas fontes forneçam o resultado pronto, em muitas delas podem existir erros.

Além disso, as informações contidas nos sites podem ainda estar desatualizadas. Isso porque o Dividend Yield pode variar bastante influenciado pela variação nos preços das ações.

No entanto, é importante também além dos preços, estar atento a base de dividendos pagos nos últimos meses, possível pagamentos de dividendos extraordinários e payout da empresa.

Manter-se atualizado em relação às informações disponibilizadas pela companhia ajuda não só a se atualizar em relação ao valor do dividend yield, mas também reconhecer se a métrica está distorcida devido a fatores pontuais.

Sobre a Suno Research

A Suno Research é uma casa de análise de investimentos focada em fornecer as melhores informações para que o público interessado no mercado de capitais seja capaz de tomar decisões inteligentes de investimento.

Confira as principais assinaturas da casa: