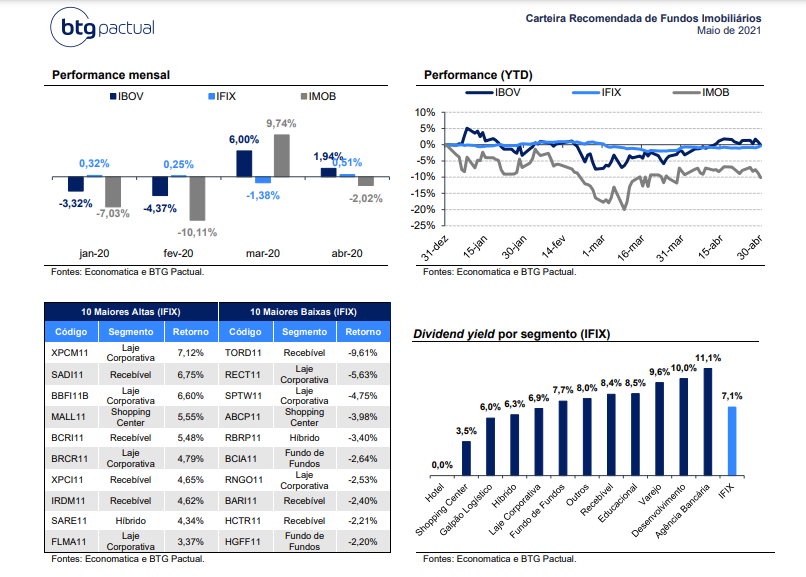

O BTG Pactual divulgou sua carteira recomendada de Fundos de Investimento Imobiliário (FIIS) para maio.

De acordo com o banco de investimentos, o portfólio é composto por onze ativos: RBRR11 (12,5%), BTCR11 (15,0%), KNCR11 (5,0%), XPLG11 (10,0%), VILG11 (10,0%), HSLG11 (7,5%) RBRP11 (15,0%), SARE11 (10%), BRCR11 (5,0%), RCRB11 (5,0%) e HGRE11 (5,0%).

O relatório informa que os onze fundos que compõem a carteira estão divididos entre: recebíveis (32,5%), galpões logísticos (27,5%), híbrido (25,0%) e lajes corporativas (15,0%).

A carteira apresenta dividend yield anualizado de 6,8% e dividend yield para os próximos 12 meses de 6,8%, enquanto as cotas dos fundos sugeridos negociam, na média, com desconto de 3% em relação aos seus valores patrimoniais. Em termos de liquidez, a carteira possui o volume médio diário de negociação de aproximadamente R$ 3 milhões.

BTG: confira a tese:

FII RBR Rendimento High Grade (RBRR11)

O RBRR11 é um fundo de recebíveis imobiliários que tem o objetivo de investir em títulos e valores mobiliários por diferentes veículos, tais como Certificados de Recebíveis Imobiliários (CRIs), Letras de Crédito Imobiliário (LCIs) e cotas de outros Fundos Imobiliários. O diferencial do fundo é o investimento em operações exclusivas de originação própria, o que permite ao fundo customizar taxas, prazos e garantias atreladas à operação.

A tese de investimentos do RBR Rendimento High Grade está baseada nos seguintes fatores: (i) carteira diversificada; (ii) garantias robustas e localizadas em regiões premium; (iii) time de gestão de ponta com experiência no setor imobiliário; e (iv) boa liquidez.

FII BTG Pactual Crédito Imobiliário (BTCR11)

Constituído em 2018, o fundo tem o objetivo de investir em ativos de renda fixa ligados ao setor imobiliário, preferencialmente em Certificados de Recebíveis Imobiliários (CRI). O gestor busca entregar uma rentabilidade de 100% da variação da taxa DI, através da aquisição de CRIs de devedores de excelente perfil de crédito e diversificados em seus setores de atuação.

O BTCR11 é um fundo que busca adquirir papéis de empresas consolidadas, com foco no longo prazo e na preservação do capital investido. Sendo assim, nossa recomendação para o BTCR11 está pautada nos seguintes pilares: (i) carteira de crédito pulverizada; (ii) excelente gestão; (iii) garantias robustas; e (iv) devedores com bom risco de crédito.

FII Kinea Rendimentos Imobiliários (KNCR11)

Constituído em 2012, o KNCR11 busca investir os seus recursos em preferencialmente em Certificados de Recebíveis Imobiliários (CRI), podendo investir também em Letras de Crédito Imobiliários (LCI). O objetivo do fundo é atingir uma rentabilidade de 100% do CDI líquido de impostos, através da aquisição de operações com devedores com bom perfil de crédito e diversificados em seus setores de atuação.

O KNCR11 é um dos maiores fundos do segmento de recebíveis e tem como estratégia adquirir papéis de empresas consolidadas em seus setores de atuação. Sendo assim, nossa recomendação para o fundo está pautada nos seguintes pilares: (i) carteira de crédito pulverizada e de qualidade; (ii) excelente liquidez; e (iii) gestão especializada.

XP Log FII (XPLG11)

O XP Log FII é um fundo que atua no segmento de galpões logísticos e industriais que teve suas atividades iniciadas em 2018. Os ativos que compõe a carteira do fundo estão distribuídos entre os estados de São Paulo, Minas Gerais, Pernambuco, Santa Catarina e Rio Grande do Sul. O fundo possui uma taxa de performance correspondente a 20% sobre o que exceder a variação do IPCA + 6,00% ao ano.

O setor de galpões logísticos foi um dos menos impactos pela pandemia do coronavírus, por conta da necessidade de distribuição de produtos nesse momento, bem como a tipicidade dos contratos de locação que, muitas vezes, apresentam clausulas rígidas em relação ao inadimplemento e a rescisão antecipada. A nossa sugestão de compra para o XP Log FII é pautada nos seguintes pilares: (i) portfólio pulverizado com ativos bem localizados; (ii) bons locatários; (iii) gestão experiente; e (iv) boa liquidez.

HSI Logística FII (HSLG11)

O HSLG11 é um fundo de galpões logísticos que visa obter renda através do investimento direto ou indireto em imóveis de perfil logístico. Esses investimentos podem ser realizados através de operações típicas de compra e venda, ou através de operações built-to-suit ou sale-leaseback.

Nossa sugestão de compra para o HSLG11 é pautada nos seguintes pilares: (i) portfólio diversificado e de alto padrão; (ii) imóveis localizados em regiões metropolitanas num raio inferior a 35km da capital mais próxima; e (iii) carteira de locatários de qualidade.

Vinci Logística FII (VILG11)

O Vinci Logística FII é um fundo que tem por objetivo obter renda e ganho de capital através da exploração de empreendimentos imobiliários focados em operações no segmento de logística. Atualmente o fundo possui exposição nas regiões Sul, e Sudeste, com ativos localizados em Minas Gerais, São Paulo Rio de Janeiro e Espírito Santo.

A nossa sugestão de compra para o VILG11 é pautada nos seguintes pilares: (i) portfólio diversificado em diversas regiões, com maior exposição ao distrito de Extrema (MG); (ii) carteira de locatários pulverizada; e (iii) boa liquidez.

FII RBR Properties (RBRP11)

O RBR Properties é um fundo hibrido que investe em diferentes tipos de imóveis, como lajes corporativas e galpões logísticos, em participações diretas ou indiretas (cotas de outros fundos imobiliários). Além disso, outra parte da estratégia é investir em ativos de renda fixa (CRIs e LCIs), bem como aportar uma pequena parte do patrimônio em incorporações, buscando surfar o ciclo de expansão do mercado imobiliário.

A recomendação para o RBRP11 está sustentada nos seguintes pilares: (i) carteira diversificada em vários ativos imobiliários; (ii) alocações que geram valor ao cotista; (iii) excelente gestão; (iv) flexibilidade para investir conforme o surgimento de oportunidades; e (v) boa liquidez.

Santander Renda de Aluguéis (SARE11)

O Santander Renda de Aluguéis tem como objetivo investir em imóveis comerciais, visando a obtenção de renda através da exploração de ativos localizados preferencialmente nos estados de São Paulo e Rio de Janeiro.

Nossa sugestão de compra para o SARE11 está pautada nos seguintes fatores: (i) portfólio composto por excelentes ativos e bem localizados; (ii) contratos de locação de longo prazo; e (iii) yield atrativo e descontado em relação ao seu valor patrimonial.

BTG Pactual Corporate Office Fund (BRCR11)

O BC Fund é um fundo de lajes corporativas que visa investir em edifícios de alto padrão construtivo denominados “AAA”, e localizadas nas principais regiões de negócios do Brasil. A maior parte dos ativos que compõem a carteira do fundo está localizado no estado de São Paulo, porém, o fundo ainda possui participação no Rio de Janeiro.

Acreditamos que mesmo nesse cenário de curto prazo desfavorável, o segmento de lajes corporativas atrelado à ativos premium deverá ter um bom desempenho nos próximos anos, em virtude do baixo nível de vacância dado o baixo nível de lançamentos previstos. Nossa recomendação para o BRCR11 está pautada nos seguintes fundamentos: (i) maior fundo de lajes corporativas da indústria; (ii) carteira diversificada; (iii) cenário de longo prazo positivo para o segmento de lajes corporativas; (iv) ótima liquidez; e (v) gestão de alto nível.

FII Rio Bravo Renda Corporativa (RCRB11)

O RCRB11 é um fundo de lajes corporativas que busca adquirir escritórios de alto padrão construtivos localizados nas principais regiões de negócios dos estados de São Paulo e do Rio de Janeiro, como Avenida Paulista, Avenida Juscelino Kubitschek e a Vila Olímpia.

A recomendação para o RCRB11 está pautada nos seguintes fundamentos: (i) portfólio com imóveis localizados em regiões resilientes; (ii) perspectiva positiva para o segmento de lajes corporativas; (iii) boa liquidez; e (iv) boa gestão.

CSHG Real Estate FII (HGRE11)

O CSHG Real Estate FII tem como objetivo a aquisição de ativos imobiliários de perfil corporativo prontos ou em construção, localizados nas principais regiões do Brasil (São Paulo, Rio de Janeiro, Curitiba e Porto Alegre) visando obter renda através da sua exploração comercial, ou para posterior alienação.

Nossa recomendação para o HGRE11 está pautada nos seguintes fundamentos: (i) bons ativos atrelados a contratos de longo prazo; (ii) perspectiva positiva para o segmento de lajes corporativas; (iii) excelente liquidez; e (iv) boa gestão.

- Só clique aqui se já for investidor

Como podemos ajudar você?

Conheça o Clube Acionista, onde diversos relatórios você encontra em um só lugar.

Em nosso canal do Telegram você receberá as principais notícias que movimentam o mercado.

Na área O que comprar você acompanha diversas sugestões e atualizações.

Em nossas Assinaturas você pode conferir diversas recomendações, análises e conteúdos exclusivos.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade.

Veja por aqui.