Nos últimos dias os investidores foram surpreendidos pela forte alta no dólar, bem como nas projeções para o IPCA e consequente aumento nos pedidos de prêmio dos juros na renda fixa. Com reações distintas ao mercado global, seguimos enfrentando os desafios locais com o fiscal e investidores que projetam um futuro econômico mais complicado para o Brasil.

Como destaque internacional, na última semana tivemos os dados de inflação dos EUA medida pelo PCE Deflator, indicador acompanhado de perto pelo Federal Reserve (Fed), mostrou desaceleração. Assim, provocando uma reação positiva nas bolsas e queda nos juros dos títulos do Tesouro. A expectativa é de que o Fed mantenha a cautela antes de iniciar cortes de juros, com o aumento da probabilidade de queda conforme o consenso do mercado para setembro. Entretanto, ainda vemos muitos especialistas a chance deste corte ocorrer apenas em 2025.

Dólar em destaque

Enquanto isso, no Brasil, o real sofreu uma forte desvalorização, alcançando R$5,6 por dólar, reflexo de uma crescente percepção de risco doméstico. A publicação da ata do Copom e do Relatório de Inflação indicou estabilidade na taxa básica de juros nos próximos trimestres. O IPCA-15 de junho veio abaixo das expectativas, e a taxa de desemprego caiu ao menor nível em 10 anos, com rendimentos do trabalho em alta constante .

Para a próxima semana, a atenção nos EUA estará voltada para o relatório de emprego (Payroll). Já no Brasil, a Pesquisa Industrial Mensal e a balança comercial serão os principais indicadores a serem observados.

Boletim Focus (01.07.24): Mais uma semana com projeção de inflação subindo

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

| IPCA/24: | ALTA de 3,98% para 4,00% |

| IPCA/25: | ALTA de 3,85% para 3,87% |

| PIB/24: | Continua em 2,09% |

| PIB/25: | QUEDA de 2,00% para 1,98% |

| CÂMBIO/24: | ALTA de R$5,13 para R$5,15 |

| CÂMBIO/25: | ALTA de R$5,15 para R$5,19 |

| SELIC/24: | continua em 10,50% |

| SELIC/25: | continua em 9,50% |

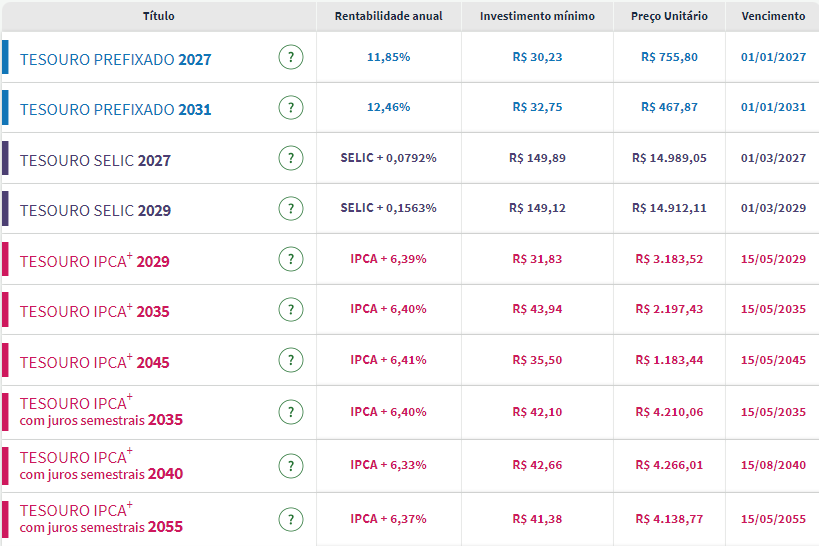

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Em comparação com a semana anterior as alterações com maior destaque são:

| Título | Taxa | Preço |

| Prefixado/31 | ALTA de 12,17% para 12,46% | QUEDA de R$ 474,67 para R$ 467,87 |

| IPCA+2029 | ALTA de 6,29% para 6,39% | QUEDA de R$ 3.192,50 para 3.183,52 |

| IPCA+2045 | ALTA de 6,33% para 6,41% | QUEDA de R$ 1.199,97 para 1.183,44 |

Fonte: Tesouro Direto 01/07/2024

O que é a taxa Selic e por que ela é importante?

A Taxa Selic é a principal taxa de juros da economia brasileira, influenciando outras taxas e investimentos. O Ibovespa, principal índice da Bolsa de Valores brasileira, costuma ter relação inversa com o movimento dos juros, ou seja, quando um sobe, o outro tende a cair – e vice-versa.

Basicamente, ocorre porque altas taxas tornam o dinheiro mais caro, prejudicando empresas que dependem de investimentos. Quando a taxa Selic cai, o acesso ao dinheiro (via financiamentos, por exemplo) aumenta, impulsionando investimentos de renda variável e, consequentemente, no valor das ações.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Portanto, acompanhar quais serão os próximos movimentos da Selic se torna importante para o investidor. O Comitê de Política Monetária (Copom) a define a cada 45 dias, considerando indicadores como inflação, dólar, emprego e renda, bem como o impacto na economia do país.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.