O levantamento a seguir foi elaborado com os dados entregues à CVM, por meio das ITR´s e DFP´s pelas empresas listadas em bolsa nos últimos 20 trimestres (até 3º trimestre de 2021).

O levantamento considera a mesma quantidade de empresas em todas as datas. Portanto, empresas que fizeram IPO ou que não têm algum dado disponível em qualquer uma das datas são excluídas. Também consideramos na amostra somente as empresas não financeiras. Na amostra geral, não consideramos os dados da Petrobras, pois a empresa ter um perfil que distorce a análise. Efetuamos um levantamento exclusivo para ela.

Evolução da dívida e caixa

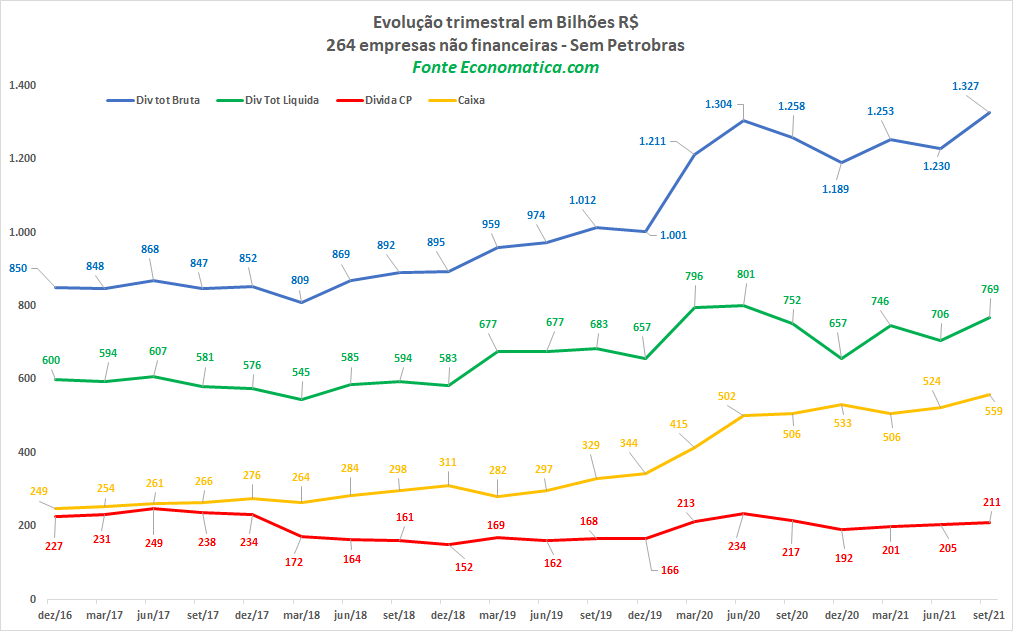

No gráfico abaixo registramos a evolução nos últimos 20 trimestres (até 3T2021) de 264 empresas não financeiras (sem a Petrobras).

A dívida bruta total das empresas no 3º trimestre de 2021 é de R$ 1,32 trilhão, valor 5,49% superior ao do mesmo período de 2020 e 11,63% superior ao final de 2020. O valor registrado no trimestre é o maior da amostra de 264 empresas. A dívida bruta total das 264 empresas da amostra ultrapassou a barreira de R$ 1 trilhão no 3º trimestre de 2019.

A dívida liquida em setembro de 2021 é de R$ 769 bilhões, valor 2,25% com relação ao 3º trimestre de 2020 e 17,08% superior ao final de 2020. Em março de 2020, a dívida liquida ultrapassava a barreira dos R$ 700 bilhões e nos últimos 7 trimestres ela ficou abaixo desse patamar somente em uma oportunidade (no 4º trimestre de 2020, quando fechou com R$ 657 bilhões).

O caixa das 264 empresas no 3º trimestre de 2021 é de R$ 559 bilhões, o maior valor já registrado dentro do período da amostra. O crescimento do caixa em 12 meses é 10,31% e de 4,9% no ano de 2021 (até o 3T2021).

A dívida de curto prazo das empresas da amostra está relativamente estável desde março de 2020 e fechou o 3º trimestre de 2021 com R$ 211 bilhões, valor 2,97% inferior ao do mesmo período de 2020 e 9,76% superior ao do final de 2020.

A dívida total bruta das empresas no 3º trimestre de 2021 de R$ 1,32 trilhões equivale a 27,3% do valor de mercado de todas as empresas listadas na B3 que na mesma data valem R$ 4,86 trilhões.

Dívida de CP vs Dívida total bruta

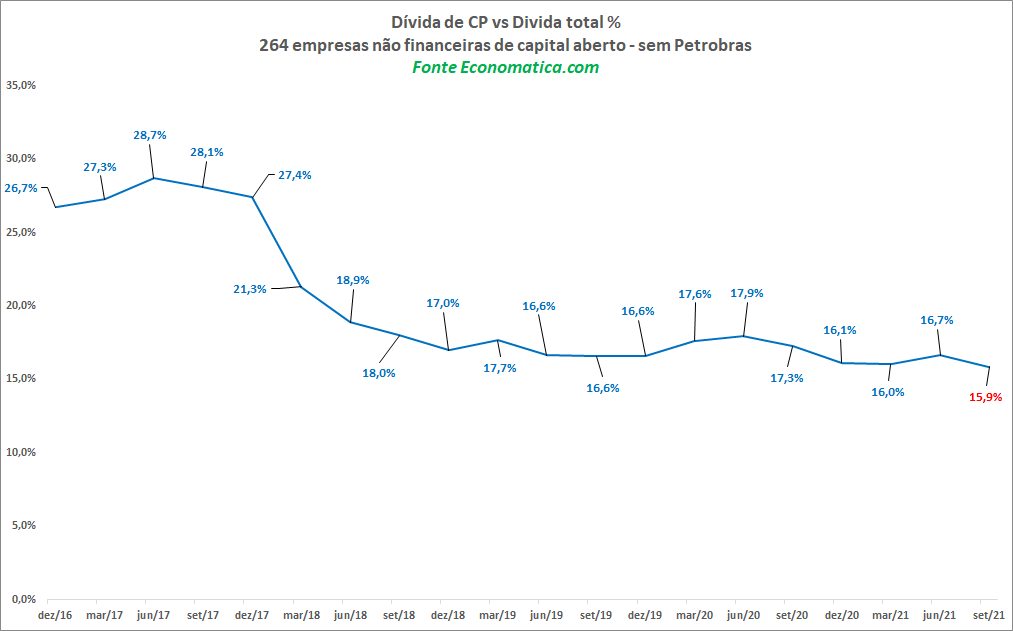

O gráfico a seguir apresenta a evolução da relação da dívida de curto prazo e a dívida bruta total das 264 empresas nos últimos 20 trimestres e podemos verificar que no 3T2021 a relação é a menor da série analisada, com 15,9%. Significa que, do total das dívidas contraídas pelas empresas, somente 15,9% têm vencimento em 12 meses (a partir de setembro de 2021).

O maior registro da amostra aconteceu no 2º trimestre de 2017, quando a dívida de CP representava 28,7% do total.

Caixa vs Dívida de CP

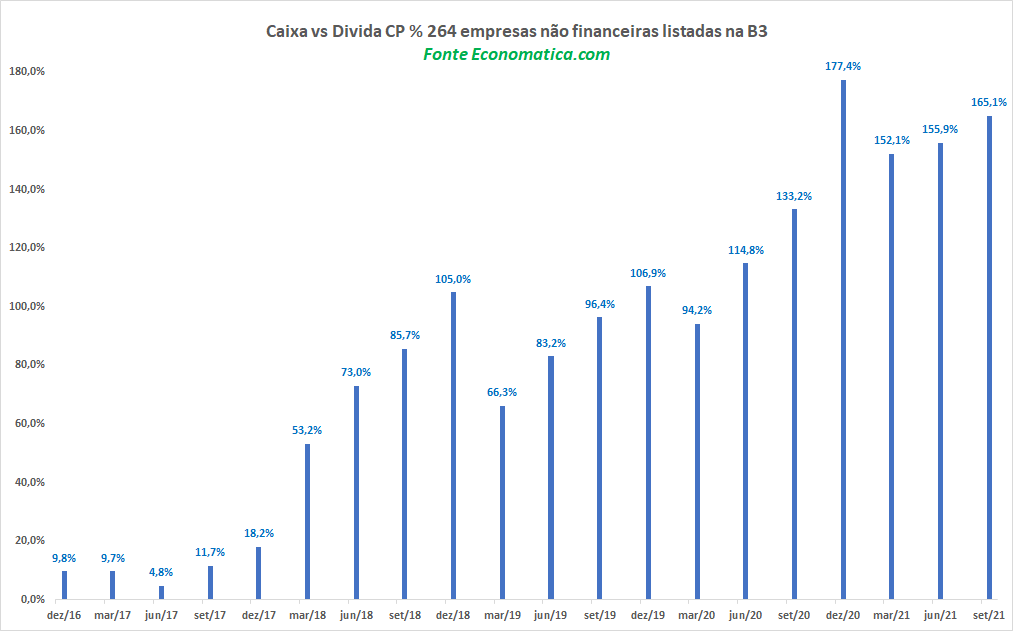

A relação do caixa e dívida de curto prazo das 264 empresas no 3º trimestre de 2021 é de 165,1%, que é o 2º melhor momento nos últimos 20 trimestres. O maior valor registrado aconteceu no 4º trimestre de 2020, com 177,4%.

Dívida total bruta por setores

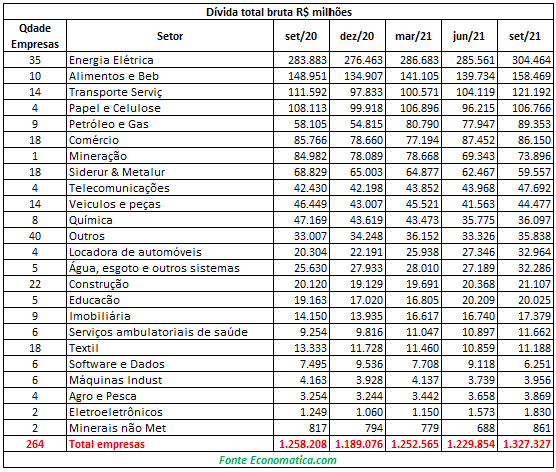

Na tabela a seguir encontramos a evolução dos últimos cinco trimestres da dívida total bruta por setores. O setor com maior estoque de dívida é o de energia elétrica, que tem R$ 304 bilhões com 35 empresas no 3º trimestre de 2021, seguido pelo setor de alimentos e bebidas, com 10 empresas com R$ 158 bilhões.

O setor químico é o que registra o maior recuo do estoque da dívida entre o 3º trimestre de 2021 e 2020, com queda de -23,5%, e o setor de locadora de automóveis com quatro empresas tem o maior crescimento, com 62,3%.

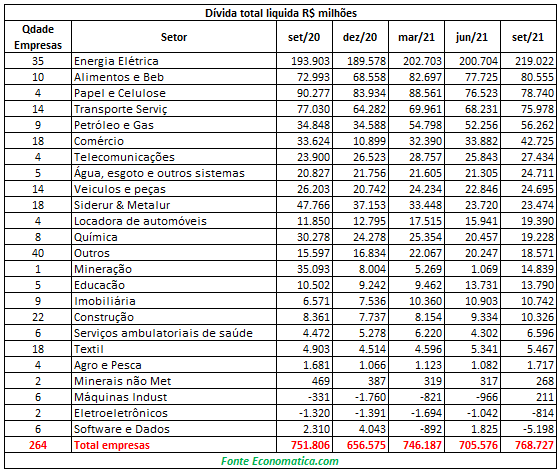

Dívida total liquida por setores

Entre os 24 setores avaliados, o setor de energia elétrica com 35 empresas tem o maior estoque de dívida liquida com R$ 219 bilhões, seguido pelo setor de alimentos e bebidas, com 10 empresas e R$ 80,5 bilhões.

O setor com maior crescimento de dívida liquida entre o 3º trimestre de 2020 e 2021 é o de locadora de automóveis, com crescimento de 63,3%.

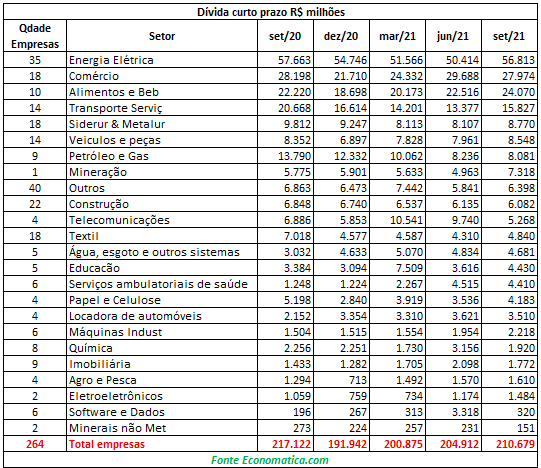

Dívida de Curto prazo por setores

O setor de energia elétrica tem o maior nível nominal de dívida de CP, com R$ 56,8 bilhões, que é -1,5% inferior ao do 3º trimestre de 2020. Comercio, com suas 18 empresas, tem a segunda posição com R$ 27,9 bilhões (no 3º trimestre de 2021), valor -0,8% inferior ao do mesmo período de 2020.

O setor de serviços ambulatoriais de saúde, com seis empresas, regista o maior crescimento percentual entre o 3º trimestre de 2020 e 2021, com 253,3%, seguido pelo setor de software e dados com crescimento de 63,2%.

O maior recuo é do setor de minerais não metálicos, com queda de -44,7%, seguido pelo setor de petróleo e gás, com queda de -41,4%.

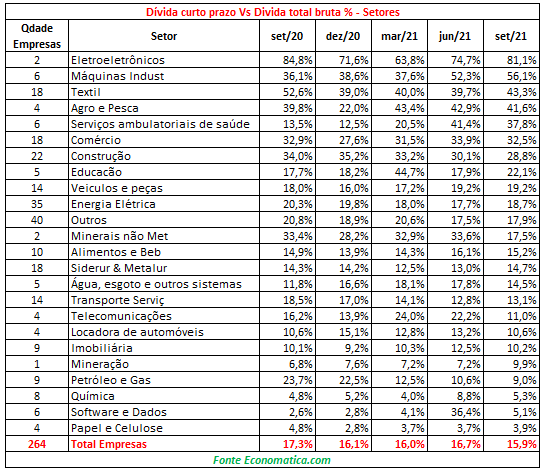

Dívida de Curto prazo vs dívida total por setor

O setor de eletroeletrônicos, com duas empresas, tem a maior relação com um percentual de 81,1% da dívida vencendo em 12 meses. O setor de máquinas industriais tem a segunda posição, com 56,1%.

O setor de serviços ambulatoriais de saúde registra o maior crescimento da relação dívida de CP vs dívida total, o setor entre o 3º trimestre de 2020 e 2021 tem crescimento de 24,3 pontos percentuais, seguido pelo setor de máquinas industriais, com crescimento de 19,9 pontos percentuais.

O setor de minerais não metálicos tem o maior recuo, com queda de 15,9 pontos percentuais, entre o 3º trimestre de 2020 e 2021. Petróleo e gás têm a segunda maior queda, com recuo de 14,7 pontos percentuais

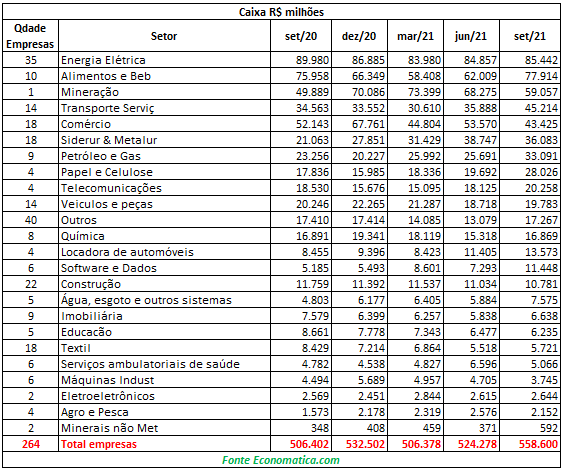

Caixa por setores

Energia elétrica é o setor com maior caixa da amostra, com R$ 85,2 bilhões, seguido pelo setor de alimentos e bebidas, com R$ 77,9 bilhões. O setor com maior crescimento percentual de caixa é o se software e dados, com 120,8% acima (entre os 3º trimestres de 2020 e 2021).

Siderurgia e metalurgia, com 18 empresas, é o segundo setor com maior crescimento percentual, com 71,3%. O setor têxtil tem o maior recuo, com queda de 32,1%, seguido por educação, com queda de 28,0% entre o 3º trimestre de 2020 e 2021.

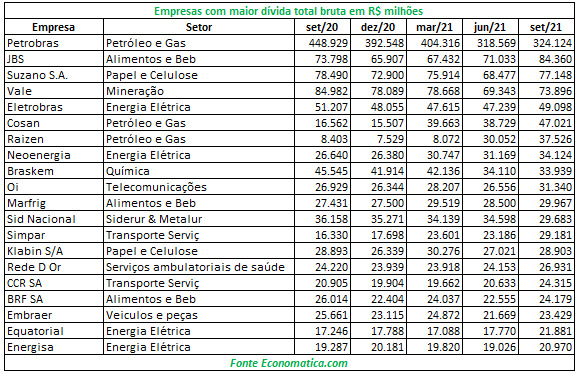

Empresas com maior nível de endividamento

A lista a seguir foi elaborada com todas as empresas do mercado independentemente, que fazem parte da amostra geral das 264 empresas. A Petrobras é a empresa com maior nível de endividamento no 3T2021, com R$ 324 bilhões, seguido pela JBS com R$ 84,3 bilhões.

Entre as 20 empresas com maior estoque de dívida, temos quatro empresas do setor de energia elétrica, três empresas dos setores de alimentos e bebidas e de petróleo e gás, duas empresas dos setores de papel e celulose e de transportes e serviços e outros seis setores com uma empresa cada um.

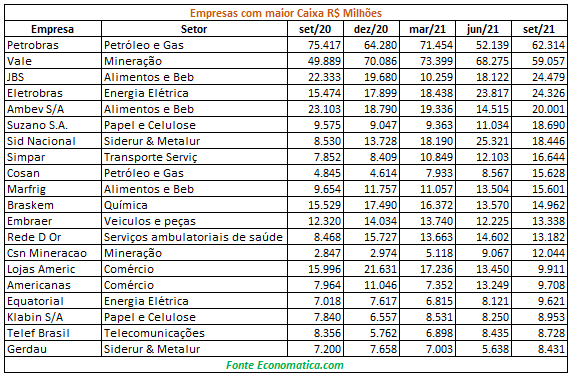

Empresas com maior caixa

A Petrobras tem o maior volume de caixa entre as empresas de capital aberto não financeiras listadas na bolsa B3, com R$ R$ 62,3 no 3º trimestre de 2021, valor que é 17,37% inferior ao do mesmo período de 2020. Vale e JBS vêm na sequência com crescimento do caixa entre 2020 e 2021 de 18,37% e 9,61%, respectivamente.

Somente quatro empresas entre as 20 empresas com maiores estoques de caixa registram queda entre o 3T2020 e o 3T2021, são: Lojas Americanas -38,04%, Petrobras -17,37%, AmBev -13,43% e Braskem -3,65%.

A empresa com maior crescimento de caixa entre é a CSN Mineração, com aumento de 323,04%, seguida pela Cosan, com crescimento de 22,56%.

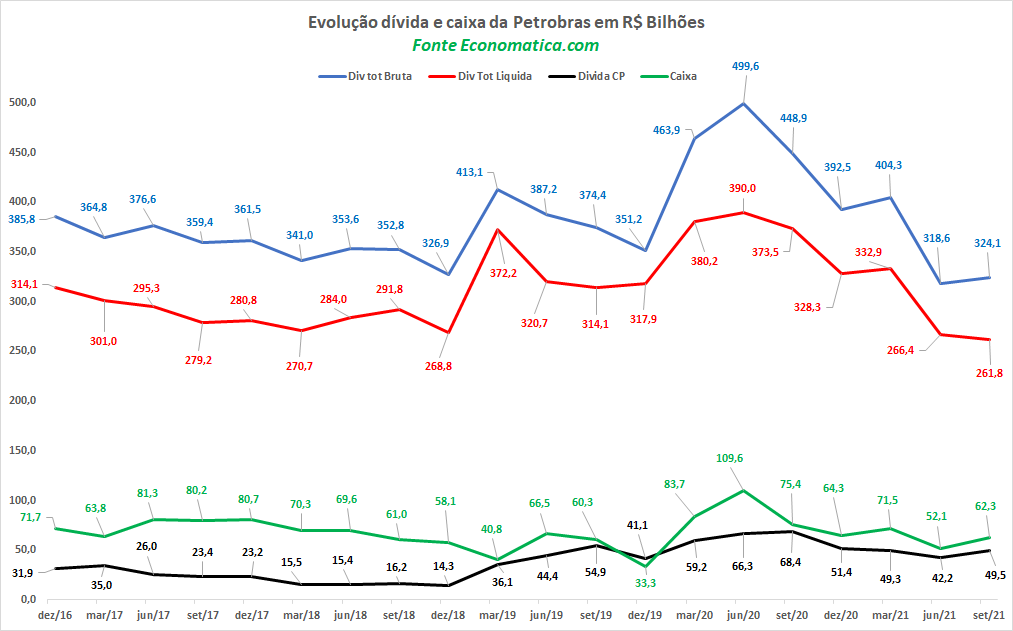

Petrobras

No gráfico abaixo apresentamos a evolução da Petrobras nos últimos 20 trimestres e verificamos que a dívida bruta total da empresa no 3T2021 atingiu R$ 324,1 bilhões, o que representa uma queda de -27,8% com relação ao 3T2020, e de -17,43% no ano de 2021. A dívida bruta no 3º trimestre de 2021 é a segunda menor nos último 20 trimestres, a menor foi no 2º trimestre de 2021 com R$ 318,6 bilhões e a maior foi no 2º trimestre de 2020, com R$ 499,6 bilhões.

A dívida liquida total tem recuo de -29,9% em 12 meses e de -20,25% no ano de 2021, com R$ 261,8 bilhões em setembro de 2021. O valor registrado no 3º trimestre de 2021 é o menor da amostra.

A dívida de curto prazo recuou -27,54% em 12 meses e -3,55% em 2020, fechando setembro de 2021 com R$ 49,5 bilhões.

O caixa da Petrobrás no 3º trimestre de 2021 é de R$ 62,3 bilhões, valor -17,37% inferior ao do mesmo período de 2020 e -3,06% inferior ao de dezembro de 2020.

Caso deseje personalizar o estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone 011 40813800 ou pelo e-mail [email protected] para que possamos lhe auxiliar na elaboração do estudo. Se ainda não for usuário da nossa plataforma solicite um trial.