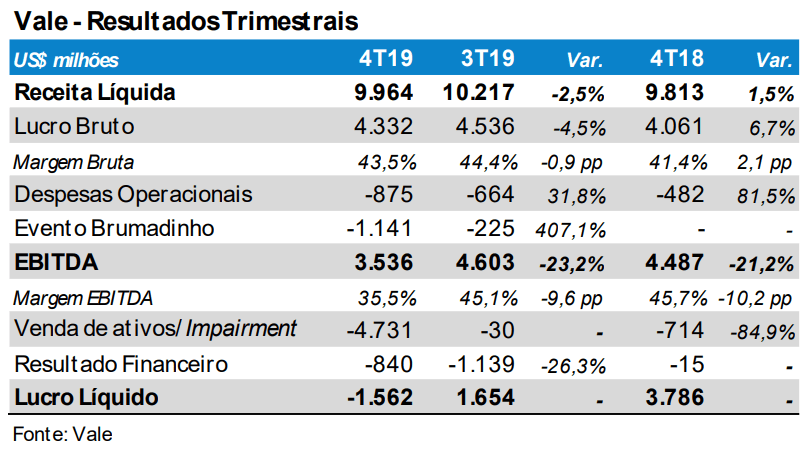

Divulgado ontem após o pregão, o resultado da empresa no 4T19 comparado ao mesmo período de 2018, mostrou queda nas vendas dos produtos mais importantes, pequeno aumento de receita beneficiado pelos maiores preços e elevadas perdas não recorrentes, que levaram ao prejuízo no período. Parte dos valores de impairment contabilizado no 4T19 (US$ 3,2 bilhões – 68% do total) já era de conhecimento do mercado.

A Vale sofreu um prejuízo líquido de US$ 1,6 bilhão no 4T19, contra resultados positivos de US$ 1,6 bilhão no trimestre anterior e US$ 3,8 bilhão no 4T18.

O acidente em Brumadinho, que ocorreu em janeiro/2019 definiu o resultado da Vale no período. Como consequência deste evento a empresa teve uma forte redução na produção e nas vendas de ferrosos; assim como teve de provisionar valores muito elevados que levaram ao prejuízo de US$ 1,7 bilhão, enquanto no ano anterior o lucro foi de US$ 6,9 bilhões. O EBITDA em 2019 foi de US$ 10,4 bilhões, 36,2% menor que no ano anterior.

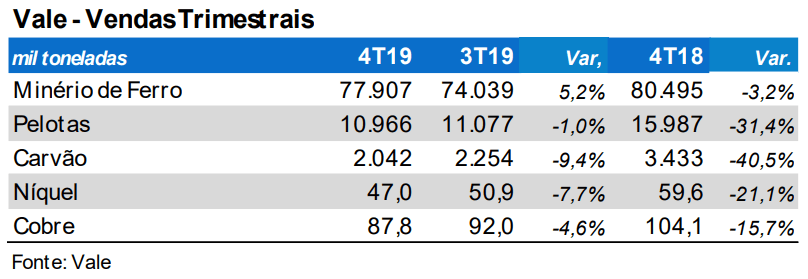

As vendas de minério no 4T19 aumentaram 5,2% em relação ao trimestre anterior, com a maior utilização de estoques, devido à redução na produção. A participação de produtos Premium nas vendas foi de 87% no 4T19, contra 86% no trimestre anterior. O prêmio por qualidade aumentou de US$ 5,9 por tonelada no 3T19 para US$ 6,4/t no 4T19 (+8,5%). Em pelotas, o volume vendido caiu 1,0%, devido à menor produção e as condições de mercado.

As vendas de níquel no 4T19 caíram 7,7% com a decisão da Vale de reter estoques para melhorar as condições de mercado. O volume vendido de cobre caiu 4,6% no 4T19, comparado ao período anterior, devido à queda na produção com a parada da unidade de Sossego.

No carvão, as vendas caíram 9,4%, seguindo a diminuição na produção.

No 4T19, os preços de minério de ferro subiram 30,8% no trimestre e ficaram praticamente estáveis (+0,3%) em relação ao 3T19, o que foi fundamental para o resultado da empresa. Em pelotas, também houve uma alta na comparação ao 4T18 (4,7%), mas queda em relação ao trimestre anterior (12,8%).

Nos metais básicos, o níquel vem apresentando um bom desempenho. Os preços deste metal aumentaram 4,0% no trimestre e 27,3% em doze meses. O cobre também está se recuperando, apresentando altas 21,1% no 4T19 e 3,7% nos últimos 12 meses.

O custo “C1” do minério de ferro (FOB sem royalties) caiu US$ 0,8 por tonelada no trimestre (havia caído US$ 2,3/t no 3T19), chegando a US$ 14,5/t. A diminuição neste custo ocorreu devido aos menores preços pagos nas compras de terceiros e a valorização do dólar.

Novamente no 4T19 o acidente de Brumadinho impactou muito o resultado. No período, foram realizadas provisões no valor de US$ 898 milhões, somadas às despesas incorridas (US$ 243 milhões), totalizando US$ 1.141 milhões. No ano, as perdas pelo acidente chegaram a US$ 7.402 milhões.

O impairment contabilizado neste trimestre (US$ 4.731 milhões), principal fator para o prejuízo, foi em sua maior parte devido à perda de valor dos ativos da área de níquel e carvão. Em novembro/2019, a empresa avisou que teria perdas de US$ 3,2 bilhões nestas duas áreas.

O resultado financeiro negativo do 4T19 ficou em US$ 840 milhões, 26,3% menor que no trimestre anterior por conta, principalmente, de ganhos com derivativos e maiores receitas financeiras.

Ao final do 4T19, a dívida líquida da Vale (incluindo arrendamentos – IFRS 16) era de US$ 4,9 bilhões, 8,3% menor que no trimestre anterior e 49,4% abaixo do nível verificado no 4T18. No 4T19, a relação dívida líquida/EBITDA era de 1,2x, vindo de 1,3x no trimestre anterior e 0,9x no 4T18.

Nossa recomendação para VALE3 é de Compra com Preço Justo de R$ 62,50/ação, indicando um potencial de alta em 20%.