O resultado da empresa no 4T19, divulgado ontem após o pregão, mostrou redução da receita e rentabilidade operacional, mas a ausência de grandes perdas não recorrentes, permitiu um resultado positivo. Este lucro foi muito impactado pelo grande valor dos custos financeiros, dado pela desvalorização do real.

No seu relatório, a Vale também divulgou algumas projeções acerca do negócio de minério de ferro, como: reduzir em frete em US$ 3 por tonelada (foi US$ 17,3/t no 1T20), diminuir o custo caixa C1 para abaixo de US$ 14/t no segundo semestre do ano (US$ 16,2/t no 1T20). Além disso, a empresa pretende investir US$ 4,6 bilhões em 2020, valor que foi de US$ 3,7 bilhões em 2019.

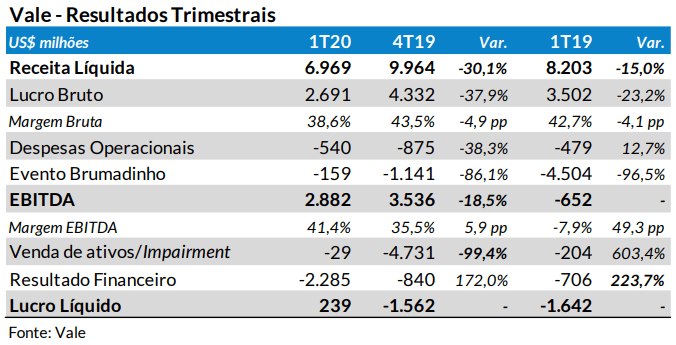

A Vale obteve no 1T20 um lucro líquido de US$ 239 milhões, contra resultados negativos de US$ 1.562 milhões no trimestre anterior e US$ 1.642 milhões no 1T19.

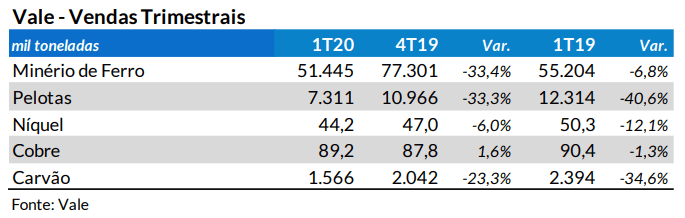

No 1T20, o volume de vendas dos principais produtos foi bem fraco. Em minério de ferro, foram vendidas 51,4 milhões de toneladas, 6,8% menos que no 1T19.

Tem sido preocupante a redução contínua nas vendas de pelotas. Em relação ao 1T19, houve uma queda de 5 milhões de t. (-40,6%), uma perda de receita que pode ser estimada em US$ 600 milhões. Esta diminuição se deve à contração na demanda e a menor disponibilidade de produto para a venda.

As vendas de metais básicos também foram ruins no trimestre. Em níquel, houve uma redução de 12,1% no volume vendido, devido à menor demanda na Ásia, já refletindo os problemas da pandemia. A menor disponibilidade de produção, com o baixo volume produzido na Indonésia, também contribuiu para a contração das vendas. No cobre, houve uma redução de 1,3% no volume vendido. Esta queda é reflexo da menor produção nas unidades canadenses.

O preço realizado de minério de ferro pela Vale no 1T20 (US$ 83,8/t) foi 3,3% maior que no mesmo período de 2019. Porém, houve uma expressiva redução (14,2%) na comparação entre os mesmos períodos. Nos metais básicos, o preço do níquel que vinha apresentando um bom desempenho, caiu no 1T20. Os preços deste metal diminuíram 11,2% no trimestre, mas ainda foram 14,8% maior que no 1T19. O cobre também apresentou redução durante o trimestre (31,1%) e também em doze meses (34,7%).

Uma má notícia no trimestre foi o aumento dos custos de produção do minério de ferro. O custo “C1” (FOB sem royalties) subiu US$ 1,7 por tonelada no trimestre para US$ 16,2/t. Este aumento foi decorrência dos maiores custos de atrasos dos navios para carregar (demurrage), volumes mais baixos (menor diluição do custo fixo), maiores gastos com manutenção e os problemas gerados pelas chuvas do período.

No 1T20, as provisões e gastos relativos ao acidente de Brumadinho, não prejudicaram os resultados, como nos trimestres anteriores. Neste trimestre, houve contabilização de apenas US$ 159 milhões nesta rubrica.

O resultado financeiro negativo foi o “vilão” no 1T20. O total de despesas financeiras líquidas somou US$ 2,3 bilhões, valor 223,7% maior que no 1T19. Isso ocorreu devido à elevação dos custos da dívida e derivativos com a desvalorização do real no trimestre, que foi de 29,0%.

Ao final do 1T20, a dívida líquida da Vale (incluindo arrendamentos – IFRS 16) era de US$ 6,5 bilhões, 2,5% menor que no trimestre anterior e 3,9% abaixo do 1T19. A relação dívida líquida/EBITDA no 1T20 era de 0,3x, vindo de 0,5x no trimestre anterior e 1,0x no 1T19. Importante neste momento, o caixa da empresa ao final do 1T20 somava US$ 12,3 bilhões, valor 50,0% maior (+US$ 4,1 bilhões) que em dezembro/2018.

Em 2020, VALE3 caiu 16,3%, bem menos que o Ibovespa, cuja desvalorização no período foi de 29,7%. A cotação de VALE3 no último pregão (R$ 44,61) estava 22,2% abaixo da máxima alcançada neste ano e 37,5% acima da mínima.

GUIDE INVESTIMENTOS: VALE (VALE3) divulga resultados do 1T20

Nesse primeiro trimestre, a Vale já sentiu alguns efeitos do coronavírus.

Com o avanço do número de casos ao longo do globo, a companhia:

• No negócio de Minério de Ferro, interrompeu temporariamente as operações no Terminal Marítimo de Teluk Rubiah, na Malásia, sem impacto na produção;

• No negócio de Metais Básicos, reduziu sua operação de mineração em Voisey’s Bay e a colocou em regime de care and maintenance por um período inicial de quatro semanas, posteriormente estendendo esse período por até três meses adicionais, com um impacto de até 6 kt de produção de concentrado de cobre no 1S20;

• No negócio de Carvão, a Vale decidiu adiar planos para a manutenção da planta de processamento de carvão (reforma) em Moçambique.

Entre os principais destaques de seu resultado estão:

• A cia revisou seu guidance de produção de finos de minério de ferro em 2020, passando de 340-355 Mt para 310-330 Mt, e seu guidance de produção de pelotas, passando de 44 Mt para 35-40 Mt, devido a principalmente:

• a perda de produção no 1T20;

• atrasos na retomada de operações interrompidas, como Timbopeba e Fábrica, uma vez que a pandemia do COVID-19 vem atrasando os processos de inspeções, avaliações e autorizações;

• atrasos na implementação de alternativas para a disposição de rejeitos da planta de Brucutu, que não deve ser concluída até o final do 2T20;

• impactos adicionais relacionados à pandemia, associados ao risco de aumento do absenteísmo em diferentes cenários de sensibilidade;

• A receita líquida totalizou R$ 31,3 bilhões no 1T20, uma piora de 23,8% em comparação com o 4T19, como resultado, principalmente, dos menores volumes de vendas nos negócios de minério de ferro, pelotas, níquel e carvão;

• Os custos e despesas totalizaram R$ 18,7 bilhões no 1T20, uma redução de R$ 8,6 bilhões frente ao 4T19, principalmente, às provisões relacionadas à Brumadinho no 4T19 e a redução nos custos devido à queda nos volumes de vendas;

• O EBITDA totalizou R$ 12,9 bilhões no 1T20, uma redução de 29,4% em comparação com o 4T19, principalmente, a sazonalmente menores volumes no primeiro trimestre, a parada parcial da planta de Brucutu e a manutenções, programadas e não programadas, realizadas no período, impactando os volumes de vendas em Minerais Ferrosos (R$ 7,0 bilhões), menores preços realizados de níquel e cobre (R$ 1,1 bilhão) e menores volumes de vendas de metais básicos (R$ 665 milhões), que foram parcialmente compensados pelo efeito positivo da desvalorização do Real frente ao Dólar (R$ 2,4 bilhões), e por menores despesas incorridas e provisões relacionadas à Brumadinho (R$ 4,0 bilhões);

• A Vale registrou um lucro líquido de R$ 984 milhões no 1T20 frente a um prejuízo de R$ 6,4 bilhões no 4T19. A melhora de R$ 7,4 bilhões no resultado deveu-se, principalmente, ao reconhecimento de despesas one-off no 4T19, tais como os impairments em ativos de níquel e carvão e as provisões relacionadas a Brumadinho.

Impacto: Marginalmente Negativo. A companhia reportou números um pouco abaixo da expectativa do mercado, que foram impactados pela desvalorização do real frente ao câmbio, efeitos do coronavírus e provisões relacionadas a Brumadinho.