A Ser divulgou Fato Relevante ontem (13/09) em complemento ao FR divulgado em 19 de julho de 2020, comunicando aos seus acionistas e ao mercado em geral que avançou nas negociações acerca de potencial transação envolvendo os ativos do Grupo Laureate no Brasil e chegou a um acordo com a Laureate Education Inc. com relação a uma possível combinação dos negócios da SER e da Laureate no Brasil.

A Transação consiste na aquisição de 100% da participação societária da Rede pela SER, por meio de compra e venda de certo percentual de quotas da Rede com pagamento em caixa, seguida da incorporação da Rede (ou de eventual holding a ser constituída acima da Rede – “NewCo”) pela Ser, com entrega à Laureate de novas ações de emissão da SER.

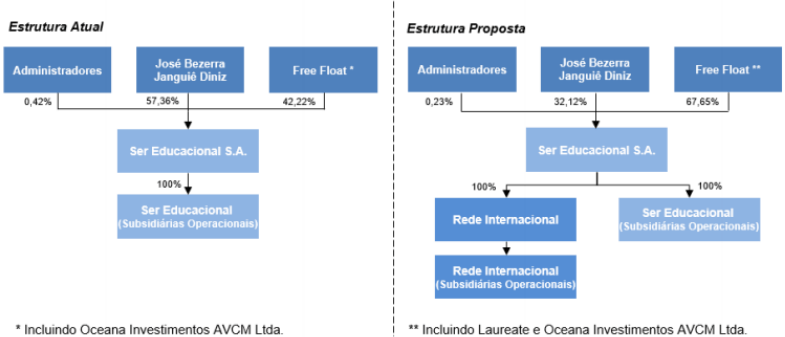

Como resultado da Transação, 100% das quotas da Rede passarão a ser detidas pela SER.

Nos termos do Contrato, a Parcela em Caixa foi fixada em R$ 1,70 bilhão e a Parcela em Ações foi estabelecida de forma que; no fechamento da Transação, a Laureate receba 44% das ações ordinárias, nominativas da SER.

As ações da SER recebidas pela Laureate no contexto da Transação estarão sujeitas a determinadas limitações de seu direito de voto, de forma que; excetuadas determinadas hipóteses limitadas, a Laureate não poderá votar com ações da SER representativas de mais de 7,5% do capital social total da SER.

Como resultado da Transação, Janguiê Diniz deterá aproximadamente 32,1% das ações do capital social da SER, continuando a exercer o seu direito de voto como acionista controlador da SER.

Outras medidas serão ainda apresentadas ao mercado, com laudo de avaliação, etc.

Na sexta-feira a ação SEER3 encerrou cotada da R$ 14,79 com queda de 46,6% no ano. O valor de mercado da companhia é de R$ 1,9 bilhão.

GUIDE INVESTIMENTOS: SER EDUCA (SEER3) dobra de tamanho com nova aquisição

A Ser Educacional anunciou, na noite passada, a aquisição da Laureate, que consiste na empresa americana que detém, no Brasil, instituições de ensino como Anhembi Morumbi e FMU.

A transação teve valor total de R$ 4 bilhões.

Isto faz com que a companhia passe a dobrar de tamanho, agora com 455 mil alunos e receita combinada de R$3,4 bilhões.

Deste montante, R$ 1,7 bilhão será pago em dinheiro, há ainda uma assunção de dívidas de R$ 623 milhões e serão cedidas à Laureate cerca de 101 milhões ações da Ser, o equivalente a 44% do capital da companhia brasileira.

A Laureate é de um grupo maior e possui ações negociadas na Nasdaq e que demandará captação de recursos no mercado. A expectativa é que esta capte R$ 1,7 bilhão seja financiada; o que deixará a Ser com um endividamento de cerca de três vezes o seu lucro antes de juros, impostos, depreciação e amortização (Ebitda). A operação teve assessoria do Bank of America (BofA).

Impacto: Positivo. Com a nova aquisição a Ser passa a se tornar o quarto maior grupo de ensino privado no Brasil, dobrando sua operação de tamanho. A Laureate já possui ações listadas na Nasdaq e poderá captar novos recursos.