Recentemente, as taxas de juros nos EUA caíram devido aos dados econômicos mais fracos e expectativas de cortes nas taxas pelo Federal Reserve. Em contrapartida, o Brasil em semana de Copom, enfrenta uma série de desafios econômicos e políticos que dependem do mercado local. A inflação em maio trouxe à tona os primeiros impactos da tragédia climática no Rio Grande do Sul, afetando a percepção de risco fiscal e depreciando a frente real ao dólar.

Na última semana, os juros futuros no Brasil realizaram movimentos mistos, mas seguem precificando altas na Selic para o próximo ano. Por outro lado, o Boletim Focus desta semana se alinhou com a projeção do mercado de manutenção da Selic atual na decisão do Copom na quarta-feira, contudo projeta queda da taxa para 9,50% em 2025.

Essa divergência de dados só comprova o risco de cenário e explica a queda das Bolsas e alta nos rendimentos dos títulos de renda fixa.

Estratégias para Investidores

Em cenários onde há risco no horizonte nos deveria colocar em estado de alerta. Não é hora de trocar de estratégia, muito menos vender tudo se o que está levando você a fazer isso é o sentimento (o papo muda se for por necessidade).

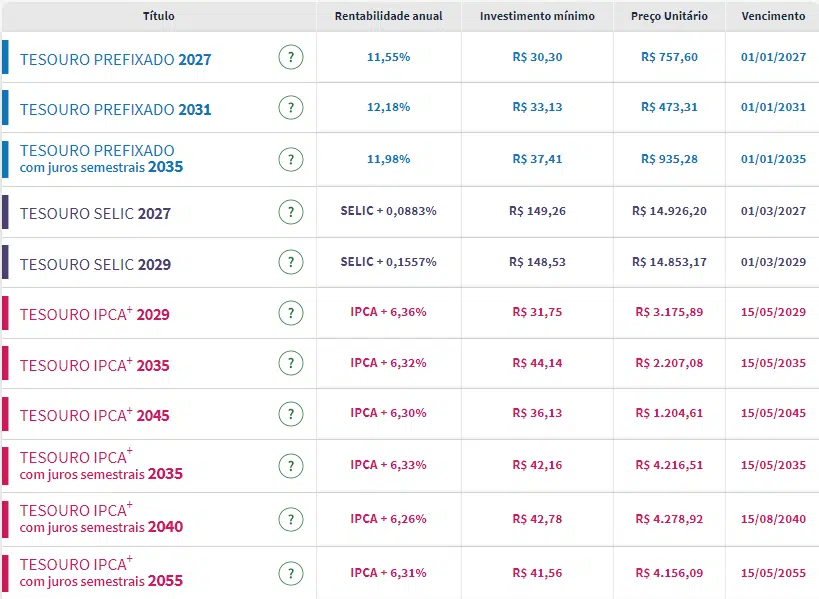

Dessa forma, reforço aqui a sugestão de aumenta as posições em alternativas com maior nível de segurança e liquidez (facilidade de sair). Na renda fixa, Tesouro Selic 2029 e Tesouro IPCA+ 2029 estão em regiões oportunas para uma “dobradinha”. Já na renda variável, FIIs de papéis e ações de Utilities (energia elétrica e saneamento) assumem um nível de rentabilidade interessante e muitas vezes não apresentam tanta sensibilidade em relação ao Ibovespa.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Nunca foi tão importante observar diferentes opiniões para encontrar oportunidades. Transforme a volatilidade em oportunidades de crescimento e prosperidade financeira no longo prazo.

Boletim Focus (17.06.24): Alta nos indicadores em semana de Copom

Revisões dos dados e projeções do Boletim Focos. Divulgada todas as segundas-feiras pelo Banco Central do Brasil contendo resumo das expectativas de mercado a respeito de alguns indicadores da economia brasileira.

| IPCA/24: | ALTA de 3,88% para 3,90% |

| IPCA/25: | ALTA de 3,78% para 3,80% |

| PIB/24: | QUEDA de 2,09% para 2,08% |

| CÂMBIO/24: | ALTA de R$ 5,05 para R$ 5,13 |

| SELIC/24: | ALTA de 10,25% para 10,50% |

| SELIC/25: | ALTA de 9,25% para 9,50% |

Rendimentos dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos impacta a rentabilidade anual e o preço unitário – se a taxa sobe, o preço cai e vice-versa – .

Fonte: Tesouro Direto 17/06/2024

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.