O conselho de administração da Rumo aprovou a 15ª emissão de debêntures da companhia, no valor de R$ 1 bilhão.

A operação será realizada em duas séries, e será do tipo incentivada, para investimentos em projetos de infraestrutura.

Os títulos da primeira série terão prazo de 10 anos, e na segunda, de 15 anos.

Os papéis terão correção monetária pelo IPCA, e a remuneração da primeira série será composta pela variação dos títulos públicos atrelados à inflação, mais um adicional de até 0,75% ao ano, ou juro fixo de 4,10% ao ano, o que for maior na data de apuração.

Na segunda série, a remuneração será parecida, com a variação dos títulos públicos atrelados ao IPCA mais 0,75% ao ano, ou a taxa fixa de 4,50% ao ano, o que for maior.

A Rumo informa que os recursos serão utilizados para investimentos na rede ferroviária Malha Paulista.

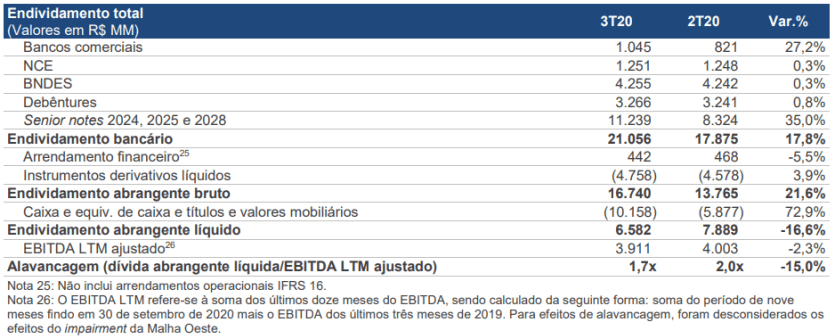

Endividamento em setembro de 2020

O endividamento abrangente bruto ao final do 3T20, incluindo derivativos, foi de R$ 16,7 bilhões, contra R$ 13,8 bilhões no 2T20.

A empresa comentou no seu release do 3T20 que o aumento do endividamento foi efeito de novas captações; dando continuidade ao reforço de caixa tanto para aumento de liquidez da Companhia assim como para contínuo processo de liability management da empresa. A alavancagem atingiu 1,7x (dívida líquida abrangente/EBITDA), considerando o EBITDA ajustado de R$ 3,9 bilhões dos últimos 12 meses. O saldo da dívida líquida abrangente atingiu R$ 6,6 bilhões, 16,6% inferior ao 2T20.

No 3T20, o capex atingiu R$ 699 milhões, 76,1% acima do 3T19. O valor inclui R$ 207 milhões na Malha Central, que deve apresentar aumento nos próximos trimestres.

Nos 9M20 o resultado financeiro líquido foi uma despesa de R$ 1,7 bilhão e o resultado líquido ficou em R$ 302 milhões, queda de 48,3% em relação aos 9 meses de 2019.