Conforme os movimentos dos mercados de renda fixa, notamos oportunidades em meio ao cenário de alta volatilidade. Com destaque para a queda nos juros futuros, responsável por animar também a renda variável. Além disso, as maiores oscilações foram nos vértices intermediários e longos, enquanto os vencimentos curtos permaneceram próximos à estabilidade.

Um dos indicadores mais observados, o diferencial entre os contratos com vencimento em janeiro de 2026 e 2034, diminuíram seu diferencial ao longo da semana. Essa redução na inclinação da curva reflete a mudança de cenário. Enquanto isso, no mercado secundário de Crédito Privado, os spreads das debêntures indexadas ao CDI se mantiveram estáveis, enquanto as debêntures isentas registraram queda.

Esses movimentos foram influenciados pela reunião do comitê de política monetária dos Estados Unidos (Fomc), que, embora tenha mantido os juros inalterados, trouxe um tom mais otimista em relação ao futuro da economia, impulsionando o apetite ao risco do mercado. No cenário nacional, a agência de classificação de riscos Moody’s elevou a perspectiva de crédito do Brasil para “positiva”, destacando o potencial de crescimento do país.

Estratégias para navegar nas oportunidades em meio à volatilidade

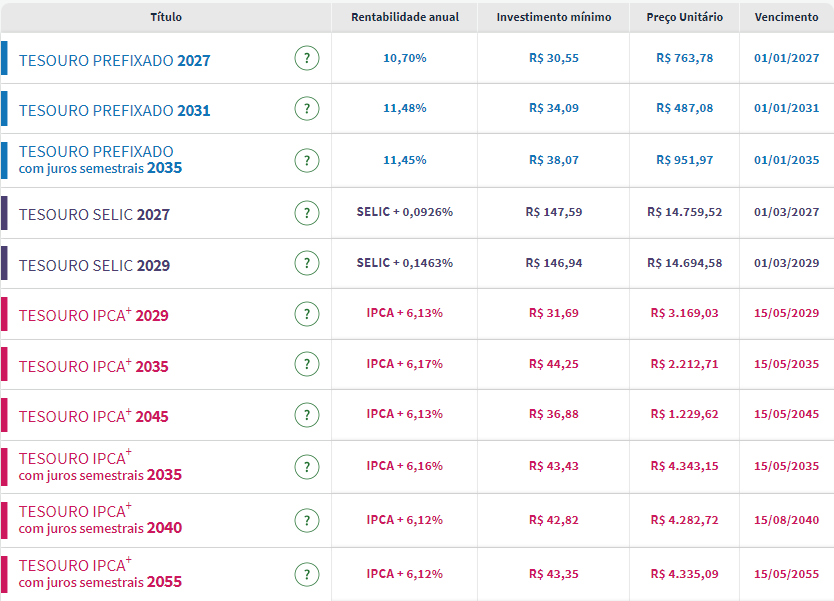

Diante desse cenário, a sugestão segue na adoção de uma abordagem equilibrada observando o aumento dos rendimentos do Tesouro Direto. Pois enquanto os títulos aumentam seus prêmios presenciarão a queda no valor do preço unitário. Por outro lado, carregam potencial de valorização relevante no médio e longo prazo.

Chama a atenção o título IPCA+ 2029 com taxa de 6,13%. Conforme a composição da sua carteira e o seu perfil de investidor (conseguindo respeitar o médio/longo prazo ou até carregar até o vencimento), o título está com um janela interessante para alocação.

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

A diversificação entre diferentes prazos, indexadores e emissores pode ajudar a mitigar o risco e capturar oportunidades em diferentes cenários econômicos. Quem está seguindo as recomendações dos FIIs e as sugestões dos FIPs e Infras, deve ter notado que os FIIs de papel e o fundos de infraestrutura conseguiram apresentar estabilidade de preços. Além disso, os Infras são aqueles que contam com papéis isentos e se tornam um ativo estratégico para a carteira.

Dessa forma, observando o momento, parece que estamos em uma janela de alocações e não de realizações. Isto é, o mercado está propício para investir (iniciar ou reforçar posição) e não para vender (colocar o lucro no bolso), seja na renda fixa como na renda variável.

Nos últimos dias já conseguimos notar uma mudança no “humor” do mercado e os efeitos positivos deste posicionamento. Seguimos com o mesmo viés interpretando que o movimento de pessimismo é oportunidade para entrar nos ativos, seja via Tesouro Direto (parece interessantes os prazos médios IPCA+), os TOP 5 FIIs de papéis do consenso de Clube, bem como os primeiros 4 mais sugeridos da categoria FIPs e Infras.

Seja paciente e aproveite estes momentos para aumentar os aportes nos investimentos. Transformando a volatilidade em oportunidades de crescimento e prosperidade financeira a longo prazo.

Rendimento dos títulos do Tesouro Direto

Alta volatilidade nos rendimentos dos títulos públicos no intervalo de uma semana conforme a última cobertura na segunda feira (29/04). Impactando a rentabilidade anual (em alta) e preço unitário (em baixa).

SIMULAÇÃO GRATUITA: Descubra onde investir e fazer o seu dinheiro render de verdade. Veja por aqui.

Fonte: Tesouro Direto no dia 06/05/2024

Temas relevantes para a semana

Olhando para a semana, a agenda econômica será marcada pela decisão de política monetária do Copom, com expectativas de desaceleração no ritmo de cortes de juros para 0,25 p.p. Além disso, serão divulgados dados importantes como o IPCA de abril e a Pesquisa Mensal do Comércio referente a março. Internacionalmente, indicadores econômicos na China e decisões de política monetária no Reino Unido também estarão em foco.

Diante desse cenário, investidores atentos podem encontrar oportunidades estratégicas. Com a expectativa de desaceleração no ritmo de cortes de juros no Brasil e a perspectiva de crescimento econômico, títulos de renda fixa, especialmente os de longo prazo, podem oferecer retornos atrativos. Além disso, acompanhar de perto os desdobramentos nos mercados internacionais pode ajudar a identificar tendências e posicionar a carteira de investimentos de forma mais assertiva.

Quer saber quais as recomendações para investir na renda fixa? Veja as análises e sugestões conforme diversos analistas no Clube Acionista, por aqui.