| Esta análise foi elaborada com dados dos Fundos Imobiliários compilados pela plataforma da Economatica. Com esses dados, em novembro de 2022, é possível verificar que:

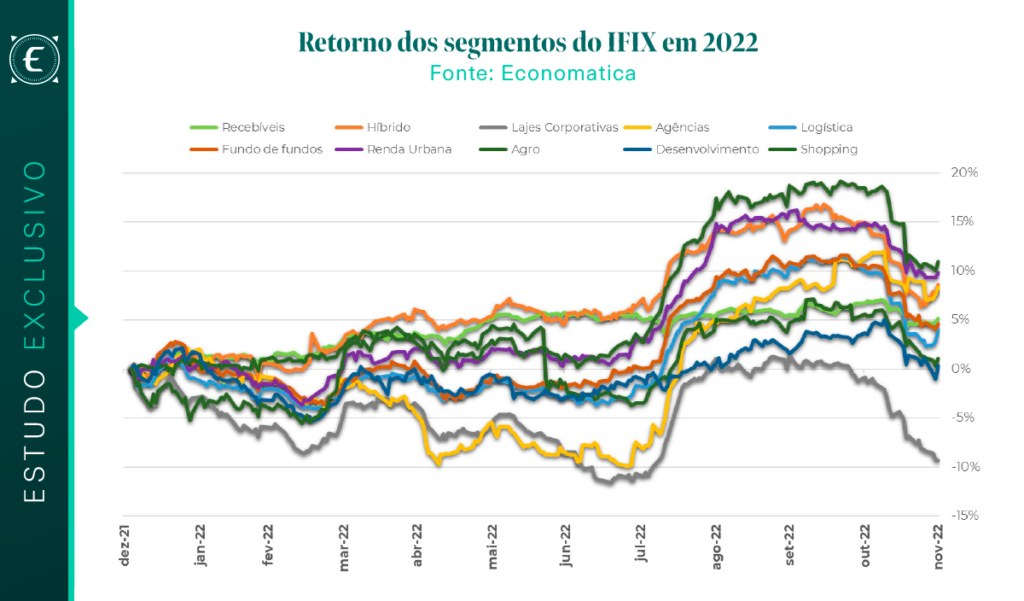

· Apenas o segmento de Lajes tem desempenho negativo no ano (-9,3%); · Entre os 5 FII mais líquidos, apenas o KNCR11 (+14,2%) supera o rendimento acumulado do CDI (12,0%); · A mediana do Preço/Lucro dos FII integrantes do IFIX foi 9,3. Desempenho dos Fundos por Segmentos de Atuação Até novembro de 2022, o retorno acumulado dos principais segmentos de Fundos Imobiliários varia entre o melhor desempenho de Shopping (+10,9%) até o pior desempenho de Lajes Corporativas (-9,3%). Lajes foi o único segmento com desempenho negativo. Os segmentos que possuem retornos acumulados no ano são: Renda Urbana (+9,8%), Híbrido (+8,6%), Agências (+8,4%), Recebíveis (+5,1%), Fundos de Fundos (+4,6%), Logística (+4,0%), Agro (+1,1%) e Desenvolvimento (+0,3%). |

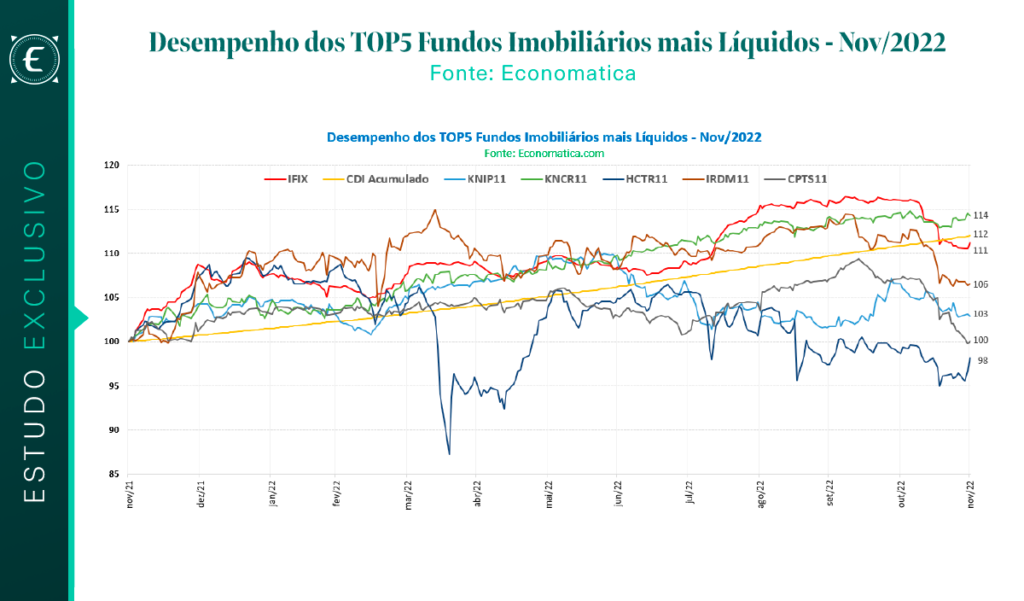

| Desempenho dos 5 FII mais Líquidos Uma análise do desempenho dos 5 fundos imobiliários com maiores volumes de negociação da B3 nos últimos 12 meses mostra que apenas um possui desempenho superior ao CDI. Os 5 FII são de papel, nesta ordem: KNIP11, KNCR11, HCTR11, IRDM11 e CPTS11. Com base no gráfico a seguir, em base 100, nota-se que apenas o KNCR11 (+14%) teve desempenho consistente e superior ao CDI (+12%). O próprio Índice de Fundos Imobiliários (IFIX) teve desempenho superior até o 11º mês, perdendo força em out/22. O pior desempenho foi do CPTS11, o FII mais volátil desse período, que depois de forte queda em abr/22, teve uma recuperação, mas terminou o período com queda de -2% em relação ao preço inicial. |

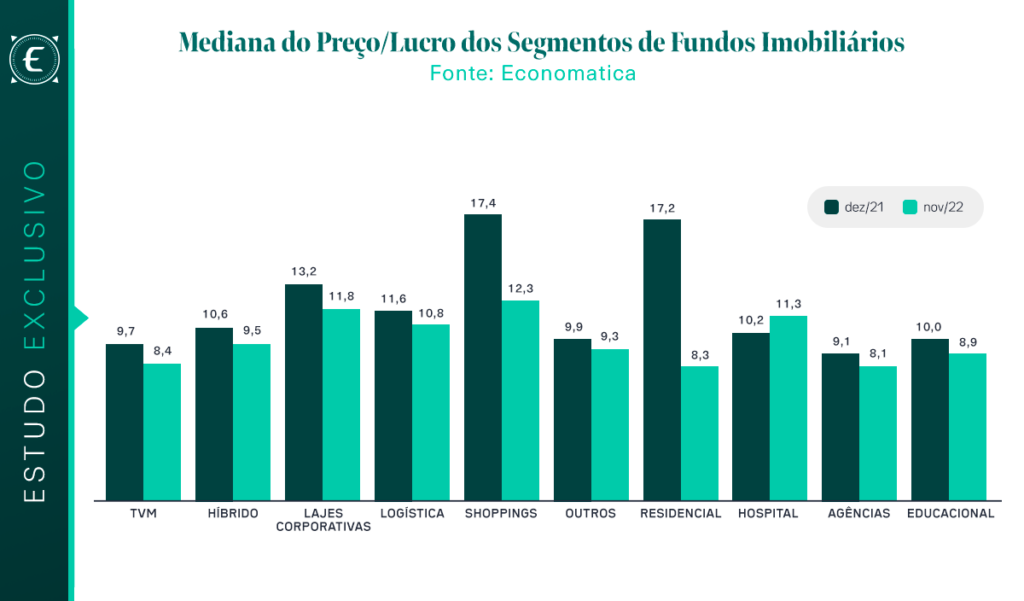

| Preço/Lucro dos Fundos por Segmentos de Atuação Em novembro de 2022, a mediana do índice Preço/Lucro (financeiro) de todos os segmentos de Fundos Imobiliários da B3 chegou a 9,3, ante 10,5 do final de 2021. No final de 2021, o segmento com maior P/L era Shoppings (17,4), seguido de Residencial (17,2). Em nov/22, o segmento Residencial já tem o segundo menor P/L (8,3), atrás apenas do segmento de Agências (8,1). A maioria dos segmentos possui P/L em nov/22 menor do que em dez/21, a exceção é o segmento de Hospital, que no final do ano passado tinha P/L de 10,2 e agora tem 11,3. |

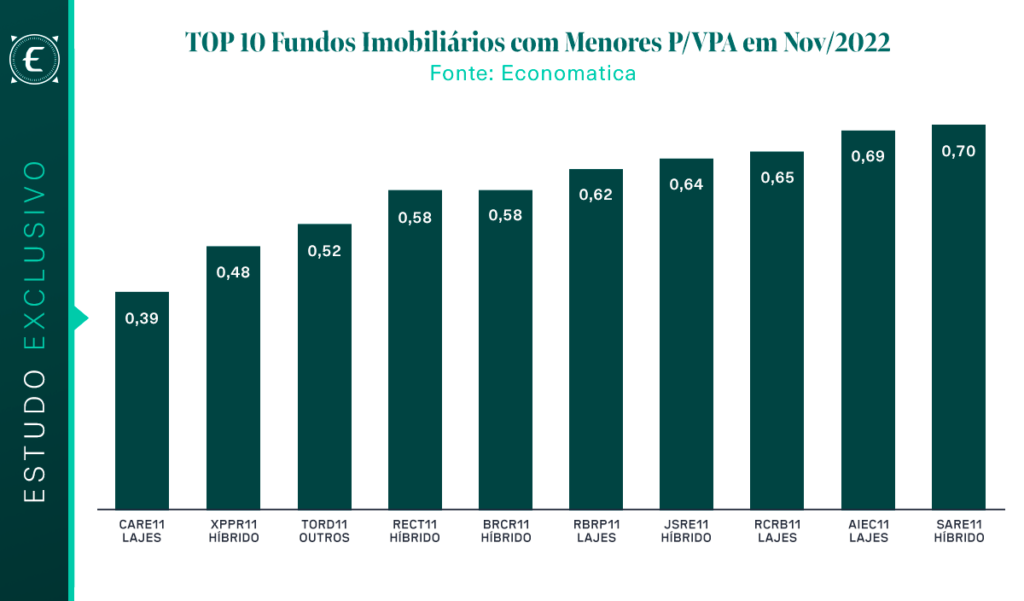

| TOP 10 de FII mais Baratos por P/VPA No final de novembro de 2022, o TOP 10 de FII integrantes do IFIX que possuíam os menores índices Preço/Valor Patrimonial (P/VPA) era liderado pelo CARE11, um fundo de Lajes Corporativas, cuja cotação equivalia a 0,39 vezes o seu valor patrimonial. A segunda posição era do XPPR11, um FII híbrido, cujo preço equivalia a apenas 0,48 vezes o seu valor patrimonial. O terceiro FII mais barato por esse critério dentro do IFIX era o TORD11, com P/VPA de 0,52 vezes. |

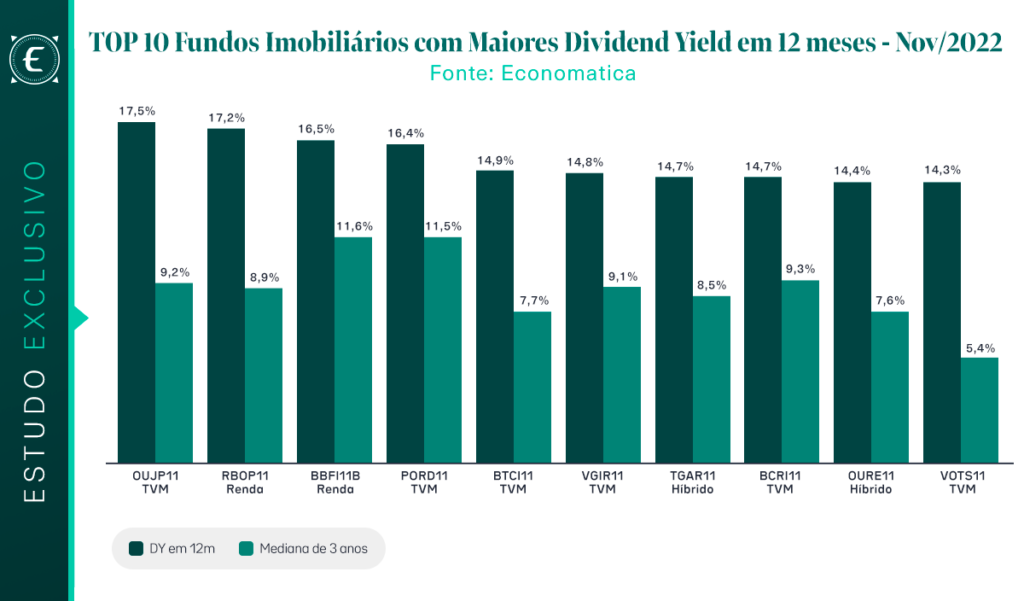

| TOP 10 de FII mais Rentáveis por Dividend Yield Nesta análise foram considerados apenas fundos que pagaram dividendos em todos os últimos 3 anos. O TOP 10 de Fundos Imobiliários que possuíam os maiores rendimentos de dividendos (dividend yield) nos últimos 12 meses era liderado pelo OUJP11, um fundo de papel, com DY de 17,5%. Sua mediana nos últimos 3 anos é de 9,2%. A segunda posição foi do RBOP11, um fundo de renda, cujo DY mais recente é de 17,2%, contra uma mediana de 8,9% nos últimos 3 anos. O terceiro FII com melhor rendimento de dividendos foi o BBFI11B, um FII de renda, com DY de 16,5%, contra uma mediana de 11,6% nos últimos 3 anos. |

| Caso deseje personalizar um estudo próprio e seja usuário da nossa solução, entre em contato o com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected] para que possamos lhe auxiliar. Se ainda não for usuário da nossa plataforma, solicite um trial para conhecê-la. |