| A Economatica analisou o retorno acumulado do CDI nos últimos 10 anos (de 2013 a 2022) e comparou com os retornos dos principais índices do mercado, como IBOV, IDIV, SMLL e IFIX. Este estudo também analisou o desempenho das ações que integravam o IBOV 10 anos atrás.

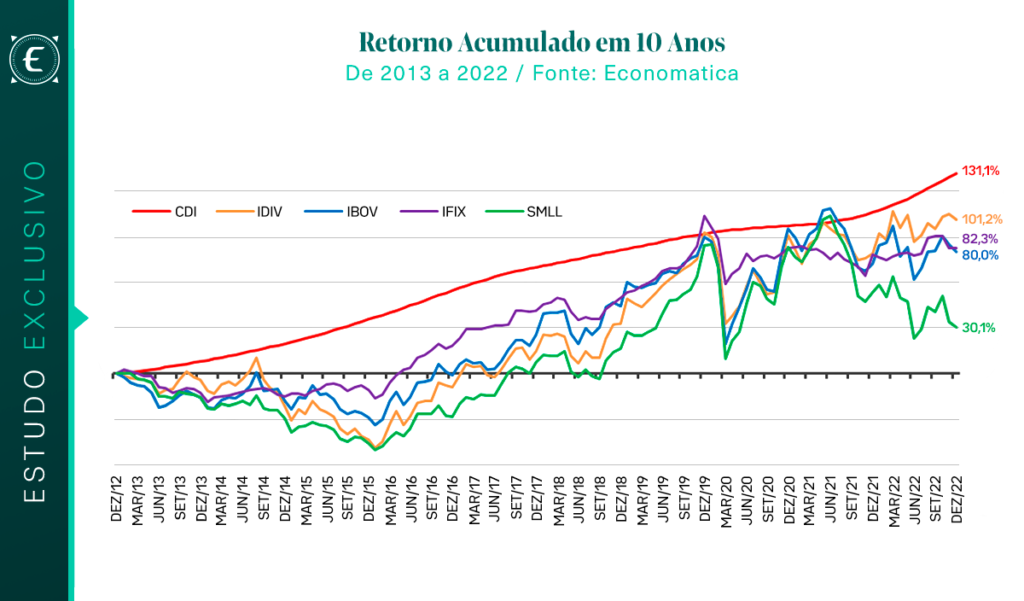

Para o cálculo dos retornos acumulados foi considerada como ponto de partida a pontuação ou o preço de cada ativo no último dia de 2012, vindo até o final de 2022. Nessa janela de 10 anos, o CDI rendeu 131,1%, enquanto o Ibovespa (IBOV), principal índice de ações do Brasil, rendeu apenas 80,0%. É uma diferença superior a 50 pontos percentuais. O IBOV superou o CDI nessa janela apenas em maio e junho de 2021. O Índice de Dividendos (IDIV) foi o que obteve o melhor rendimento entre os índices de ações (101,2%), mas ainda abaixo do CDI. E o Índice de Small Caps (SMLL) rendeu apenas 30,1%, ficando mais de 100 p.p. atrás do CDI. Já o Índice de Fundos Investimentos Imobiliários (IFIX) teve desempenho (82,2%) similar ao IBOV, também ficando abaixo do CDI. |

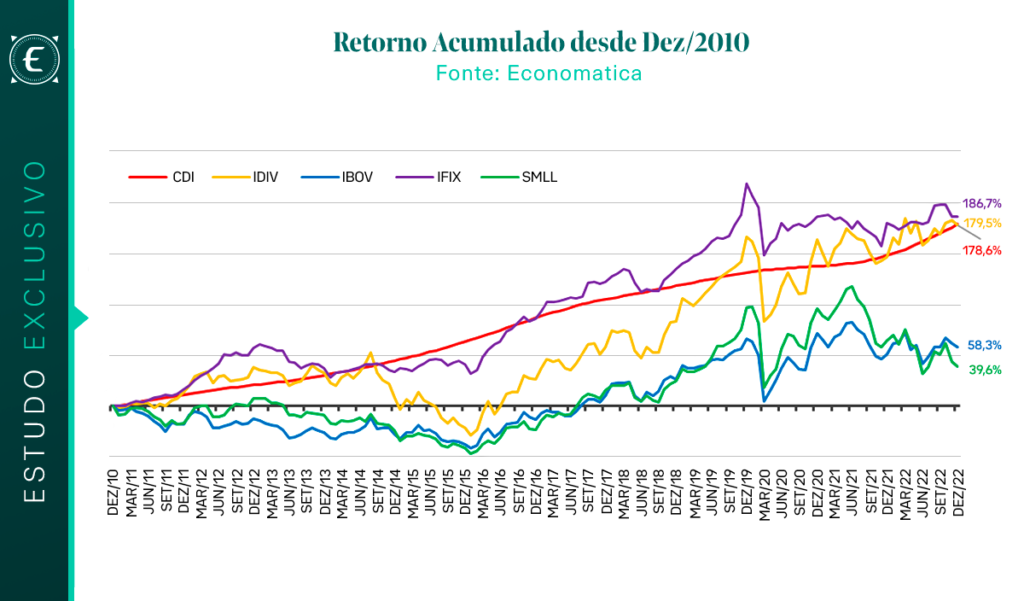

| Ampliamos essa janela para um período maior, iniciando no final de dez/2010, quando havia dados disponíveis para todos os índices.

Nessa janela maior, envolvendo 12 anos (2011 a 2022), o IFIX alcançou 186,7% de retorno e superou o CDI com 178,6%. Nessa janela maior o IFIX foi mais competitivo, dado melhor desempenho nos anos de 2011 e 2012. O IDIV (+179,5%) também passou a superar o CDI, mesmo em pequena monta, com melhor desempenho desde 2016. Por outro lado, o IBOV teve um desempenho pior, rendendo apenas 58,3% na janela de 12 anos. O índice de Small Caps (SMLL) continuou tendo o pior desempenho, agora com 39,6%. |

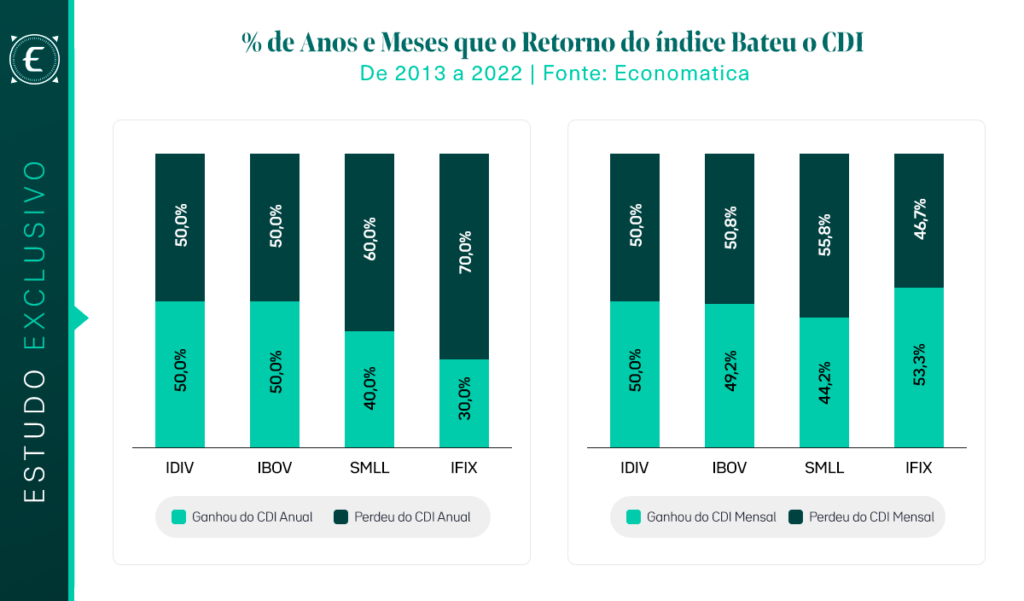

| A segunda análise considera a quantidade de anos e de meses que cada índice superou o CDI.

O IDIV foi o índice que teve melhor desempenho, ganhando do CDI anual em 50% do tempo, ou seja, em 5 anos. Perdeu nos outros 5 anos. Considerando os retornos mensais, o IDIV bateu o CDI mensal em 50% dos meses também. O IBOV anual também superou o CDI em 50% do tempo, mas na janela mensal ele bateu o CDI em apenas 49,2% dos meses. O SMLL, que é o índice de Small Caps, bateu o CDI anual em apenas 40% dos anos e em 44,2% dos meses. Já o IFIX anual foi o que teve o pior desempenho, ganhando do CDI em apenas 30% dos anos. Porém, na análise mensal, ele superou o CDI em 53,3% dos meses. Quanto maior o % de ganho mensal, maior é a chance de você se posicionar no índice e ter um retorno maior que o CDI. Lembrando que você pode investir nesses índices por meio de um ETF, como o IDIV11, o BOVA11, o SMLL11 e o IFIX11. |

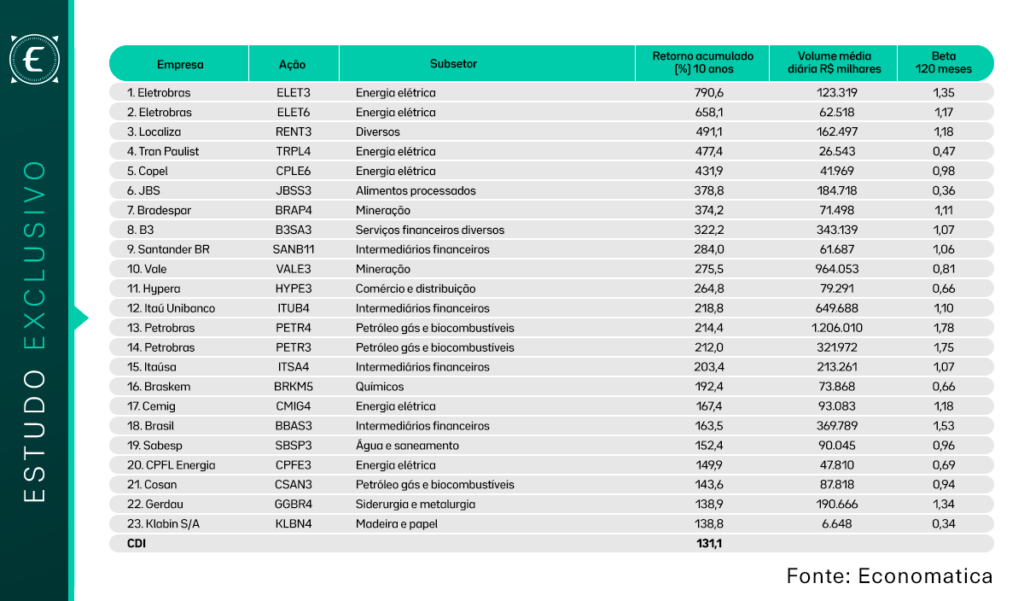

| Uma análise semelhante foi realizada com as ações que integravam o Ibovespa no início de 2013, a partir de quando o retorno acumulado foi calculado. Já que o próprio IBOV não bateu o CDI nos últimos 10 anos, buscou-se verificar quais ações que estavam nele conseguiram bater o CDI.

Do total de 51 ações que integravam o IBOV em Jan/2013, apenas 23 conseguiram obter um retorno acumulado superior ao IBOV. Importante destacar que nesse retorno já sã considerados os ajustes de dividendos e eventos corporativos, como bonificação e agrupamento. Os destaques são as ações da Eletrobras, com a ELE3 tendo o maior retorno (790,6%), seguida pela ELET6 (658,1%). Na média, a Eletrobras teve um retorno 5,5x maior que o CDI. Nessa lista, destacam-se as ações de Energia Elétrica e Intermediários Financeiros. |

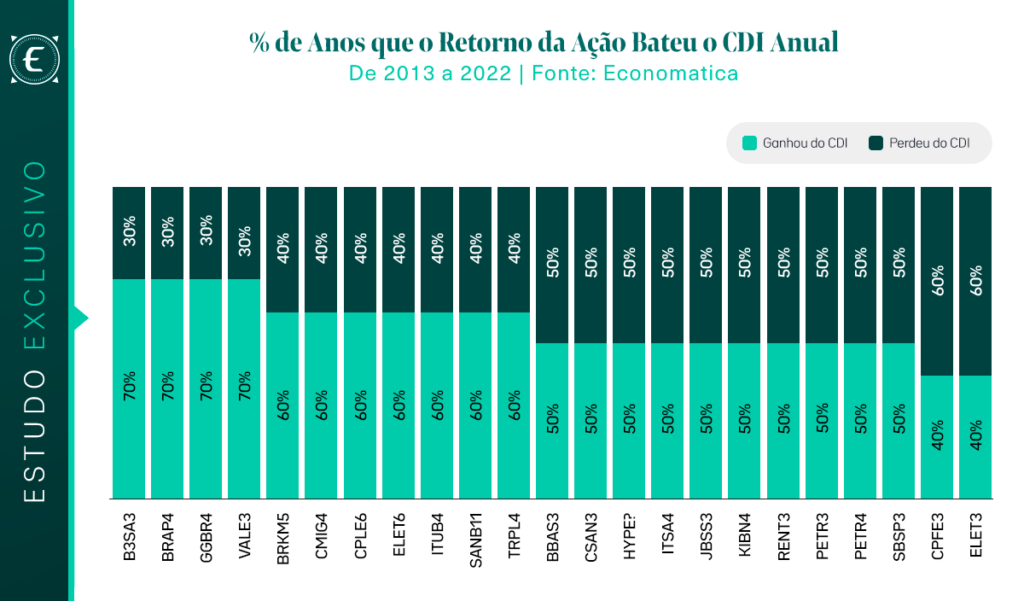

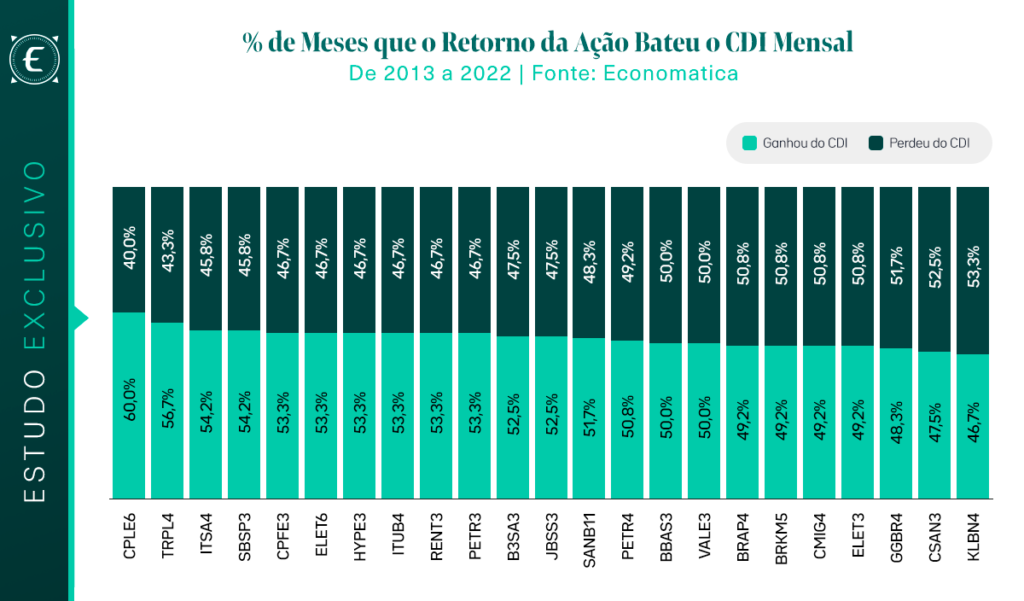

| Considerando a possibilidade de o investidor ter a ação da empresa em um período menor do que os 10 anos, verificamos a percentagem de anos em que as ações que bateram o CDI ficaram ano-a-ano e mês-a-mês acima dele.

Os destaques são B3SA3, BRAP4, GGBR4 e VALE3, que em 70% dos anos ficaram acima do CDI (em 7 dos 10 anos). Mas em dois casos a ação venceu o CDI em menor parte do tempo (40%), sendo a CPFE3 e a ELET3. Isso sugere que, nos meses em que venceram o CDI, a diferença dos retornos foi grande. |

| Na análise mensal, apenas a CPFLE6 bateu o CDI em 60% do período analisado. Na sequência, TRPL4 (56,7%), ITSA4 (54,2%), SBSP3 (54,2%) e CPFE3 (53,3%) fecham o TOP 5. |

| Caso deseje personalizar um estudo e seja usuário da nossa solução, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected] para que possamos lhe auxiliar na elaboração do estudo e implementar a nova ferramenta conforme suas necessidades. Se ainda não for usuário da nossa plataforma solicite uma demonstração. |