PERSPECTIVAS 2020-21: ENTUSIASMO NÃO É PÁREO PARA PREPARAÇÃO.

Kamila Oliveira, Georgia Jorge. BB Investimentos – Setor Imobiliário

Construtoras

Enquanto as companhias focadas no segmento de média e alta renda retomaram os lançamentos em 2019, o segmento de baixa renda sofreu com interrupções no PMCMV e com o maior rigor nas regras da CEF.

Ao longo de 2019, observamos uma inversão no momento vivido pelo segmento de baixa renda e o segmento de média/alta renda.

Enquanto o segmento de baixa renda foi o que apresentou a melhor performance durante os anos de crise econômica, amparado na disponibilidade de funding do PMCMV para as faixas 2 e 3, o ano de 2019 foi negativamente impactado (i) pelos atrasos no repasse dos pagamentos de subsídios do Governo ao PMCMV, (ii) ao maior rigor da CEF no processo de repasse (iii) pela mudança nas regras do PMCMV ao final de 2018, com a menor participação da faixa 1,5 no Programa e (iv) pela liberação de saques de contas ativas do FGTS para estimular a economia.

Já o segmento de média/alta renda, que veio de anos difíceis em função da restrição de crédito com funding do SPBE, altas taxas de juros e elevado nível de distratos, viu o cenário transformar-se positivamente, e já vem colhendo frutos decorrentes do incremento dos lançamentos e das vendas ao longo de 2019.

Em 2020, esperamos que o segmento de baixa renda seja favorecido pela extensão de portaria ministerial que permite o FGTS cobrir 100% dos subsídios existentes nas faixas 1,5 e 2 quando os recursos da União para esse fim se esgotarem ou, alternativamente, pela iminente divulgação de um novo PMCMV, visando reduzir riscos de interrupção do programa e garantir sua sustentabilidade.

Contudo, os demais fatores que vem pressionando o segmento, em especial o maior rigor da CEF, menores subsídios e a redução das disponibilidades do FGTS devem continuar, razão pela qual mantemos uma visão menos positiva.

Perspectivas favoráveis para o segmento de média/alta renda: criação de emprego, taxa de juros em patamares baixos e incremento da confiança do consumidor.

Emprego

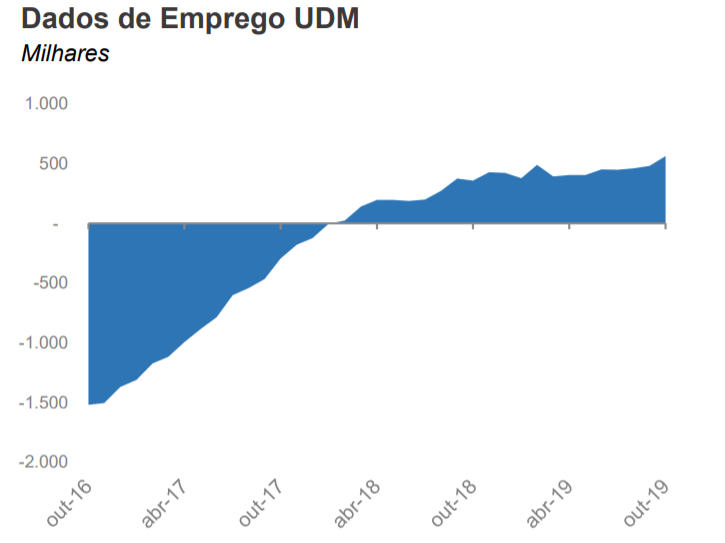

Os dados UDM divulgados pelo Caged em outubro apresentaram saldo líquido positivo de 562.186 vagas, o que contribuiu tanto nas vendas quanto no incremento de lançamentos em 2019.

A manutenção da tendência ascendente na geração de emprego é essencial para fortalecer a recuperação do setor imobiliário em 2020.

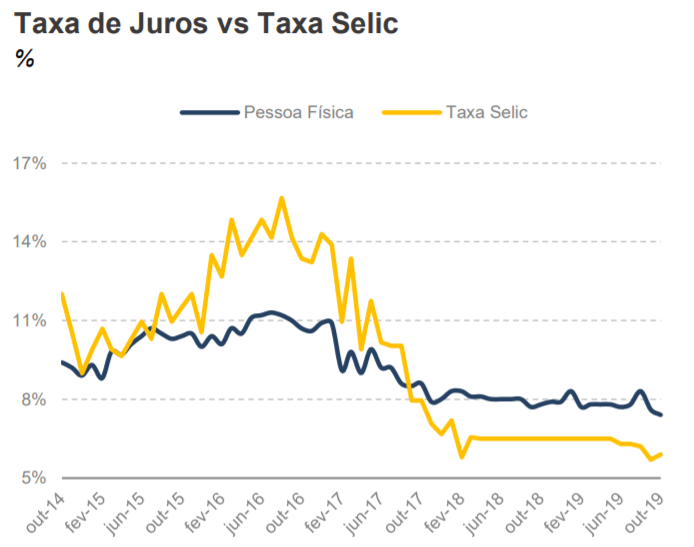

Taxa de Juros

Em outubro, a taxa de juros para pessoas físicas e jurídicas para financiamento habitacional veio em 7,4% e 10,1%, respectivamente, de acordo com o Banco Central do Brasil.

As linhas de crédito imobiliário tiveram destaque no ano de 2019.

O anúncio de linhas de financiamento habitacional atreladas ao IPCA podem impulsionar o crédito imobiliário, apesar de também trazer maiores riscos de distratos em períodos em que o IPCA apresente elevação.

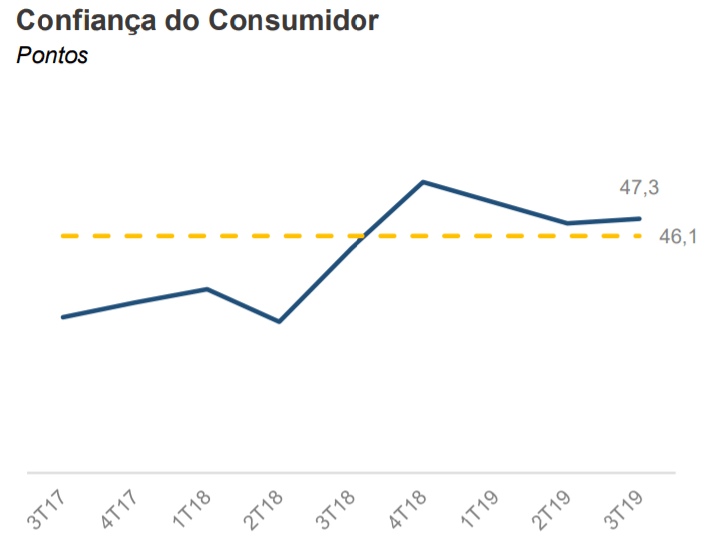

Confiança do Consumidor

Um dos indicadores que compõe o índice de confiança do consumidor, divulgado pela CNI, é a expectativa de compra de bens de maior valor.

Embora esse indicador tenha ensaiado uma recuperação no início deste ano, ele foi impactado pelo cenário doméstico, como as reformas e, desde então, vem rodando abaixo de sua media histórica.

Em 2020, esperamos que esse indicador acompanhe a tendência ascendente, contribuindo para aquecer a demanda no setor imobiliário.

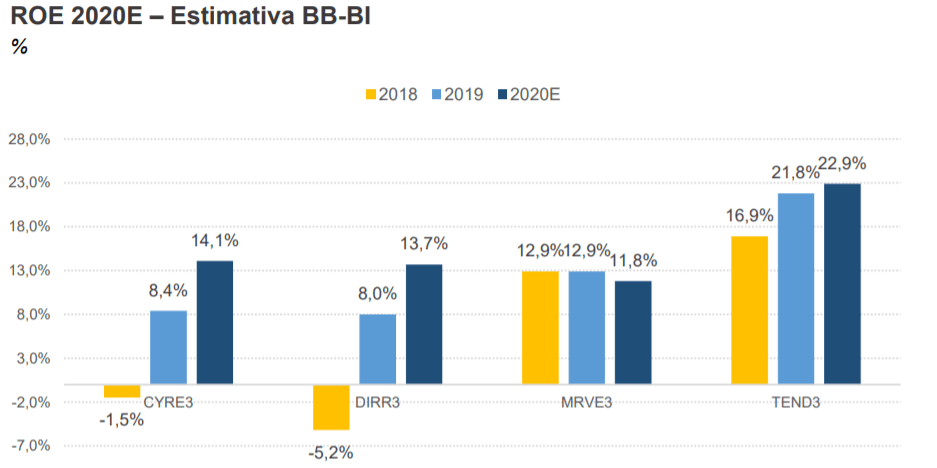

As companhias sob o nosso universo de cobertura continuarão a aumentar seu ROE, beneficiadas pela redução dos distratos e pela evolução de projetos lançados nos últimos trimestres.

Perspectivas para as Companhias Cobertas

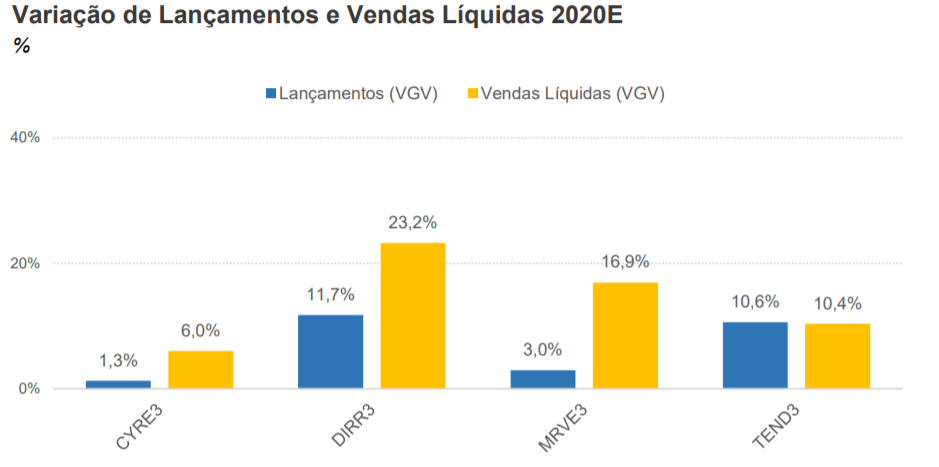

A perspectiva positiva do setor foi refletida tanto nas projeções de lançamentos quanto de vendas líquidas para 2020. Em termos de lançamentos, o destaque é a Direcional, que tem como estratégia crescer em lançamentos fora do PMCMV, porém sem reduzir a operação atual no programa.

Em relação ao segmento de baixa renda (PMCMV), aguardamos a nova proposta do Governo que deve ser lançada em breve. Por ora, o programa deve replicar o que ocorreu em 2019, tendo o FGTS como responsável integral pelas faixa 1,5 e 2 do Programa. Em nossa opinião, as perspectivas de mudanças de regras do programas aliadas a provável diminuição de recursos e juros mais baixos em outras linhas de financiamento devem ter impacto no volume de unidades, podendo resultar na extinção de faixas.

Quanto às companhias no nosso universo de cobertura, vemos um movimento focado revisão de seu plano de negócios no sentido de ampliar seu leque de atuação, não ficando exclusivamente dependentes do programa.

A Tenda, por exemplo, está ajustando seus projetos para ganhar mais eficiência e evitar a perda da rentabilidade.

Já MRV e Direcional pretendem flexibilizar seus próximos empreendimentos: continuar construindo para famílias de baixa renda mas sem contar apenas com o financiamento originado no FGTS.

Em termos de rentabilidade, esperamos que em 2020 todas as empresas cobertas mantenham um ROE positivo, suportado principalmente (i) pela evolução de projetos com margens mais aderentes à atual realidade econômica, e (ii) menos distratos prejudicando a receita, as margens e as provisões.

Shoppings

Em 2020, esperamos o fortalecimento da recuperação dos shoppings em função de maiores vendas e menos descontos aos lojistas.

Recuperação em 2019

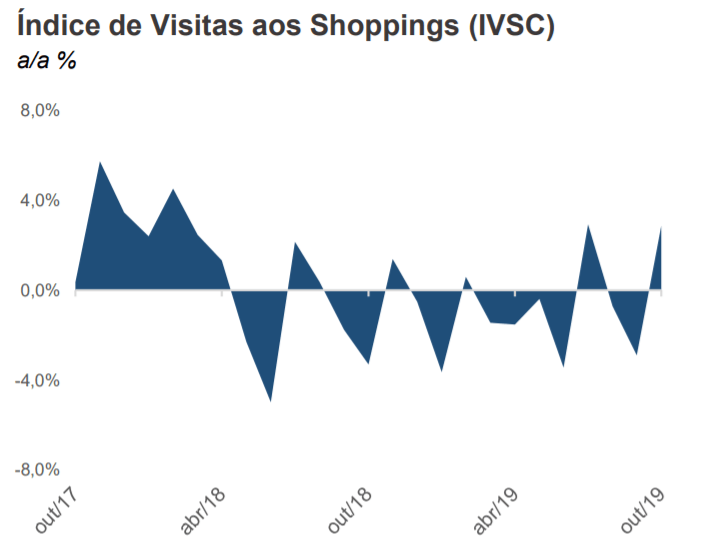

As vendas nos shopping centers do País, no acumulado do ano até setembro, aumentaram 8% em comparação com os mesmos meses do ano passado.

Esse crescimento está relacionado à expansão do volume de crédito e à redução da inflação, fatores que contribuíram para aumentar o poder de compra das famílias.

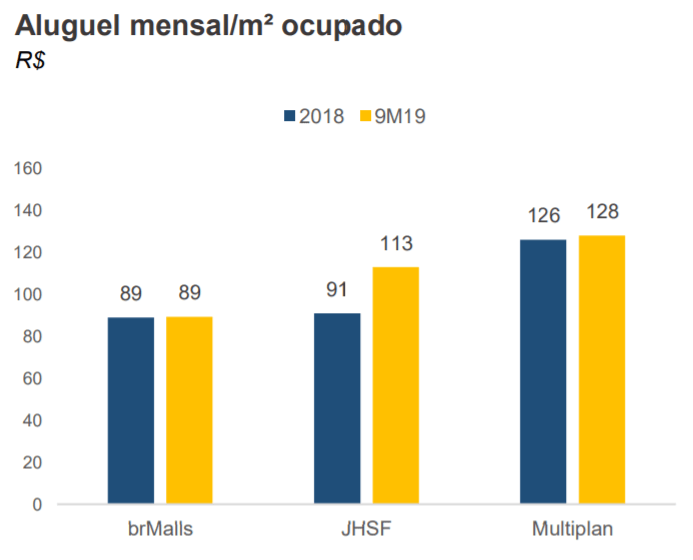

Observamos, contudo, que a contenção na confiança do consumidor impactou o tráfego de pessoas em shoppings, que apresentou variação negativa na comparação anual, exceto nos meses de fevereiro (volta às aulas), julho (férias escolares) e outubro.

Apesar disso, as companhias apresentaram melhorias dos indicadores operacionais nos 9M19, tais como taxa de vacância e de inadimplência. Vale ressaltar que as expectativas para os resultados no últimos meses do ano, em especial na Black Friday e Natal, são favoráveis.

Em 2020, esperamos que a manutenção da taxa Selic e a inflação em níveis baixos adicionados à gradual melhoria do nível de desemprego, impulsionem a confiança do consumidor e, por consequência, as vendas.

Como resultado, as companhias poderão reduzir os descontos concedidos aos lojistas no últimos anos, bem como colher os benefícios do incremento do aluguel variável na sua receita.

TOP PICK: CYRELA

O atendimento a todos os segmentos de renda contribui para que a companhia enfrente cenários difíceis em melhores condições que seus pares.

Tese de Investimento

A companhia atua através da: Cyrela (alto padrão), Living e Vivaz (ambas no segmento médio padrão e econômico). Além disso, a Cyrela opera também por meio de joint ventures (Plano & Plano, SKR, Cury, Lavvi e Cyma), contribuindo para a execução de sua estratégia de expansão regional, crescimento em outros segmentos de mercado, redução de custos e maximização da eficiência nas construções.

Recentemente, foi criada uma JV com a CPPIB focada na locação de imóveis construídos exclusivamente para essa finalidade.

As linhas de financiamento habitacional atreladas ao IPCA podem impulsionar o crédito imobiliário e aumentar o número de compradores interessados em adquirir imóveis.

Apesar de TEND3 e DIRR3 parecerem estar mais atrativas, as perspectivas para o segmento em que atuam não estão tão promissoras quanto para o segmento da CYRE3 em 2020.

Riscos

Contingências em projetos entregues ao longo dos últimos 5 anos, prejudicando suas margens operacionais.

Aumento da inflação pode trazer maiores riscos de distratos em linhas de financiamento atreladas ao IPCA.

Alteração das regras do Programa Minha Casa Minha Vida e/ou redução das disponibilidades de recursos do FGTS, dificultando os lançamentos e vendas da companhia nesse segmento.

Deterioração das taxas de desemprego e aumento da taxa de juros podem influenciar negativamente a demanda por moradia.

TOP PICK: MRV

A MRV está melhor posicionada para manter-se relevante no segmento de baixa renda, ao mesmo tempo que desenvolve projetos com recursos do SBPE e reduz sua exposição ao PMCMV.

Tese de Investimentos

Em um cenário no qual observamos maior pressão sobre o PMCMV, consideramos que a MRV está bem posicionada para manter-se relevante no segmento de baixa renda ao mesmo tempo em que desenvolve projetos com recursos do SBPE e reduz sua exposição ao PMCMV.

Recentemente, a companhia vem desenvolvendo imóveis para aluguel, mediante a criação da plataforma Luggo.

A MRV está atualmente sendo negociada por um dos P/BV mais baixos do setor, o que a coloca em uma posição bastante atraente, haja vista sua robustez e capacidade de atuar fora do PMCMV.

Riscos

Alteração das regras do PMCMV e/ou redução das disponibilidades de recursos do FGTS, dificultando os lançamentos e vendas da companhia nesse segmento.

Deterioração das taxas de desemprego e aumento da taxa de juros podem influenciar negativamente a demanda por moradia.

Incapacidade de relançar no segmento de media renda com a melhora das margens atualmente observadas.

Exposição a possíveis alterações nos parâmetros do PMCMV, o que pode causar impacto em seus resultados.

TOP PICK: BRMALLS

Investimentos em revitalização de shoppings e melhorias de mix de portfolio devem impulsionar a performance de brMalls no futuro próximo.

Tese de Investimento

A empresa vem trabalhando em iniciativas para melhorar o retorno de seus ativos principais, através de investimentos em revitalização de shoppings e melhorias de mix de portfólio, além da estratégia de priorizar shoppings maiores e dominantes em mercados com grande potencial de consumo, o que aponta para uma positiva perspectiva para o futuro.

Além disso, a companhia vem investindo em iniciativas digitais focadas na venda aos consumidores na região de dominância do shopping, contribuindo para melhoria da performance dos lojistas.

Por fim, por ser uma das maiores companhias de shoppings do Brasil, possui poder de barganha na negociação com fornecedores e varejistas.

Riscos

Incremento inferior ao esperado das vendas dos lojistas, impactando negativamente a receita;

Aumento da inadimplência;

Aumento do custo de energia elétrica, parte relevante dos custos;

IGP-DI acumulado dos últimos 12 meses em patamar elevado, impactando negativamente o reajuste do aluguel e pressionando o custo de ocupação do lojista;

Aumento na taxa de juros Selic e/ou inflação.

PERSPECTIVAS 2020-21: BB Investimentos

Comente, envie suas dúvidas e interaja. [email protected]