Com o avanço do número de casos de coronavírus, o Bradesco se posicionou oferecendo:

• Para pessoas físicas: prorrogação em até 60 dias de pagamento das parcelas de empréstimos e financiamentos para clientes em dia ou em atraso de até 59 dias, com taxa de juros do contrato original mantida após o recálculo de parcelas;

• Para pequenas e médias empresas: Financiamento de folhas de pagamento por meio do Programa Emergencial de Suporte a Emprego (PESE), com 6 meses para vencimento da primeira parcela, prazo de 30 meses para pagamento com taxas de juros de 3,75% a.a.; e prorrogação em até 60 dias de pagamento das parcelas de empréstimos e financiamentos para clientes em dia ou em atraso de até 59 dias, com taxa de juros do contrato original mantida após o recálculo de parcelas;

• Para grandes empresas: Linhas de capital de giro para apoiar a necessidade imediata de caixa; prorrogação em até 60 dias de pagamento das parcelas de empréstimos e financiamentos para clientes em dia ou em atraso de até 59 dias, com taxa de juros do contrato original mantida após o recálculo de parcelas.

Com relação ao resultado, teve como principais destaques:

• Receita Líquida de R$ 3,8 bilhões no trimestre, que inferior ao número do 1T19 em 39,8% e do 4T19 em 43,5%;

• Sua carteira de crédito expandida encerrou o trimestre com R$ 655,1 bilhões, maior em 17% com relação ao 1T19 e em 5,1% com relação ao 4T19;

• Seu retorno anualizado sobre PL médio (ROAE) ficou em 11,7%, diminuição de 8,8 p.p. vs. 1T19 e de 9,5 p.p. vs 4T19;

• Sua provisão complementar para o cenário econômico adverso foi de R$ 5,1 bilhões no mês de março;

• O banco Next, do Bradesco, atingiu no trimestre 2,3 milhões de clientes digitais, alcançando o número recorde de 500.000 novas contas, o que representa aumento de 28% em relação a abertura de contas, com relação ao 1T19;

• Por conta da instabilidade do mercado, o banco optou com suspender as projeções divulgadas ao mercado

(“Guidance”) para o ano de 2020.

Impacto: Negativo. Dadas as condições de mercado consequentes do avanço do caso de coronavírus no mundo todo, muitos acabaram sendo prejudicados. o Bradesco é um dos bancos de varejo que mais possui relacionamento próximo com pequenas e médias empresas, o que os garante uma análise mais precisa sobre quais devem conseguir enfrentar o período atual. Por isso, o banco vem traçando inúmeras estratégias que ajudem estas e também as grandes empresas e pessoas físicas. Seu resultado veio bastante abaixo dos últimos períodos, devido ao coronavírus. Ainda, o banco está com posição confortável de caixa para enfrentar o período.

PLANNER: BRADESCO (BBDC4) – Lucro do 1T20 cai 40% ante o 1T19 para R$ 3,8 bilhões

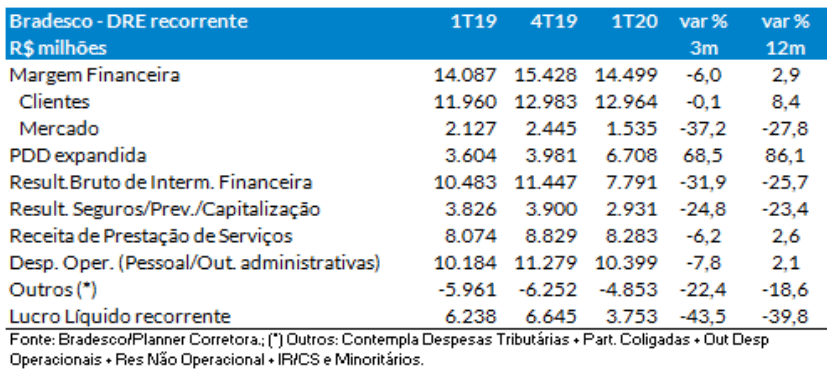

O Bradesco registrou no 1T20 um lucro líquido recorrente de R$ 3,8 bilhões (ROAE de 11,7%) com forte redução de 39,8% em relação ao 1T19 (ROAE de 20,5%). Um resultado abaixo dos R$ 6,0 bilhões que esperávamos; explicado principalmente pelo reforço de R$ 2,7 bilhões em provisões para devedores duvidosos, em função do cenário de pandemia do Covid-19 e o reflexo direto na atividade econômica.

Do lado positivo, (i) o crescimento de 2,9% da Margem Financeira e que refletiu a queda de 27,8% da Margem Financeira com o Mercado, compensada pelo crescimento de 8,4% da Margem Financeira com Clientes; (ii) as despesas operacionais (despesas com pessoal e outras administrativas), que cresceram 2,1% em percentual abaixo da inflação; e (iii) o incremento de 2,6% das receitas de serviços.

Do lado negativo (i) a alta de 86,1% na PDD expandida (por reforço de R$ 2,7 bilhões no trimestre), impactando diretamente a margem financeira líquida que registrou queda de 25,7%; e (ii) a redução de 23,4% do resultado de seguros. Esses aspectos foram decisivos para a redução do lucro líquido recorrente do banco e a expressiva queda de 8,8pp no ROAE para 11,7% 9em base de 12 meses).

Com base no cenário atual o banco suspendeu o guidance para 2020. Seguimos com recomendação de COMPRA para BBDC4 com preço justo de R$ 30,90/ação para 2020.

A carteira de crédito expandida no 1T20 cresceu 17,0% em doze meses para R$ 655,1 bilhões; com destaque para o crescimento de 19,5% no segmento das famílias e alta de 15,6% nas empresas.

A inadimplência medida pelos créditos em atraso (NPL) acima de 90 dias, cresceu de 3,3% no 4T19 para 3,7% no 1T20; refletindo o comportamento no segmento PJ – nas Grandes Empresas e nas Micro, Pequenas e Médias Empresas, e também no segmento das Pessoas Físicas.

O índice de cobertura acima de 90 dias reduziu-se de 245% em dez/19 para 228% em mar/20. Nesta base de comparação o Índice de Eficiência Operacional registrou piora, de 48,3% para 49,3%.

Ao final do trimestre a Basileia do banco era de 13,9% sendo de 11,4% de capital nível I para um patrimônio líquido de R$ 129,5 bilhões.