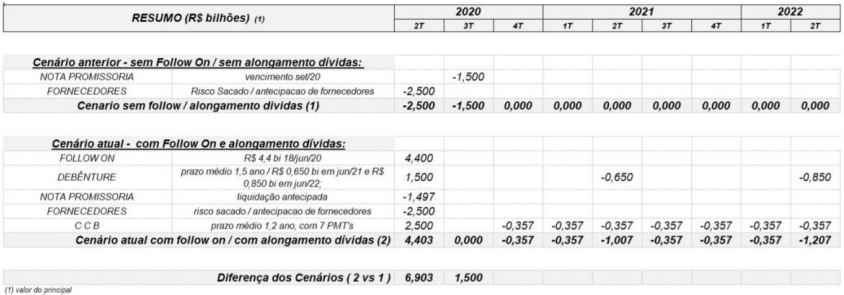

A Companhia conclui o processo de alongamento de suas dívidas o que, em complemento à oferta pública de distribuição primária de ações ordinárias; resulta no reforço e fortalecimento da sua estrutura de capital.

1º) Colocação de 100% e Liquidação da 5ª (quinta) emissão pública de Debêntures e recompra de 99,8% das Notas Promissórias com vencimento original em setembro de 2020:

Neste contexto, a Companhia comunica, que foi realizada em 29 de junho de 2020 a liquidação da 5ª (quinta) emissão pública de debêntures simples. O valor total da Emissão foi de R$ 1,5 bilhão, conforme definido na “Escritura Particular da 5ª (Quinta) Emissão de Debêntures Simples”.

Sobre as quais parte incidirão juros remuneratórios correspondentes (i) 650.000 a 100% da taxa DI, acrescidas de uma sobretaxa (spread) de 3,75%. E outra parte (ii) 850.000 debêntures da segunda série da Emissão, sobre as quais incidirão juros remuneratórios correspondentes a 100% variação da Taxa DI, acrescidas de uma sobretaxa (spread) de 4,25%

Como resultado, com a 5ª (quinta) emissão pública de Debêntures e recompra da NP, a Companhia alonga a dívida em aproximadamente R$ 1,5 bilhão, de vencimento em set/20 para prazo médio aproximado de 1,5 ano, com vencimentos postergados para jun/21 (1ª série) e jun/22 (2ª série).

2º) Alongamento, via instrumento financeiro de dívida, pelo prazo final de dois anos, de operações de Risco Sacado/antecipação de fornecedores com vencimentos originais no 2T20:

Adicionalmente, ainda em linha com a estratégia de preservação de caixa adotada diante da evolução do COVID-19; a Companhia optou por refinanciar aproximadamente R$ 2,5 bilhões de operações de risco sacado (antecipação a fornecedores). O refinanciamento ocorreu através da celebração de CCB, que contará com um prazo final de 2 (dois) anos, carência de principal de 6 (seis) meses e amortização trimestral a partir de dezembro de 2020, com pagamento de juros trimestrais à taxa de remuneração CDI acrescida de uma sobretaxa (spread) de 3,90% ao ano. O mecanismo da operação funcionará da seguinte forma: o montante, antes contabilizado na conta “fornecedores” do Balanço Patrimonial passará a ser contabilizado na conta de “Empréstimos e Financiamentos de Curto e Longo Prazo”.

Consequentemente, a Companhia alonga a dívida em aproximadamente R$ 2,5 bilhões, com vencimento nesse trimestre, para o prazo médio aproximado de 1,2 ano. O aumento da dívida bancária de R$ 2,5 bilhões corresponde a redução da conta fornecedores no mesmo valor.

3º) Reforço e fortalecimento da estrutura de capital:

Desta forma, a Companhia alonga aproximadamente R$ 4,0 bilhões, com vencimento médio em 60 dias para prazo aproximado de 1,3 ano, o que somado à capitalização da Companhia de aproximadamente R$ 4,4 bilhões, resulta, na somatória entre as medidas de reforço e preservação de caixa, em um total de R$ 8,4 bilhões no período.

GUIDE INVESTIMENTOS: VIAVAREJO (VVAR3) conclui alongamento de R$ 4 bilhões em dívidas

A Via Varejo concluiu o alongamento de aproximadamente R$ 4 bilhões em dívidas.

O prazo médio dos vencimentos foi estendido de 60 dias para 1,3 ano. Dessa forma, os vencimentos previstos para o segundo semestre de 2020 foram adiados para 2021 e 2022.

No total entre o alongamento do passivo e o aumento de capital, a companhia obteve R$ 8,4 bilhões entre reforço e preservação de caixa.

Impacto: Positivo. A companhia retira grande parte das preocupações que o mercado possuía a respeito dos vencimentos de curto prazo, alongando suas dívidas, enquanto levantou forte capitalização no mês passado. Dessa maneira, a Via Varejo fica em posição confortável para enfrentar o ainda complicado momento econômico do país, podendo também observar aquisições pontuais.