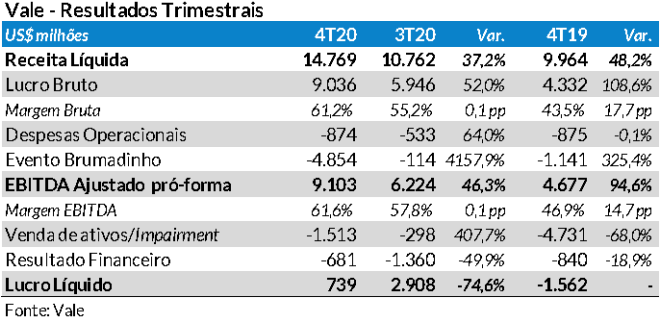

Os melhores preços da maioria dos produtos levaram a uma expressiva elevação da rentabilidade operacional, que permitiu a empresa apresentar lucro no 4T20, mesmo tendo contabilizado elevadas provisões relativas ao evento de Brumadinho e de impairment (principalmente ativos de carvão e níquel).

No 4T20, a Vale obteve um lucro líquido de US$ 746 milhões, valor 74,6% abaixo do trimestre anterior, mas revertendo o prejuízo de US$ 1,6 bilhão sofrido no 4T19.

O Conselho de Administração da Vale aprovou ontem o pagamento de provento no valor total de R$ 4,262386983 por ação; sendo R$ 3,426505027/ação na forma de dividendos e R$ 0,835881956/ação como juros sobre o capital próprio. Terão direito a este provento os detentores da ação no dia 4 de março de 2021, com o pagamento previsto para 15/março. Este provento permitirá um retorno bruto de 4,5% para os acionistas da empresa, considerando a cotação de VALE3 ao final do pregão de ontem.

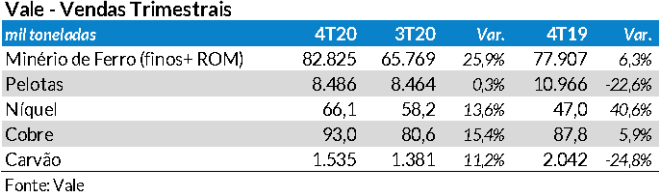

No 4T20, o volume vendido dos principais produtos da Vale aumentou. As vendas de minério de ferro no 4T20 somaram 82,8 milhões de toneladas, 6,3% mais que no 4T19. Isso ocorreu pela maior disponibilidade de produção e com a forte demanda chinesa. Somando os volumes de pelotas e minério, a Vale vendeu 91,3 milhões de t. no 4T20; com crescimento de 2,7%, sendo que 70,1% foram destinados à China, contra 65,3% no 4T19. As vendas de minério no 4T20 permitiram um prêmio médio por qualidade US$ 3,2/t, valor 20,0% menor que no 4T19.

As vendas de metais básicos mostraram altas, tanto em níquel (40,6%) como em cobre (5,9%). No níquel, as maiores vendas foram impulsionadas pelos bons preços de mercado. Para o cobre, o aumento de produção e os preços favoráveis levaram ao incremento das vendas.

Assim como no trimestre anterior, a elevação dos preços no 4T20 foi fundamental para o bom resultado do período. O preço realizado de minério de ferro pela Vale (US$ 130,7/t) foi 16,6% maior que no trimestre anterior e 56,5% acima do 4T19. Até em pelotas, cujos preços vinham em queda, também houve o mesmo, com incrementos de 21,4% em doze meses e 8,1% no trimestre. Nos metais básicos, apenas o cobre teve aumentos mais expressivos, com altas de 26,6% no ano e 11,9% no trimestre.

O custo da produção de minério não continuou caindo, impedindo maiores ganhos de margem. O custo “C1” (FOB sem royalties – excluindo compra de terceiros) foi de US$12,7 no 4T20, valor 1,6% acima do trimestre anterior. Em sua maior parte, este aumento foi devido aos maiores custos de demurrage, com a fila de navios que se formou no porto de Ponta da Madeira (Maranhão) após um pequeno acidente de um navio que iria carregar.

O acidente de Brumadinho voltou a prejudicar bastante o resultado no 4T20. As provisões no trimestre, desta vez relativa ao Acordo Global para repara dos danos ambientais e sociais causados pela ruptura da barragem 1 da Mina Córrego Feijão em 2019. Este Acordo, no valor de R$ 37,7 bilhões gerou uma provisão de US$ 3,9 bilhões; sendo que o evento Brumadinho trouxe um impacto negativo total no trimestre de US$ 4,9 bilhões.

Apesar dos ótimos números da operação, as provisões descritas acima impactaram bastante o resultado. Porém, o EBITDA ajustado pró-forma no 4T20 (sem as despesas relacionadas a Brumadinho e as doações para combate à Covid-19) atingiu US$ 9,1 bilhões, que foi 94,6% maior que no mesmo período de 2019. Este cálculo permite uma melhor avaliação da situação, retirando do número estes fatos não recorrentes.

O resultado financeiro do 4T20 foi melhor, por conta de ganhos com derivados (swaps de moedas, juros e commodities). No trimestre as despesas financeiras líquidas foram de US$ 680 milhões, 49,9% acima do trimestre anterior e 18,9% abaixo do 4T19.

A dívida líquida expandida da Vale (incluindo arrendamentos, Refis e provisões) ao final de 2020 era de US$ 13,3 bilhões; 7,4% menor que no trimestre anterior e 24,9% abaixo do 4T19. A relação dívida líquida expandida/EBITDA ajustado pró-forma foi de 1,5x no 4T20, menor que os 3,8x no 4T19.

Em 2021, VALE3 caiu 9,5% e o Ibovespa teve uma desvalorização de 5,7%. A cotação de VALE3 no último pregão (R$ 95,71) estava 7,4% abaixo da máxima alcançada nos últimos doze meses e 207,3% acima da mínima do período.