A operação de Long & Short surge a partir de uma observação que envolve a correlação entre dois ativos escolhidos. Portanto, é a força de interação linear entre esses dois ativos. A oportunidade surge quando encontramos momentos de instabilidade, permitindo iniciar operações interessantes em diferentes momentos do mercado.

Se há uma forte correlação (movimentam-se para o mesmo lado), entende-se que em momentos de distorções, os ativos tenderão ao retorno a média histórica. Ou seja, voltando a se correlacionar.

A escolha desses dois ativos para a operação de “Long & Short” pode ser feita de diferentes maneiras:

- Com ativos do mesmo setor econômico;

- Com base na análise fundamentalista;

- Ou pela análise técnica.

Como funciona a operação Long & Short

Na prática, se monta uma posição na ponta compradora e uma outra na ponta vendedora com diferentes ativos. Assim, com objetivo de lucro na diferença da rentabilidade deles.

Inicialmente, a operacionalização consiste na observação da linha central, que é a média móvel do ratio do dia e se há aproximação dela com a banda inferior (cálculo do desvio padrão inferior). Surgindo então, a oportunidade de abrir a operação de “Long & Short”. Ou seja, a “compra do par” ou a “compra sugerida”.

O ativo que será comprado (“Long”) é aquele que o investidor acredita que haverá uma maior valorização/menor desvalorização. Por outro lado, o que será vendido (“Short”) é aquele no qual há uma expectativa de uma menor valorização /maior desvalorização.

Linhas essenciais para entender como ganhar dinheiro com Long & Short

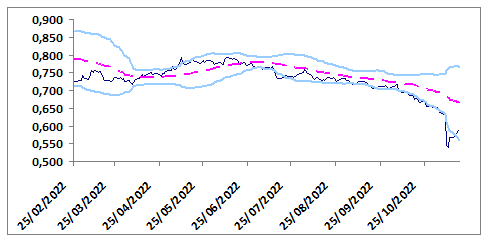

No gráfico da operação, aparecerão três linhas distintas que serão descritas a seguir.

- Uma linha central, que é a média móvel do ratio do par de ativos escolhidos.

- Duas outras linhas que funcionam como bandas, uma superior e outra inferior.

Elas indicam quanto a operação se distancia da média e são definidas por meio do cálculo do desvio padrão da linha central.

Quando a linha central, que é a média móvel do ratio do dia se aproximar da banda superior (cálculo do desvio padrão superior), surge a oportunidade de abrir uma nova operação de “Long & Short”. Ou seja, a “venda do par” ou a “venda sugerida”, que deverá ser iniciada com um par de ativos inverso ao que se iniciou a operação.

Operação

Para montar uma operação, precisaremos estabelecer algumas metodologias para iniciar a operação. Dessa forma, os conceitos estatísticos serão utilizados com os preços dos ativos e com os períodos de tempo utilizados. Desde médias móveis até desvios padrões que serão manipulados em uma planilha.

A operação traz sempre risco, portanto, o estabelecimento dos padrões será fundamental. Portanto, ao determinar os mecanismos para o início e o fim desta operação, podemos almejar uma sintonia de pleno êxito.

Fatores fundamentais na operação de “Long & Short”

Outros fatores fundamentais nesta operação de “Long & Short” são: o stop loss e o stop gain.

O stop loss estabelece uma saída da operação “Long & Short”, ou seja, um limite de perdas estabelecido. Geralmente, definido sempre quando atingir a posição percentual de 1/3 vezes abaixo da linha inferior e 1/3 vezes acima da linha superior.

O stop gain estabelece um retorno potencial. Portanto, uma estimativa de ganhos com a operação “Long & Short” quando retornar a linha central.

Quando a média móvel do ratio se aproximar do desvio central o objetivo da operação será atingido, bem como, o stop gain sugerido. Portanto, a operação de “Long & Short” deverá ser zerada, com a venda da ponta comprada e a compra da ponta vendida.