Na véspera de Natal e Réveillon, enquanto a confiança do mercado e o Ibovespa não param de descer, o investidor de risco brasileiro só quer uma semana de paz – quem dera até uma chance de ‘descer pra BC’ no finalzinho do ano. Porém, em um movimento contrário, o dólar e as expectativas de inflação seguem subindo, adicionando ainda mais tensão ao cenário econômico de 2024.

Dezembro, que tradicionalmente seria marcado por preocupações mais leves como o décimo terceiro, presentes de Natal e panetones, trouxe à tona uma série de problemas que pesam tanto na economia quanto no bolso do brasileiro. Entre eles, estão o pacote de ajuste fiscal, a PEC sobre o corte de gastos, a reforma tributária e outras pendências atrasadas que moldam um cenário sombrio. Como “brinde de fim de ano”, temos tesouro prefixado acima de 16%, IPCA+ 8,25%, dólar a R$ 6,30, e o real sendo coroado a moeda mais desvalorizada do mundo em 2024.

Mesmo diante desse cenário desafiador, o Banco Central realizou intervenções significativas no mercado cambial. Em dezembro, injetou US$ 12,76 bilhões, a maior intervenção mensal desde março de 2020, quando a pandemia abalou os mercados. Apesar do esforço, a venda de dólares elevou os juros futuros e empurrou a Selic para um patamar alarmante e preocupante, enquanto o dólar alcançava R$ 6,32 na última quinta-feira.

Mas por que juros tão altos são tão prejudiciais à economia? Em um ambiente como esse, os investidores optam por alternativas seguras e altamente rentáveis, como títulos públicos pagando 16% ao ano. Para competir, empresas precisam oferecer retornos ainda maiores, elevando seu custo de capital e reduzindo drasticamente os investimentos. O resultado é a paralisia do setor produtivo e a intensificação da desaceleração econômica.

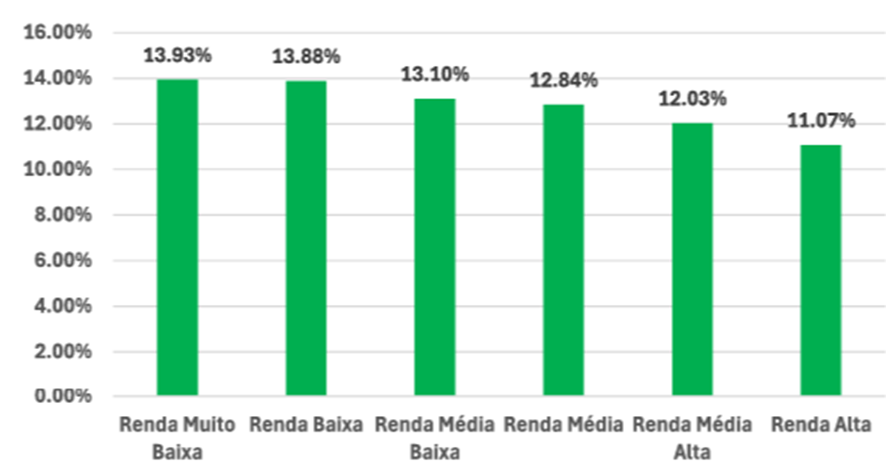

Um estudo recente da FGV destacou que a alta do dólar impacta ainda mais as classes de renda baixa, como ilustrado na tabela abaixo, dada nossa dependência de insumos importados para eletrônicos, medicamentos, alimentos e produção industrial. Essa pressão inflacionária tem gerado um ciclo de volatilidade extrema nos títulos públicos, com recordes de rentabilidade que chegaram a acionar circuit breakers no mercado. Não lembra a crise de 2015 sob o governo Dilma 2?

Figura – Impacto do Câmbio sobre a Cesta de Consumo conforme a Faixa de Renda

Fonte: FGV (2024)

E como o exterior enxerga essa crise? O mercado internacional já reflete sua percepção negativa com o menor nível de capital estrangeiro no Brasil desde a pandemia, superando também as crises de 2015 e 2008. Para completar, o J.P. Morgan rebaixou sua recomendação para títulos brasileiros de “overweight” para “market weight”, mostrando que a desconfiança não é apenas interna.

Por sua vez, nos EUA, o Comitê de Política Monetária do Federal Reserve (FOMC) anunciou a redução da taxa básica de juros em 25 pontos-base, ajustando-a para o intervalo de 4,25%-4,50%. Esse movimento reflete uma transição na política monetária, com o banco central buscando equilibrar a desinflação e a manutenção de um mercado de trabalho resiliente. O tom da comunicação foi considerado hawkish, destacando a cautela do Fed em mitigar riscos ao crescimento econômico.

Jerome Powell, presidente do Fed, enfatizou que a instituição está entrando em uma fase de maior prudência, reforçada pelas novas projeções econômicas apresentadas. A sinalização sugere que o foco continuará sendo na contenção de riscos inflacionários, mesmo com a redução gradual dos juros.

A mudança no discurso do Fed, alinhada ao reconhecimento dos riscos inflacionários associados ao cenário político de 2025, levou a uma revisão das expectativas. O mercado agora projeta manutenção das taxas na próxima reunião e a possibilidade de uma pausa ao longo do ano, com apenas mais um corte adicional e uma taxa terminal estimada entre 4,00% e 4,25%.

Mais um Ano Chegando ao Fim: Transforme Desafios em Oportunidades de Crescimento Financeiro

Mais um ciclo se encerra, trazendo consigo novos desafios e promessas para o ano que está por vir. Apesar do cenário econômico turbulento, é justamente em tempos de incerteza que surgem as melhores oportunidades para quem está preparado. Agora é o momento de revisar estratégias, diversificar investimentos e dar passos concretos em direção à sua liberdade financeira.

Conte comigo, conte com a Unifique Invest. Juntos, podemos transformar metas em conquistas e garantir que 2024 seja o início de uma jornada de sucesso financeiro.