Um dos principais desafios para investidores é tentar superar o mercado por meio de análises profundas, buscando retornos acima do esperado para determinados níveis de risco. Existem inúmeras estratégias de investimento que variam conforme o perfil do investidor ou da instituição. Todavia, todos os participantes do mercado compartilham uma variável comum: o tempo.

Diversas estratégias tentam identificar o ‘market timing’ ideal para serem implementadas, mas será que isso é realmente eficaz?

O Market timing é a tentativa de operar ativos com a expectativa de lucrar no curto prazo, na esperança de “vencer o mercado”. Apesar de poder ser bastante eficaz em alocações táticas, a longo prazo pode revelar-se uma estratégia difícil e custosa. Quando se trata de investimentos, principalmente em renda variável, o futuro é incerto e os preços são voláteis, o que torna quase impossível determinar com precisão e consistência os momentos perfeitos, ou seja, máxima valorização ou depreciação de um ativo.

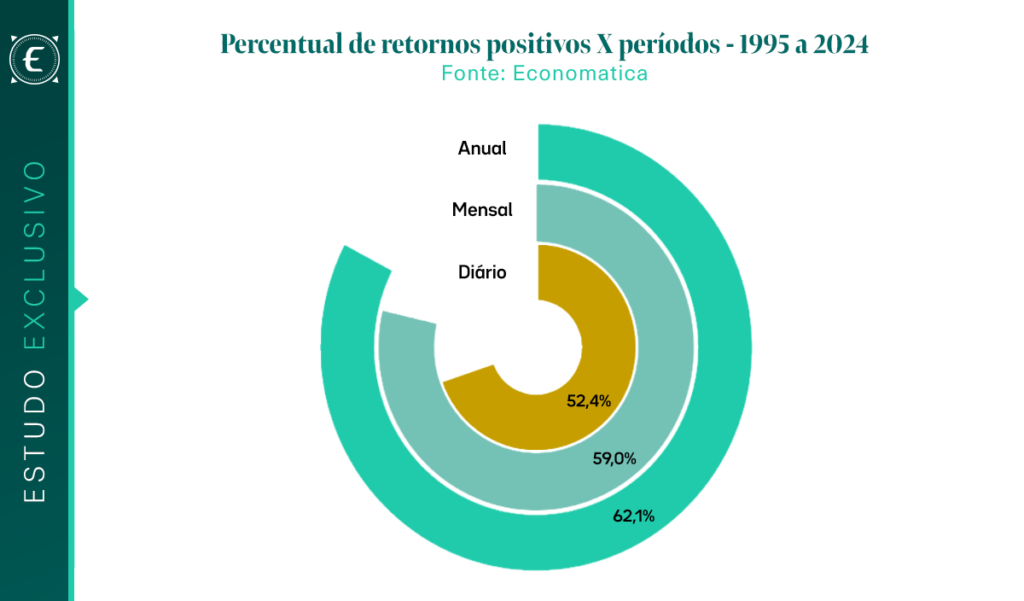

Avaliando a performance do Ibovespa nos últimos 30 anos, é possível termos uma primeira visão sobre a probabilidade de acertar períodos positivos, e, para isso, será necessário consolidar o histórico em três principais janelas de retorno: Diária, Mensal e Anual.

Na janela diária, dentre 6.973 pregões, 52% tiveram performance positiva, destacando-se o melhor dia com ganho de 33,39% em 15 de janeiro de 1999, e o pior, com queda de -15,83% em 10 de setembro de 1998.

Já na amostra mensal, 59% foram positivas, com dezembro de 1999 rendendo 24,05% e agosto de 1998 apresentando queda de -39,55%. Anualmente, com 29 amostras, 62% (18 anos) foram positivos, com 1999 registrando alta de 151,93% e 2008 uma queda de -41,22% devido à crise financeira global. Assim, observa-se que, em períodos mais extensos, a probabilidade de uma performance positiva aumenta.

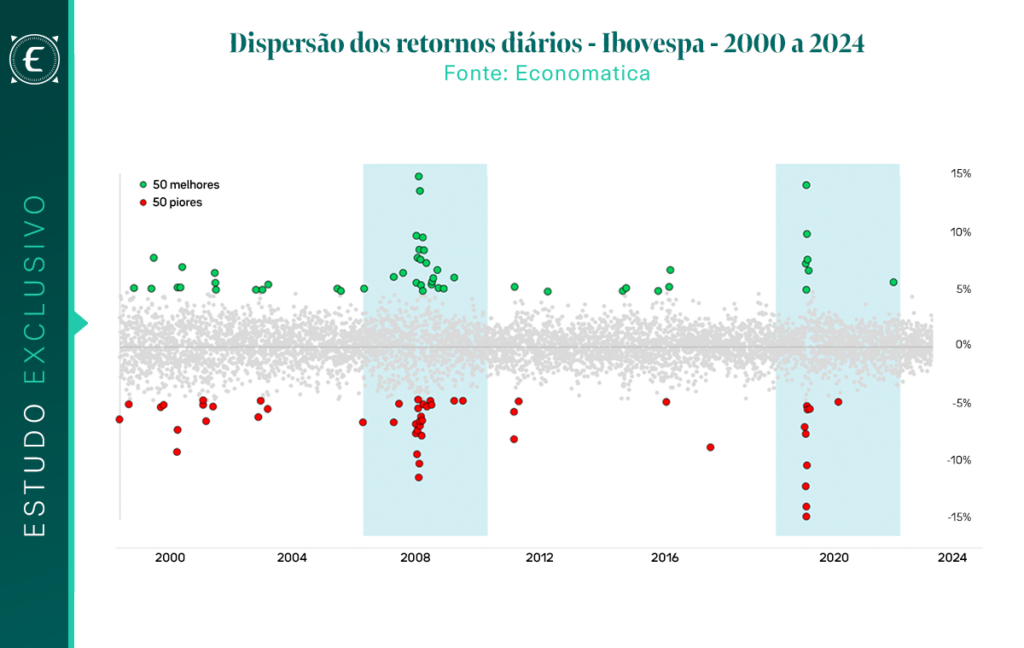

Adicionalmente, ao sintetizar os retornos diários do Ibovespa entre 2000 e 2024, e ao destacarmos os 50 melhores e 50 piores dias (indicados em verde e vermelho, respectivamente), notamos uma proximidade entre estes eventos extremos. Isso é particularmente perceptível durante períodos de maior volatilidade, como nas crises financeiras de 2008 e durante a pandemia de 2020.

Por esse motivo, há uma complexidade inerente ao market timing, uma vez que dias de grande valorização e desvalorização frequentemente ocorrem de forma consecutiva ou dentro de intervalos curtos, reagindo a eventos que afetam o sentimento do mercado. Fica evidente que as rápidas oscilações do mercado contribuem para o aumento do risco associado a estratégias que buscam aproveitar tais movimentos pontuais.

E quanto ao custo de um ‘market timing’ mal executado?

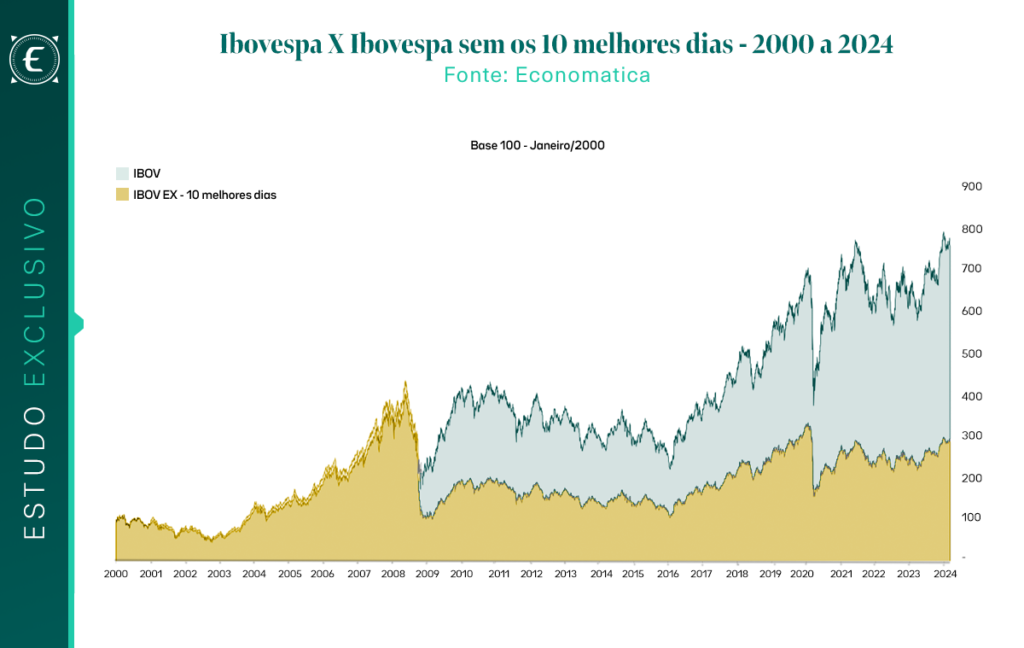

Para simular o possível custo de um market timing errado, esse estudo se propõe a simular um investidor hipotético que identifica os dez melhores e piores dias do mercado. Nos dias de queda, ele não investe; nos dias de alta, ele está no mercado.

Teoricamente, teria resultados excepcionais, mas na realidade é impossível prever o mercado com perfeição.

Se o investidor errasse em sua tentativa de market timing, perdendo os dias de maiores ganhos, o impacto negativo seria muito maior do que simplesmente manter-se investido continuamente, como ilustra o gráfico. Ignorando os 10 melhores dias de um total de 5900, a performance do índice cairia de 600% para 180% no período, sem ajuste pela inflação.

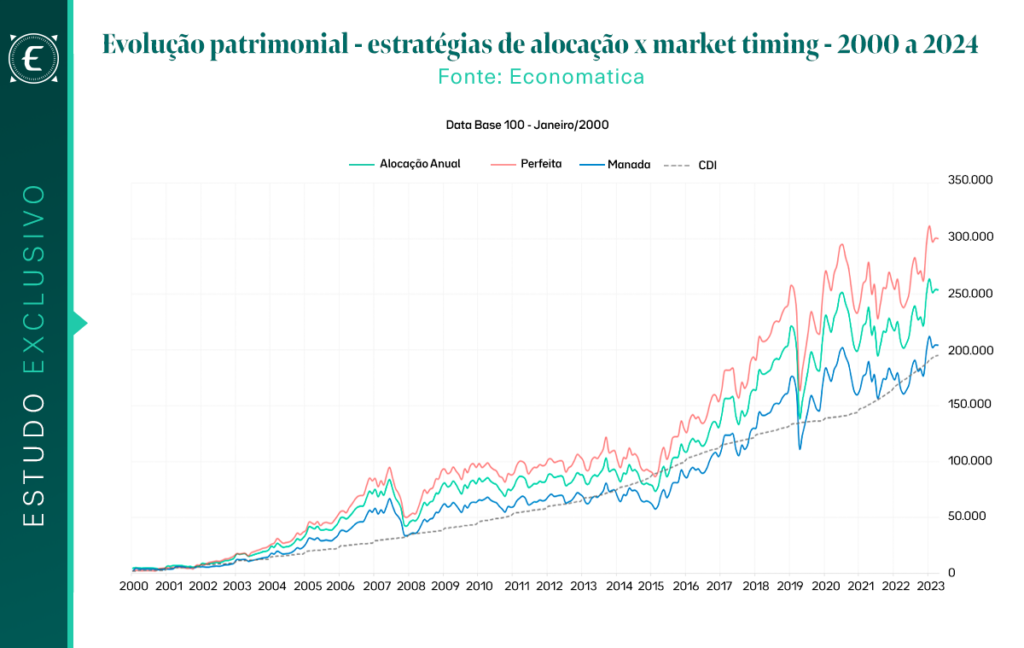

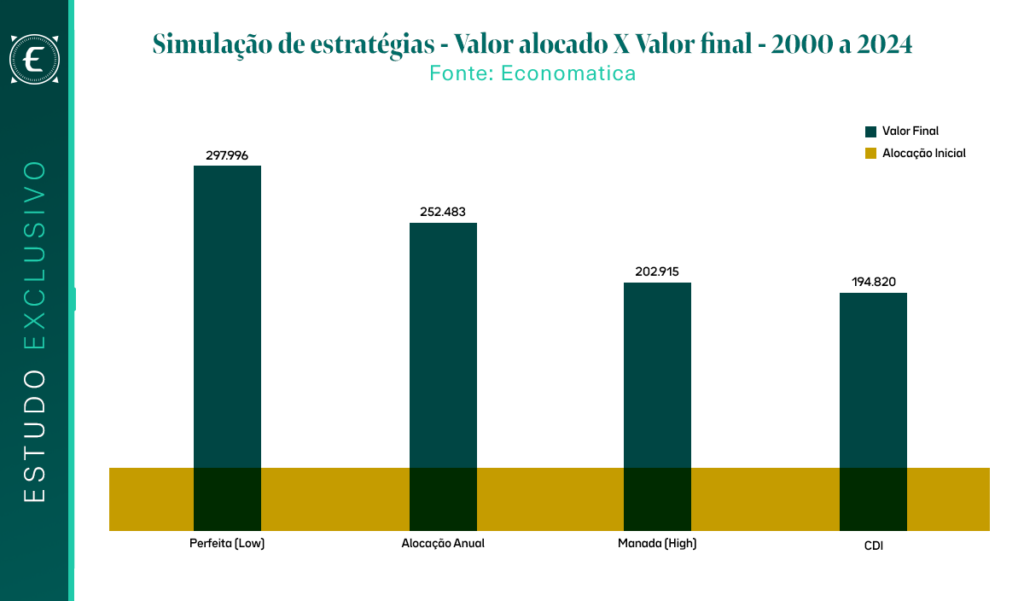

Inspirados pelo estudo da Charles Schwab, uma das firmas mais respeitadas no cenário financeiro global, que analisou o comportamento do S&P 500, replicamos o estudo para a realidade brasileira utilizando quatro diferentes estratégias de investimento aplicadas ao Índice Brasil 100 (IBXX), um índice que busca uma diversificação mais ampla que o Ibovespa, ao longo dos últimos 24 anos. Em todos os cenários, o investidor aplicou R$ 2.000,00, totalizando R$ 48.000 em aportes.

Estratégia Perfeita: Imaginando um cenário em que o investidor possa prever exatamente os mínimos anuais do mercado, realizando alocações nesses pontos.

Alocação Anual: Esta estratégia consiste em investir um montante fixo no início de cada ano, evitando a tentativa de prever o mercado. Ela demonstra a eficácia do investimento constante, independentemente das flutuações do mercado.

Estratégia da Manada: Aqui, o investidor segue o consenso do mercado, realizando alocações nos picos anuais. Essa abordagem, embora intuitiva, muitas vezes leva a resultados inferiores quando comparada com métodos mais sistemáticos de investimento.

Estratégia Ultraconservadora: Esta é uma abordagem defensiva, na qual o investidor aplica em ativos atrelados ao CDI anualmente, protegendo-se da volatilidade do mercado acionário, mas sacrificando ganhos maiores.

A Estratégia Perfeita apresentou o melhor resultado, alcançando um montante final de R$ 297.995,77 até 31/03/2024. Esta estratégia hipotética depende de uma capacidade irrealista de prever os pontos mais baixos do mercado a cada ano e investir nesses exatos momentos. Embora ilustre o impacto máximo do timing perfeito, na prática, tal precisão é impossível de ser alcançada.

A Alocação Anual resultou em um montante de R$ 252.482,60, um retorno robusto que demonstra o poder do investimento disciplinado ao longo do tempo. Esta abordagem, que não tenta prever os movimentos do mercado, é uma representação mais realista da estratégia adotada por muitos investidores.

A Estratégia da Manada, que simula a compra no pico anual do mercado, resultou em um valor acumulado de R$ 202.914,73, reforçando a ideia de que seguir o consenso do mercado sem uma análise crítica pode levar a resultados subótimos, especialmente quando comparados com estratégias mais disciplinadas. Por fim, a Estratégia Ultraconservadora alcançou R$ 194.820,16.

A tática de market timing demanda uma atenção constante às flutuações do mercado, o que pode desviar o foco de uma análise de investimento fundamentada e criteriosa. É essencial adaptar as estratégias de investimento quando as premissas iniciais que justificaram a escolha de um ativo não são mais válidas. No entanto, o market timing frequentemente nos tenta a sair muito cedo ou permanecer por tempo demais.

Além do impacto emocional, o market timing pode ser custoso. A prática de transacionar com frequência para capturar o timing ideal acarreta custos de corretagem que, embora possam ser modestos por operação individual, acumulam-se rapidamente e reduzem o retorno total do investimento para os que operam regularmente.

Dessa forma, embora o market timing possa ocasionalmente parecer vantajoso, para a maioria dos investidores, a abordagem de manter-se investido tem provado ser mais consistente no decorrer do tempo.

Para explorar ainda mais essas análises ou personalizar estudos, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário da nossa plataforma, solicite um trial.