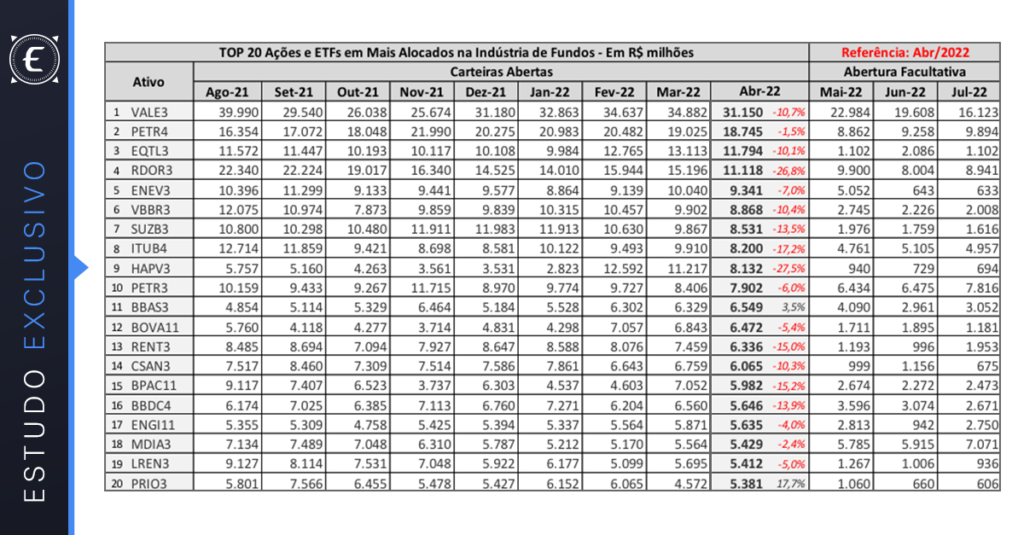

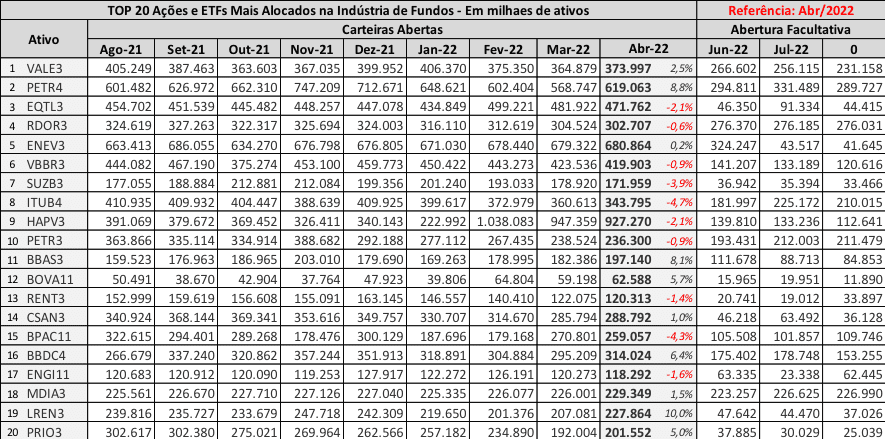

| Neste estudo mostramos como a Economatica é útil para analisar quais ações, empresas e segmentos Bovespa tinham maiores alocações de recursos pelos fundos na carteira aberta mais recente, que é referente ao mês de abril de 2022. Apesar de também haver dados para os três últimos meses, esta análise é focada nas informações disponíveis na CVM para o mês de abril, porque os fundos têm 90 dias para esconder suas carteiras. A consulta de dados foi realizada em 20/08/2022. Maiores detalhes sobre a metodologia podem ser consultados ao final do estudo. Ao final de abril de 2022, a VALE3 foi a ação com maior volume financeiro alocado pelos fundos ao final de abril, com R$ 31,2 bilhões, valor que foi -10,7% inferior a março. Considerando a quantidade de ações, os fundos possuíam 374,0 milhões de ações, com um aumento de 2,5% em relação a março, na quantidade de ações em posse dos fundos. A Vale também foi a empresa com maior volume financeiro alocado pelos fundos, chegando a R$ 34,8 bilhões, considerando ações e posições em aluguel e short. Já o segmento Bovespa com maior alocação de renda variável pelos fundos foi o segmento de “Exploração, Refino e Distribuição”, alcançando R$ 57,9 bilhões em abril de 2022, mantendo-se à frente de “Bancos” que 12 meses atrás (ago/21) era o primeiro colocado com R$ 74,7 bilhões. Maiores informações e demandas especiais para análises ou reportagens podem ser solicitadas por meio do [email protected]. Maiores Alocações em Renda Variável por Ação Considerando as posições individuais em ações, a ação VALE3 foi aquela com maior alocação pelos fundos, com R$ 31,2 bilhões. Entre março e abril, esse volume financeiro encolheu -10,7%. A segunda maior posição foi da PETR4, com R$ 18,7 bilhões. Em ago/21, ela era a terceira maior posição, estando atrás de VALE3 e RDOR3. A terceira ação com maior posição financeira pelos fundos foi EQTL3, chegando a R$ 11,8 bilhões. Em abril/22, apenas quatro ações tinham mais de R$ 10 bilhões em alocação pelos fundos. |

| Os percentuais apresentados na tabela acima são influenciados pela variação dos preços das ações. Para termos uma fotografia mais real das ações que foram mais compradas e mais vendidas pelos fundos, estimamos a quantidade de ações possuídas pelos fundos ao final do mês. Considerando o TOP 20 de ações com maiores volumes financeiros, a ação que teve percentualmente o maior volume de compras pelos fundos foi a LREN3, cuja quantidade de ações em posse dos fundos cresceu 10,0% entre março e abril. A segunda mais comprada foi a PETR4 (+8,8%) e a terceira foi a BBAS3 (+8,1%). As ações mais vendidas pelos fundos, entre aquelas no TOP 20 de maiores volumes financeiros, foram ITUB4 (-4,7%), BPAC11 (-4,3%) e SUZB3 (-3,7%). |

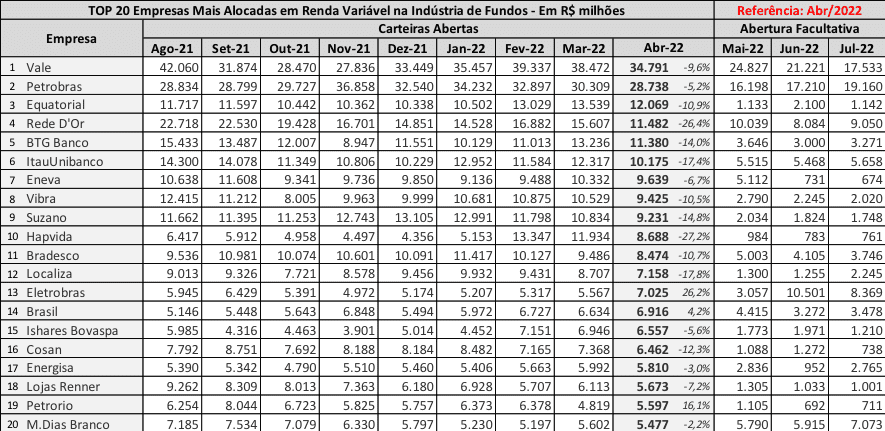

| Maiores Alocações em Renda Variável por Empresa As alocações por empresa consideram valores alocados em ações ON, PN e Units, tanto em posições Long como em aluguel. A empresa com maior alocação pelos fundos em abril/22 foi a Vale, com R$ 34,8 bilhões. Desde ago/21 a empresa mantém a primeira posição. Entre março e abril esse volume financeiro caiu -9,6%. A segunda posição é da Petrobras, com R$ 28,7 bilhões, considerando as alocações relativas às suas duas ações (ON e PN). A terceira posição é da Rede D’Or, com R$ 12,1 bilhões. Apenas seis empresas tinham mais de R$ 10 bilhões em alocação pelos fundos no mês de abril. |

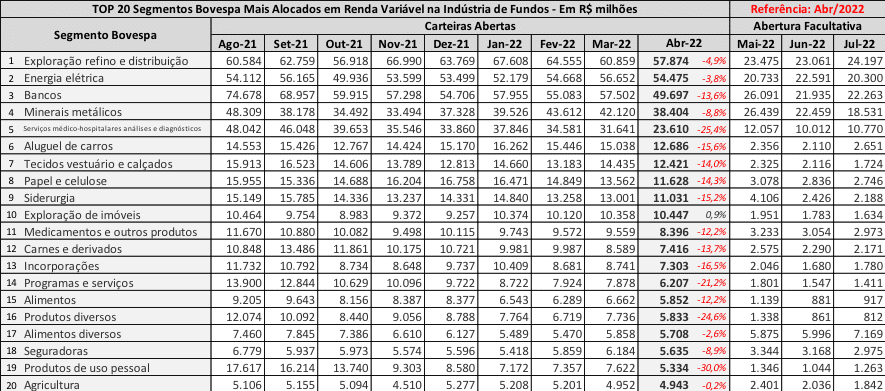

| Maiores Alocações em Renda Variável por Segmento O segmento Bovespa com maior alocação de capital pelos fundos é “Exploração, Refino e Distribuição”, com R$ 57,8 bilhões. Esse segmento ultrapassou “Bancos” em out/21 e desde lá se mantém em primeiro lugar, apesar da queda de valor observada nos meses mais recentes. O segundo segmento com mais capital alocado é “Energia Elétrica”, com R$ 54,5 bilhões, tendo ultrapassado o segmento de “Bancos”, que era o segundo colocado em março e passou a ser o terceiro em abril, com R$ 49,7 bilhões. Do total de 80 segmentos com dados, 10 tinham mais de R$ 10 bilhões alocados pelos fundos. |

| Metodologia Para esta análise nós utilizamos as carteiras abertas (obrigatória) mais recente de todos os fundos, ativos e que já encerraram suas atividades, desde que existam informações disponibilizadas pelas gestoras à CMV na data de consulta, considerando o direito de as gestoras manterem suas carteiras fechadas nos 3 (três) meses mais recentes. Apesar disso, também apresentamos os dados desses meses, que têm divulgação facultativa, conforme regulação da CVM: http://conteudo.cvm.gov.br/export/sites/cvm/legislacao/oficios-circulares/sin/anexos/oc-sin-0310.pdf. A análise é fixada no período de obrigatoriedade da abertura das carteiras para termos uma visão mais completa da indústria. Também é necessário considerar que o estudo analisa os dados disponíveis na base da CVM, na data de análise, podendo existir fundos que ainda não tiveram seus dados abertos por alguma razão própria. Capturamos os valores financeiros informados em ações, BDR’s, Units e posições em aluguel e short. No acumulado, as posições short entram com valor positivo, o que permite ter uma amostra da posição “Gross” em renda variável. Já a posição em quantidade de ativos é calculada por aproximação, considerando o volume financeiro e a cotação de cada papel no final de cada mês, sem ajuste por proventos. |

Publicidade