A Economatica, realizou uma consolidação dos dados históricos dos principais bancos brasileiros listados na bolsa de valores desde o ano de 2006. Entre essas instituições estão o Itaú, o Santander, o Bradesco e o Banco do Brasil. O objetivo dessa análise foi compreender a distribuição dos resultados, tanto no aspecto da linha superior quanto da linha inferior da DRE, nos bancos comerciais. Além disso, esse estudo tem a intenção de demonstrar a evolução histórica das provisões para devedores duvidosos (PDD), a rentabilidade sobre o patrimônio líquido e do indicador de preço/lucro desses quatro gigantes do setor bancário em atuação no Brasil. O presente estudo considera o resultado reportado pelos bancos no padrão contábil Legislação Societária.

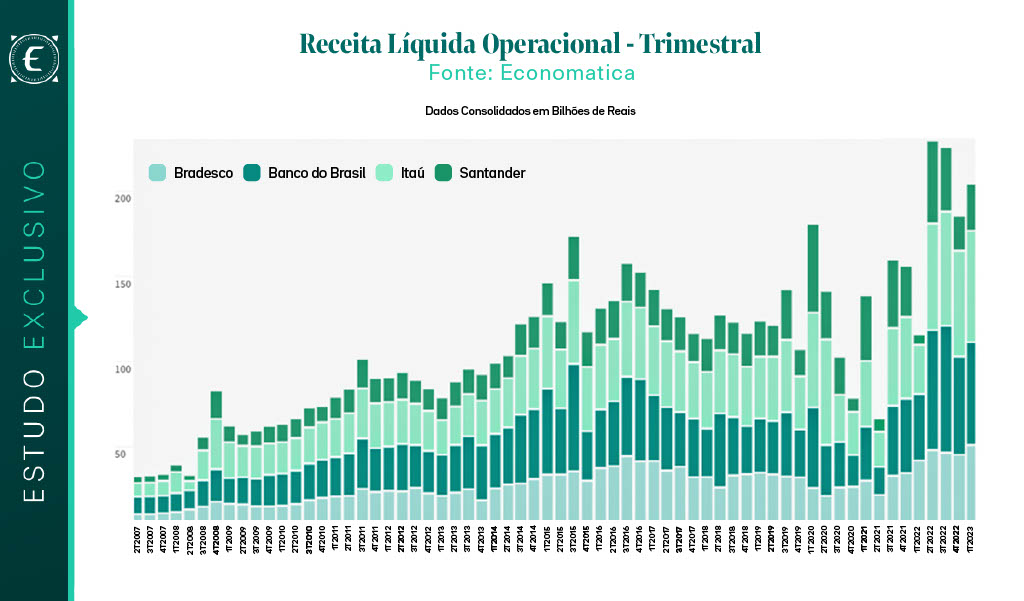

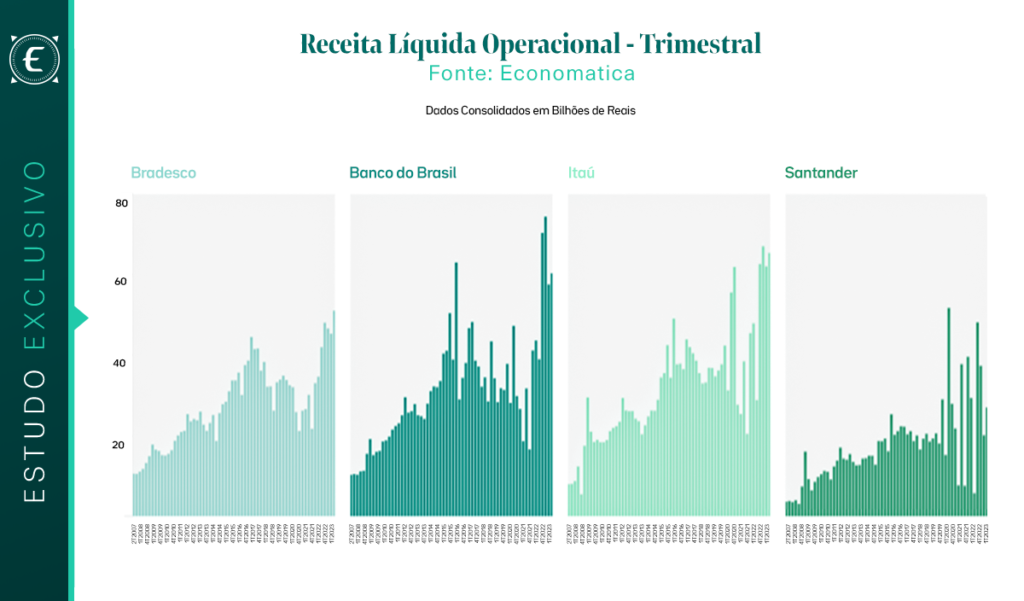

No primeiro trimestre de 2023, os quatro grandes bancos brasileiros obtiveram uma expressiva receita líquida proveniente de intermediação financeira, totalizando cerca de 203 bilhões de reais. Desse montante, aproximadamente 65 bilhões foram atribuídos ao Itaú (ITUB4), registrando um aumento de 5% em relação ao trimestre anterior. O Banco do Brasil (BBAS3) alcançou uma receita de 60 bilhões, enquanto o Bradesco (BBDC4) obteve 51 bilhões e o Santander (SANB11) atingiu 26 bilhões. É válido ressaltar que o Santander, mesmo com uma receita inferior se comparado aos seus concorrentes, apresentou um notável crescimento de 34,5% em relação ao trimestre anterior.

Ao analisar o panorama histórico consolidado, é possível observar que a receita total dos quatro bancos permanece próxima das máximas históricas, destacando-se o Santander, que vem constantemente fortalecendo sua presença na receita consolidada, e o Banco do Brasil, que tem demonstrado uma consistência nos resultados ao longo dos últimos trimestres.

Ao analisar o lucro líquido, podemos observar que o Banco do Brasil obteve o maior lucro entre os bancos considerados na amostra, alcançando a marca de 8,2 bilhões no primeiro trimestre de 2023. Em seguida, temos o Itaú, com um lucro líquido de 8,1 bilhões, o Bradesco, com 4,2 bilhões, e o Santander, com 2 bilhões. É interessante notar que, mesmo o Itaú tendo a maior receita em comparação aos demais, o Banco do Brasil foi capaz de apresentar um lucro líquido superior, registrando o segundo melhor resultado dos últimos 17 anos, ficando atrás apenas do último trimestre de 2022.

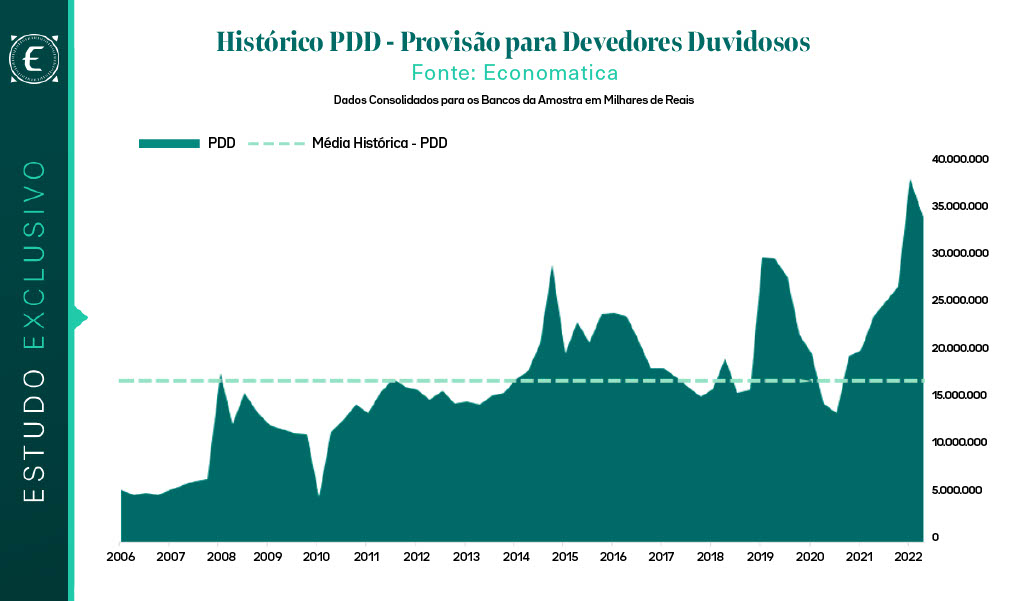

No período em questão, é importante ressaltar que, apesar do aumento nos lucros e nas receitas, houve um considerável aumento nas provisões para devedores duvidosos (PDD), que pode ser um indicativo das incertezas relacionadas à capacidade de pagamento dos devedores e ao futuro econômico do setor. Comparando o primeiro trimestre de 2022 com os primeiros três meses de 2023, observamos um significativo crescimento nesse indicador.

O Bradesco registrou um aumento de 43% em sua provisão para devedores duvidosos nesse período. Já o Santander apresentou um incremento ainda mais expressivo, com um aumento de 120% em sua provisão. Vale destacar que o pico mais alto observado nos últimos 17 anos ocorreu no último trimestre de 2022, porém, houve uma queda no primeiro trimestre de 2023, como evidenciado no gráfico abaixo.

Essa tendência de aumento nas provisões é um reflexo das incertezas no ambiente econômico, que podem impactar a capacidade dos devedores de honrar seus compromissos. É um indicativo de que os bancos estão tomando medidas para mitigar os riscos associados a empréstimos e operações financeiras, reforçando suas reservas para lidar com possíveis inadimplências.

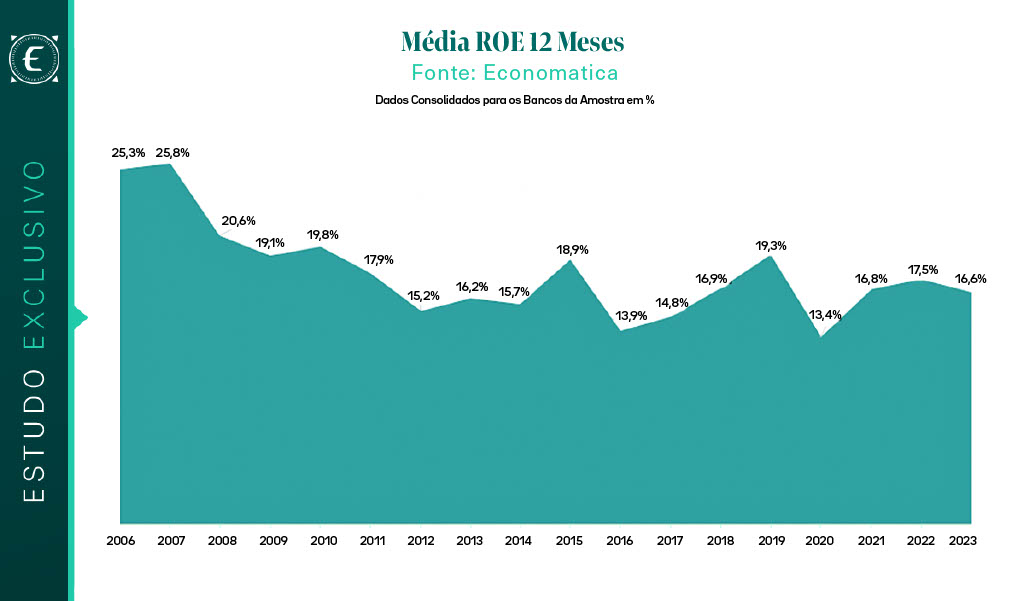

Quando analisamos a evolução do Retorno sobre o Patrimônio Líquido (ROE) médio em um período de 12 meses, podemos perceber uma tendência de queda na rentabilidade ao longo do tempo. O ápice desse indicador ocorreu em 2007, quando os quatro principais bancos brasileiros registraram um ROE médio em torno de 26%. No primeiro trimestre de 2023, essa média se encontra em torno de 16,6%.

É importante ressaltar que, embora a rentabilidade média dos bancos tenha apresentado uma redução expressiva, tanto o Banco do Brasil quanto o Itaú continuam a se destacar acima da média de seus concorrentes. No resultado mais recente, o Banco do Brasil registrou um ROE de 22%, enquanto o Itaú alcançou 19,2%.

Esses números indicam que, mesmo diante do cenário desafiador, essas instituições estão conseguindo manter um desempenho sólido e rentável. A capacidade de gerar retornos superiores à média do setor demonstra uma gestão eficiente e estratégias bem-sucedidas por parte dos bancos.

No entanto, a redução geral do ROE ao longo do tempo pode refletir a competitividade crescente, as oscilações econômicas, open finance e as mudanças regulatórias podem afetar a rentabilidade das instituições financeiras.

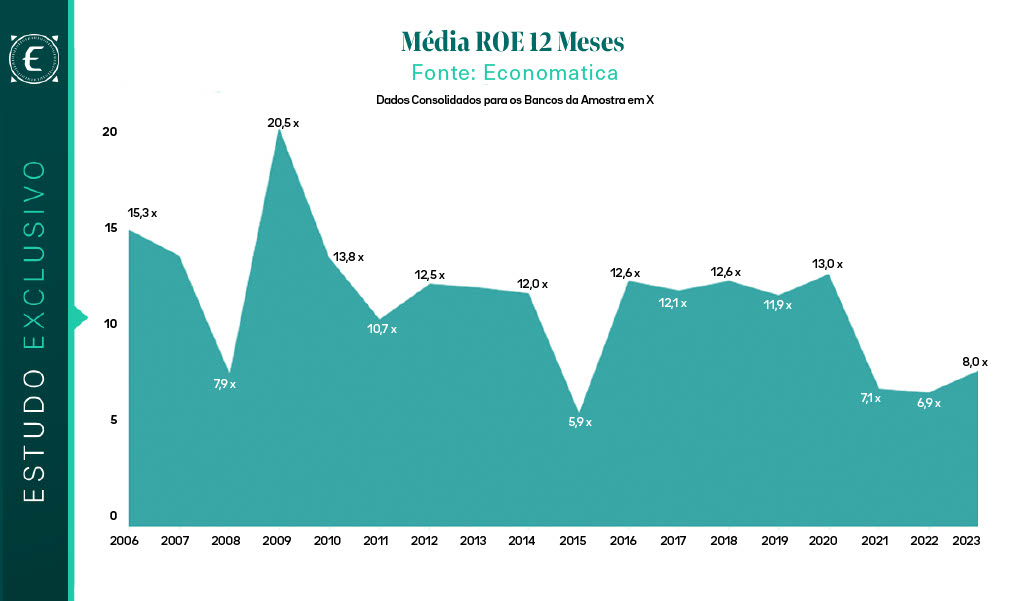

Além da queda no ROE, é possível observar uma redução também na média do índice Preço/Lucro dos bancos, que se encontra próximo aos níveis registrados em 2015. Naquela época, o índice chegou a atingir 6x na média entre os quatro principais bancos. Atualmente, a média do Preço/Lucro dos quatro bancos está em torno de 8x.

Novamente, o Banco do Brasil se destaca por ser, de acordo com esse indicador, o banco mais desvalorizado em relação aos seus concorrentes. Suas ações são negociadas hoje nos patamares históricos próximos aos mínimos do indicador Preço/Lucro, com um índice de apenas 3,8x.

Vale destacar que o indicador Preço/Lucro é apenas um dos muitos aspectos a serem considerados ao avaliar a atratividade de uma ação. Outros fatores, como a saúde financeira, a governança corporativa e as perspectivas de crescimento, devem ser levadas em conta para uma análise completa e fundamentada.

É importante ressaltar que o presente estudo considerou os valores nominais durante o levantamento, porém, a ferramenta Economatica também viabiliza o ajuste de todos os valores pela inflação, utilizando os principais índices de referência de inflação no Brasil ou no exterior.

Nossa plataforma desempenha um papel fundamental ao permitir a consolidação histórica de diversos indicadores financeiros, demonstrativos de mercado e múltiplos, possibilitando uma análise comparativa ao longo do tempo.

Com a disponibilidade de uma vasta quantidade de dados, é imprescindível que essas informações sejam precisas e confiáveis, permitindo que os investidores embasem suas escolhas de forma sólida. Com mais de 35 anos de experiência, a Economatica se destaca ao oferecer uma ferramenta robusta com ampla gama de informações financeiras, possibilitando identificar tendências, avaliar a saúde financeira das instituições e embasar as mais complexas estratégias de investimentos.

Entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário da nossa plataforma, solicite um trial.