O IRB Brasil (IRBR3) divulgou via fato relevante que irá fazer uma oferta primária de ações de, inicialmente, 597.014.925 ações (considerando o preço de fechamento da IRBR3, seria no valor de R$ 1,2 bilhão), para colocação no Brasil e nos Exterior (via EUA).

A oferta inicial pode ter acréscimo (Lote Adicional) de até 200% do total das ações inicialmente ofertada, ou seja, um lote adicional de até 1.194.029.850 ações, resultando em uma oferta total de até 1.791.044.775 (ou até R$ 3,6 bilhões, considerando o preço do dia 24), a ser decidido pela companhia, caso a demanda exceda o número de papéis inicialmente ofertadas.

A oferta será nos termos da normativa 476 da CVM, sendo direcionada para investidores qualificados e profissionais, lembrando que os investidores que não forem enquadrados em nenhuma das duas classes, somente poderão participar da oferta prioritária, ou seja, somente para investidores que já possuem participação antes da primeira data de corte, que será em 23 de agosto de 2022, porém o cálculo da quantidade de ações que o investidor terá permissão adquirir se baseará na posição do investidor do dia 30 de agosto de 2022. Sendo assim, dará o direito do acionista adquirir, sem considerar o lote adicional, 0,476 Ação, ou, assumindo a colocação integral das Ações Adicionais, 1,427 Ação, para cada ação ordinária da companhia (IRBR3).

Caso a demanda não alcance o total de ações ofertadas inicialmente, a companhia informou que a oferta será cancelada.

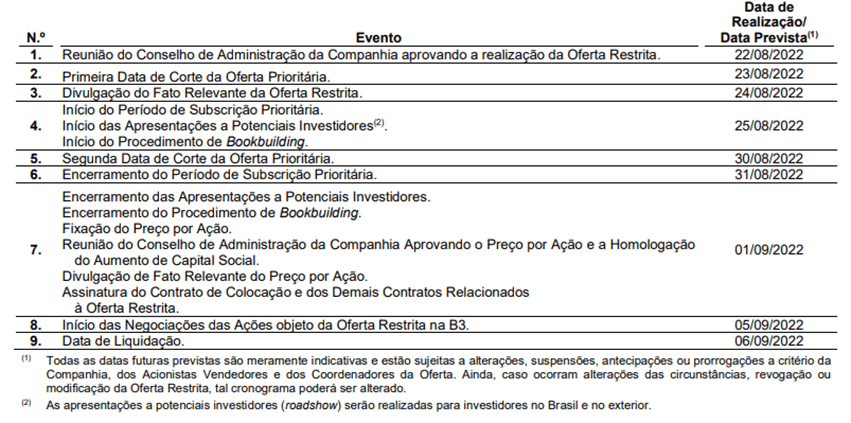

Caso não haja demanda suficiente de Investidores Profissionais na formação do preço por ação, ou Bookbuilding, o preço será baseado na média ponderada por volume dos preços de fechamento dos últimos 30 pregões anteriores a data do fato relevante (entre 13/07/2022 e 24/08/2022), que foi de R$ 2,12, ou o preço de fechamento das ações na data de fixação do preço (01/09/20220), como mostrado na figura 1.

Vale ressaltar que fica vedada a subscrição de Ações (considerando as Ações Adicionais) por investidores que tenham realizado vendas a descoberto de ações ordinárias de emissão da Companhia na data de fixação do Preço por Ação e nos 5 (cinco) pregões que a antecederem, sendo todos os Pedidos de Subscrição Prioritária (conforme definido abaixo) e intenções de investimento de tais investidores automaticamente cancelados.

Destinação dos Recursos

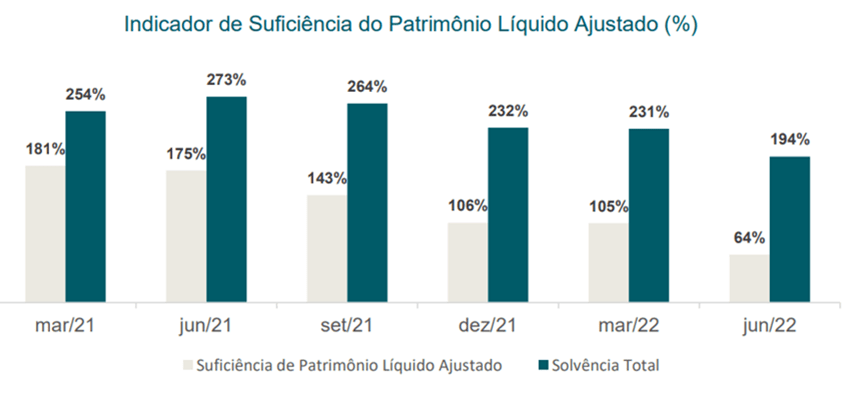

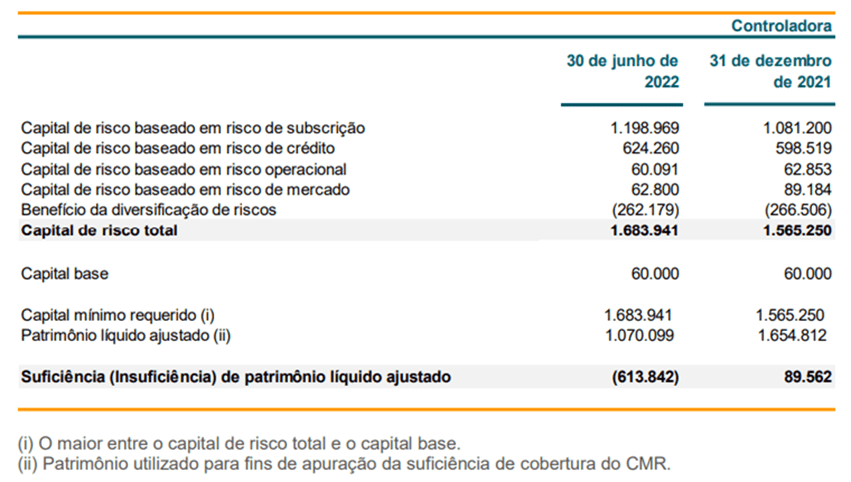

A Companhia pretende utilizar os recursos líquidos provenientes da Oferta Restrita prioritariamente para regularização dos indicadores regulatórios estabelecidos pela SUSEP (vide a figura 2). Como mostrado na figura 2, o patrimônio líquido ajustado do IRB vem diminuindo nos últimos trimestre, porém com queda mais relevante no 2T22, em que alcançou 64% do exigido pelo regulador. O patrimônio líquido ajustado exigido para a companhia é de cerca de R$ 1,7 bilhão, sendo que a empresa possui cerca de R$ 1,1 bilhão, como mostrado na figura 3. Sendo assim, é necessário pouco mais de R$ 600 milhões para a companhia atingir o capital mínimo requerido para a continuação da sua operação. Vale ressaltar que a empresa possui 18 meses para a regularização.

Após a referida regularização, caso haja recursos excedentes, a Companhia pretende alocá-los para fins corporativos gerais, notadamente, crescimento orgânico da Companhia frente a oportunidades de negócios existentes e para pagamento de passivos contingentes, incluindo aqueles que podem surgir de acordos com as autoridades norte-americanas. O excedente desses objetivos será investido em aplicações financeiras, visando a preservação de seu capital.

Cronograma da oferta

Suficiência do Patrimônio Líquido Ajustado

Cobertura do Capital Mínimo Requerido – Polêmica com as posições vendidas

No Brasil, há uma limitação para o volume de ações “vendidas” no mercado. Este limite é de 25% do “free-float” (ações em circulação no mercado, ou seja, total de ações excluindo a posição dos acionistas controladores). No caso do IRB, o free-float é igual ao total de ações já que a empresa não possui um acionista controlador, apenas acionistas com “participações relevantes”, como Itaú Seguros e Bradesco Seguros. O IRB possui 1.255 milhões de ações em circulação e o limite de 25% em posição vendida equivale a 313 milhões de ações. Com a alta demanda por aluguel de ações do IRB, a B3 aumentou este limite temporariamente para 30%, ou seja, 377 milhões de ações.

Como pode ser visto na figura 4, houve um aumento substancial de ações vendidas do IRB desde julho, atingindo 333 milhões de ações nos últimos dias. As taxas de aluguel também aumentaram, atingindo cerca de 48% ao ano.

Devido ao limite de 25% nas posições vendidas, alguns investidores acreditaram que poderia haver um “short squeeze” (alta nas ações do IRB uma vez que não mais espaço para novas posições vendidas) nas ações do IRB. Acreditamos que a decisão da B3 de aumentar o limite para posições vendidas especificamente para o caso do IRB diminuiu este risco.

A oferta prioritária pode fazer com que haja uma pressão compradora até 30/ago. Isto se deve ao fato da posição em 30/ago ser usado como base para a alocação da oferta prioritária, fazendo com que os investidores que desejem participar da oferta não vendam suas ações antes desta data.

Taxas de posição vendida e aluguel (Eixo esquerdo) e quantidade de ações em aluguel (Eixo direito) de IRBR3