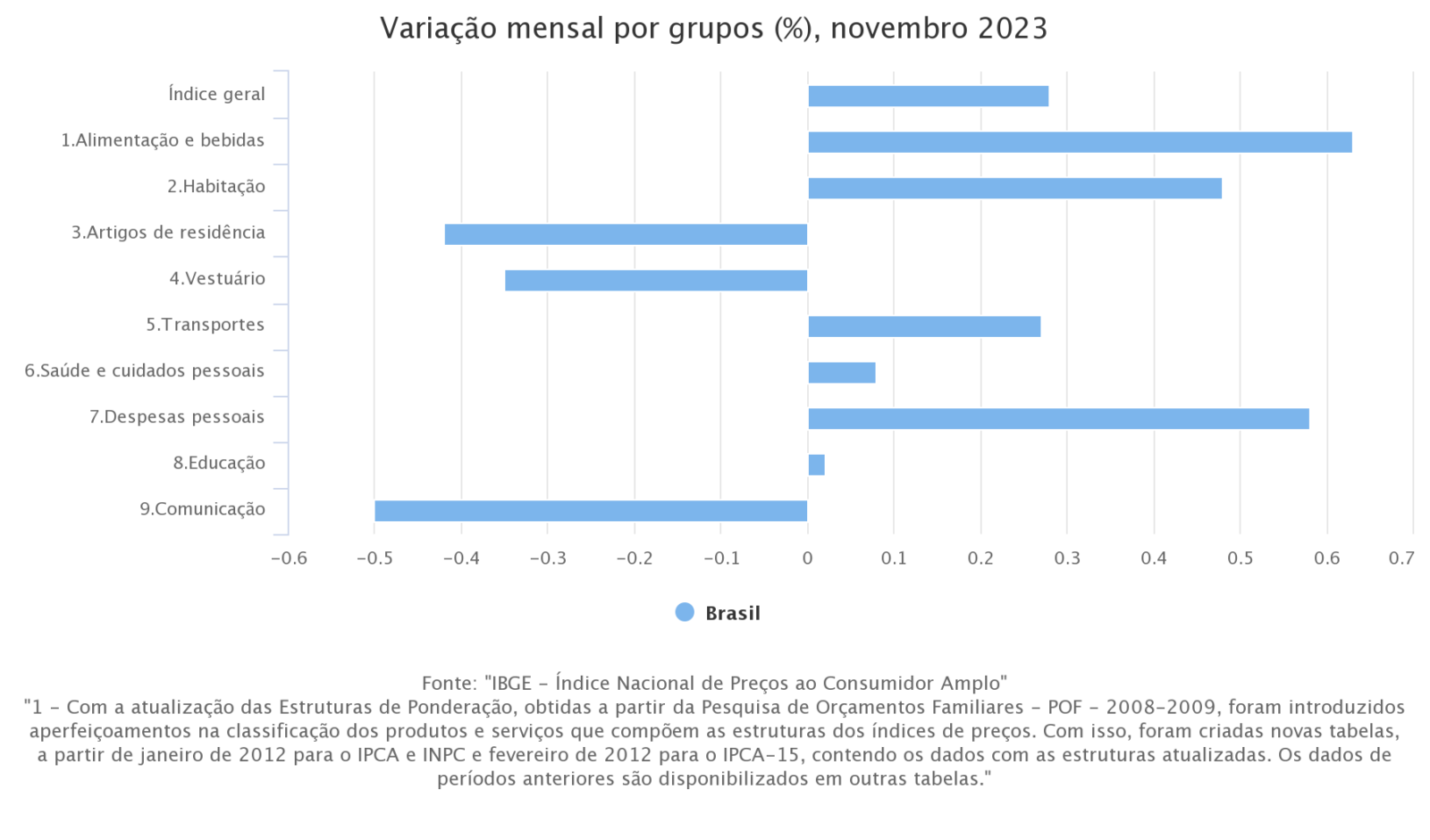

A variação da inflação em novembro atingiu 0,28%, representando um aumento de 0,04 ponto percentual em relação à taxa registrada em outubro (0,24%), segundo o Instituto Brasileiro de Geografia e Estatística (IBGE) em relatório divulgado nesta terça-feira (12). O economista Volnei Eyng, CEO da Multiplike, explica que esse aumento foi impulsionado pelo crescimento nos preços do grupo de alimentos e bebidas. “No acumulado do ano, a inflação oficial apresenta um aumento de 4,04%, enquanto nos últimos 12 meses, a elevação é de 4,68%, ficando abaixo dos 4,82% observados no período imediatamente anterior de 12 meses”, diz, com base nos dados da autarquia. “Em novembro de 2022, a variação tinha sido de 0,41%.”

No mês em questão, seis dos nove grupos de produtos e serviços analisados apresentaram alta, com especial destaque para o segmento de alimentação e bebidas, que registrou a maior variação (0,63%) e teve o maior impacto na inflação, contribuindo com 0,13 ponto percentual.

▪️ Também a alimentação fora do domicílio registrou alta em novembro, de 0,32%

▪️ Outro destaque da inflação de novembro foi o grupo Habitação, que registrou alta de 0,48%.

De acordo com o executivo, este é um dos indicadores mais importantes da economia brasileira. “Do lado do investidor, este quer saber qual o impacto do IPCA na performance dos investimentos”, ressalta.

Qual o impacto do IPCA nos investimentos?

O especialista lembra que o IPCA é um indicador que mede a variação média dos preços de um conjunto de produtos e serviços consumidos pelas famílias brasileiras com renda mensal entre 1 e 40 salários mínimos. Ele é frequentemente utilizado como referência para a inflação no Brasil. “O impacto do IPCA na performance dos investimentos ocorre principalmente por meio da correção dos valores pela inflação”, frisa.

E diz mais: “quando se avalia o rendimento de um investimento, é importante considerar o efeito da inflação, pois ela reduz o poder de compra ao longo do tempo. Existem investimentos que buscam superar a inflação, enquanto outros podem ter rendimentos nominais que não acompanham totalmente o aumento dos preços.”

A título de exemplo, Eyng pede para considerar dois cenários básicos:

- Investimentos que superam a inflação

“Se um investimento tem um rendimento real positivo (rendimento nominal menos a taxa de inflação), os investidores conseguem preservar ou aumentar seu poder de compra ao longo do tempo. Por exemplo, se um investimento tem um rendimento de 8% ao ano e a inflação é de 4%, o rendimento real seria de 4%, o que significa que o investidor está ganhando 4% acima da inflação”.

- Investimentos que não superam a inflação

“Se um investimento tem um rendimento nominal inferior à taxa de inflação, os investidores podem experimentar uma perda de poder de compra. Por exemplo, se um investimento tem um rendimento de 3% ao ano e a inflação é de 4%, o rendimento real seria de -1%, o que indica uma perda real de poder de compra”.

O executivo elenca que investimentos mais conservadores, como alguns títulos de renda fixa, podem oferecer proteção contra a inflação, mas nem sempre superam significativamente essa taxa. Já investimentos de maior risco, como ações, podem ter um potencial maior de superar a inflação a longo prazo, mas também estão sujeitos a maior volatilidade.

“Em resumo, entender o impacto do IPCA na performance dos investimentos envolve avaliar não apenas os rendimentos nominais, mas também os rendimentos reais, levando em conta a inflação. A diversificação da carteira e a escolha de investimentos que considerem a preservação do poder de compra ao longo do tempo são aspectos importantes na construção de uma estratégia de investimentos”, conclui.

Recomendações

A gestora Equus Capital recomenda que os investidores busquem títulos de renda fixa pré-fixada quando a inflação e as taxas de juros estão próximas do pico, enquanto optam por títulos pós-fixados quando percebem uma situação contrária.“Quando se trata das projeções futuras do IPCA, os investidores podem ajustar suas carteiras para preservar o poder de compra e maximizar retornos. Algumas classes de ativos podem ser mais resilientes em face dessas variações”, destaca Felipe Vasconcellos, sócio da Equus Capital.

E acrescenta: “apesar da recente queda nas taxas de juros brasileiras, ainda é possível adquirir títulos do tesouro direto com vencimentos a partir de 2035, oferecendo um juro real (taxa do título – IPCA) superior a 5,5% ao ano. Esse retorno é atrativo e pode fazer sentido em muitas carteiras de investimentos. No entanto, dada a tendência de queda das taxas de juros, impulsionada pelo controle da inflação, investidores mais arrojados devem estar atentos a oportunidades em ativos como ações, infraestrutura e empresas privadas, que podem se beneficiar desse movimento“, finaliza.