Antonio Zoratto Sanvicente

[email protected]

06 de fevereiro de 2024

Algumas dezenas de empresas brasileiras têm, há algum tempo, ações inscritas no programa de American Depositary Receipts (ADRs) para negociação no mercado dos Estados Unidos. Como sabemos, isso é feito sob o regime de recibos de depósito em instituições custodiantes. Por sua parte, as empresas se submetem às regras de disclosure e fiscalização das autoridades americanas.

Além disso, as empresas podem se beneficiar de liquidez adicional e acesso a capital mais barato. Também são criadas oportunidades de arbitragem, como do tipo long-short, entre os dois mercados.

No que é apresentado a seguir, tenta-se responder à seguinte pergunta: as mesmas ações de empresas brasileiras oferecem desempenho diferenciado nos dois mercados?

Foram selecionadas ações de onze empresas brasileiras que participam do programa de ADR. Dados diários de cotação de fechamento, em dólares, foram utilizados no período entre o início de janeiro de 2021 e o final de dezembro de 2023.

O desempenho das ações foi medido pelos seus respectivos Sharpe ratios nos dois mercados.

De acordo com os cálculos necessários, a taxa de retorno livre de risco no mercado nacional foi medida pela variação diária do CDI acumulado, e a taxa correspondente do mercado norte-americano foi medida com base nas cotações de ETF de Treasury Bills com prazos entre um e três meses.

Todos os dados utilizados podem ser obtidos no banco da Economatica.

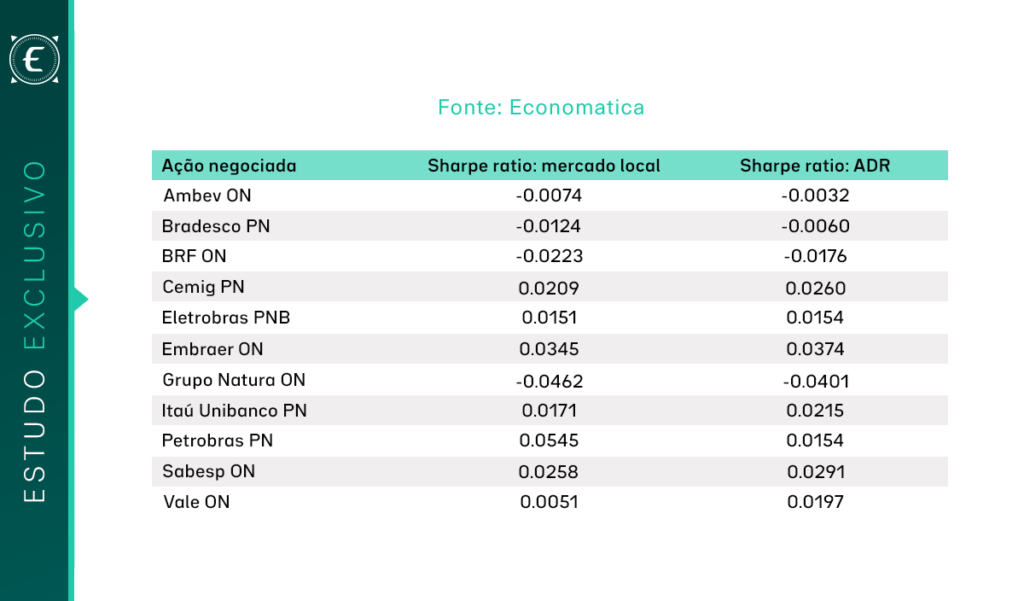

A tabela a seguir fornece os resultados obtidos, acrescentando-se o que foi medido para os dois indicadores gerais de mercado, ou seja, Ibovespa e S&P 500.

Acrescentando, os valores dos Sharpe ratios nos dois mercados foram, respectivamente, 0,0242 (Ibovespa) e 0,0219 (S&P 500). Complementando, os retornos médios diários nos dois mercados foram iguais a 0,05% (Ibovespa) e 0,03% (S&P 500); por sua vez, a volatilidade diária foi de 0,0090 e 0,0112 nesses dois mercados.

Em primeiro lugar, nota-se que em nenhum dos onze casos houve diferença de sinal no indicador de desempenho nos dois mercados: as mesmas quatro ações tiveram desempenho negativo nos dois mercados, valendo o mesmo para as sete ações que tiveram desempenho positivo.

Além disso, considerados todos os casos individuais, os resultados foram igualmente nos dois mercados. Se deu o mesmo para o desempenho medido em termos de mercado como um todo – Ibovespa versus S&P 500.

Portanto, a questão fica sendo descobrir em qual dos papéis aplicar: teremos desempenho positivo ou negativo? Uma vez feita essa escolha, seria preferível aplicar no mercado em que os custos de transação fossem mais baixos.