Este estudo visa explorar o comportamento do volume financeiro em fundos de investimento com alocações em ativos internacionais. Selecionamos mais de 3.000 fundos, ativos e inativos, baseando-nos em critérios para excluir outliers e prevenir a contagem duplicada.

Para garantir a precisão, excluímos fundos alavancados, isto é, aqueles cujas alocações em ativos internacionais ultrapassam 100% do seu patrimônio líquido. Seguindo as diretrizes da Anbima, fundos que investem em cotas de outros fundos (FC: Fundo de Investimento em Cotas e FM: Fundo de Investimento em Cotas Master) foram deliberadamente omitidos do estudo para evitar sobreposições, já que esses veículos têm como estratégia primária a aplicação em outros fundos.

Além disso, focamos em fundos que mantiveram investimentos internacionais em sua carteira ao longo do período de janeiro de 2020 a dezembro de 2023. Este recorte temporal fornece uma visão abrangente das movimentações no mercado de fundos que diversificam globalmente.

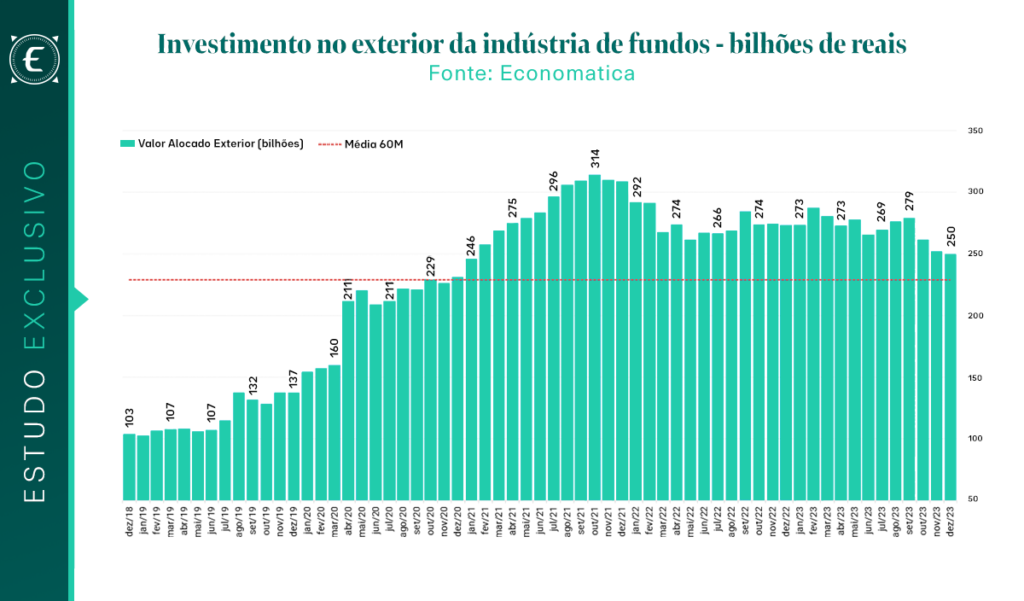

1. Volume de Alocação:

O período analisado, entre 2018 e 2023, mostra uma tendência ascendente. Após atingir o auge em outubro de 2021 com 314 bilhões de reais alocados no exterior, a indústria de fundos apresentou uma leve correção, mas os valores permaneceram consistentemente altos, acima da média do valor alocado nos últimos 60 meses.

Uma análise das variações percentuais mais relevantes aponta para um aumento significativo do valor alocado no exterior em abril de 2020, onde a cifra saltou de 160 bilhões para 211 bilhões de reais em apenas um mês, um crescimento de mais de 30%. Esse aumento pode ser atribuído às respostas dos investidores à volatilidade do mercado doméstico e às oportunidades percebidas no exterior durante a pandemia.

Observando os últimos três meses — outubro a dezembro de 2023 —, percebe-se uma diminuição gradual, com valores passando de 279 bilhões para 250 bilhões de reais.

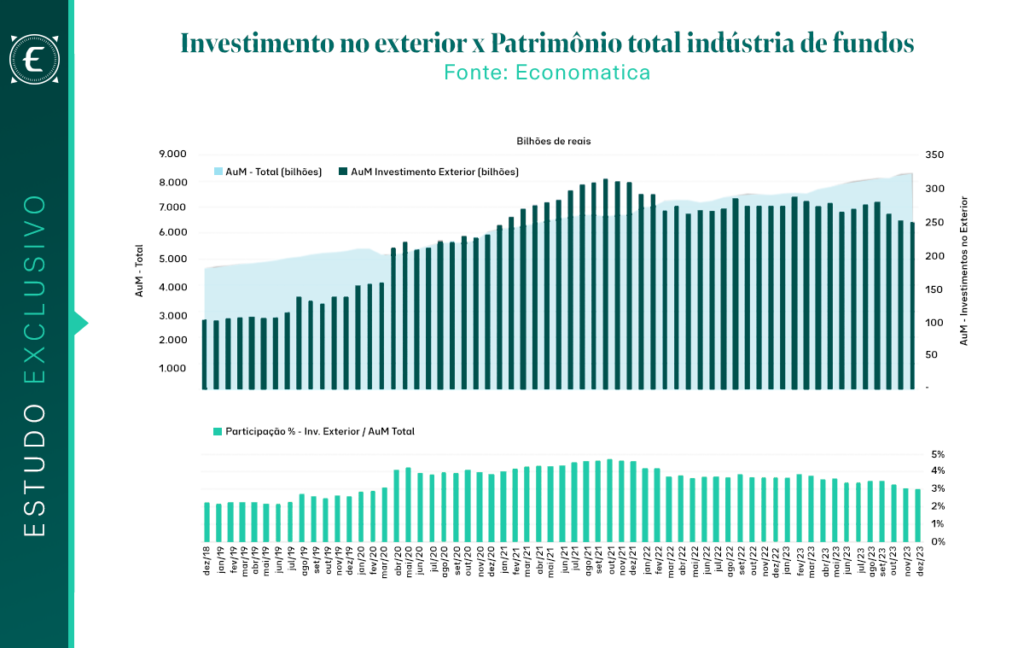

2. Participação do Investimento no Exterior no Patrimonio Total da Indústria de Fundos

O Patrimônio (ou AuM – Assets under Management) da indústria de fundos brasileira apresentou um crescimento consistente de 2018 a 2023. Iniciando com R$ 4,6 trilhões, o AuM total aumentou, alcançando R$ 8,3 trilhões no final do período. Paralelamente, os valores alocados para investimentos no exterior começaram em R$ 103,29 bilhões em dezembro de 2018, representando 2,22% do AuM total.

Ao longo dos cinco anos, os investimentos no exterior apresentaram flutuações, atingindo um pico de R$ 314 bilhões em outubro de 2021, o que representou 4,72% do AuM total naquele momento, o maior percentual alcançado durante o intervalo analisado.

Após o pico, houve uma tendência de retração na participação percentual dos investimentos no exterior, culminando em 3% em dezembro de 2023, correspondendo a um montante de R$ 249,89 bilhões.

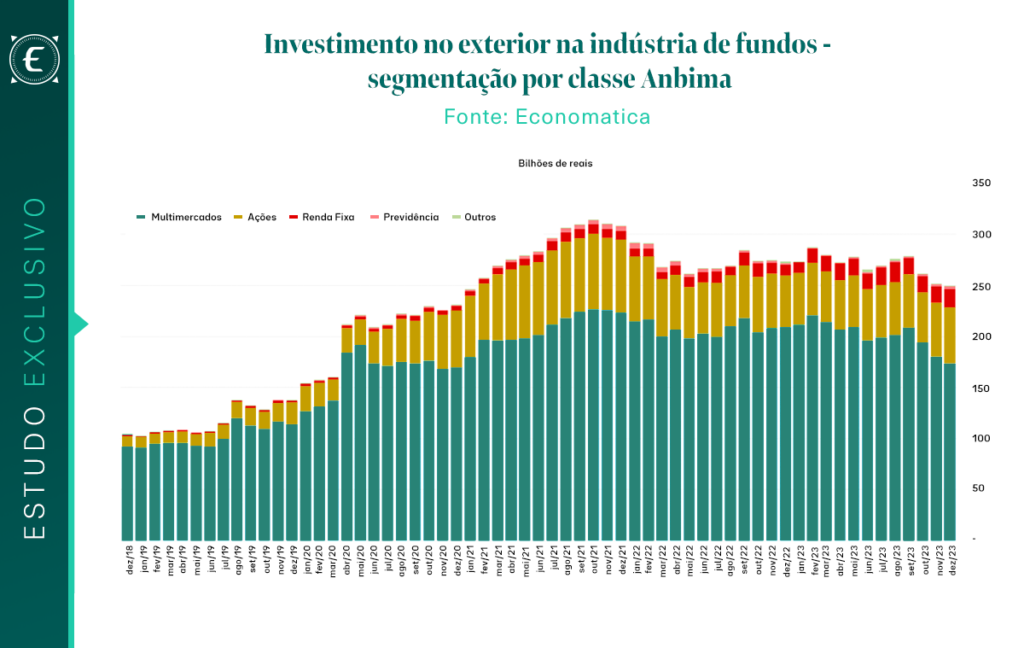

3. Alocação por Classe:

Analisando o investimento no exterior por classe Anbima, os fundos multimercados dominam a alocação, crescendo consistentemente de 91,9 bilhões de reais em dezembro de 2018 para um ápice de 226,5 bilhões em outubro de 2021. Nas observações mais recentes, referentes aos últimos três meses de 2023, notamos uma retração. Os fundos multimercados reajustaram suas posições para 173,9 bilhões, redução de -23,2% quando comparado ao pico de 2021

Os fundos de ações, ao longo dos anos, ampliaram progressivamente sua participação em ativos internacionais, uma estratégia em busca por crescimento e diversificação de risco para além do mercado local. Até outubro de 2021, os fundos de ações atingiram um investimento de 74,6 bilhões de reais, o que representa um aumento exponencial quando comparado ao início do período analisado em dezembro de 2018, com 10,18 bilhões. Em 2023, esses fundos mostraram uma redução nos valores alocados, fechando o ano de 2023 com 54 bilhões em ativos no exterior.

Os fundos de renda fixa apresentaram um crescimento modesto. Começando com 1,15 bilhões de reais em dezembro de 2018, houve um aumento estável nas alocações internacionais, atingindo um valor de 9,07 bilhões de reais em outubro de 2021, pico das alocações internacionais para a indústria de fundos. Em 2023, esses fundos mostraram uma tendência de redução nos investimentos internacionais, com uma posição de 18,13 bilhões de reais ao final do ano.

4. Ranking de Gestoras com Maior Alocação em Investimentos no Exterior:

Para compilar um ranking das 20 maiores gestoras de recursos com base na alocação de ativos no exterior, levamos em conta a soma das posições de investimento no exterior em dezembro de 2023.

A BW Gestão de Investimentos destaca-se com uma alocação de 38,98 bilhões de reais, o que corresponde a aproximadamente 15,6% do total estimado de 250 bilhões de reais alocados no exterior por gestoras do Brasil em dezembro de 2023.

Outras gestoras de renome como Banco Santander Brasil e Itaú Asset Management também têm uma participação expressiva, com 16,01 bilhões e 15,81 bilhões de reais respectivamente, representando 6,4% e 6,3% do total do mercado. SPX Gestão de Recursos e BB Gestão de Recursos seguem com 14,16 bilhões e 10,15 bilhões de reais.

O grupo denominado como “Outros” consolida a posição de outras 482 gestoras, com 57 bilhões de reais, este grupo compõe aproximadamente 23,2% do total do mercado. Embora as maiores gestoras detenham uma parcela substancial do investimento exterior, existe uma quantidade significativa de capital distribuída entre um número considerável de gestoras menores.

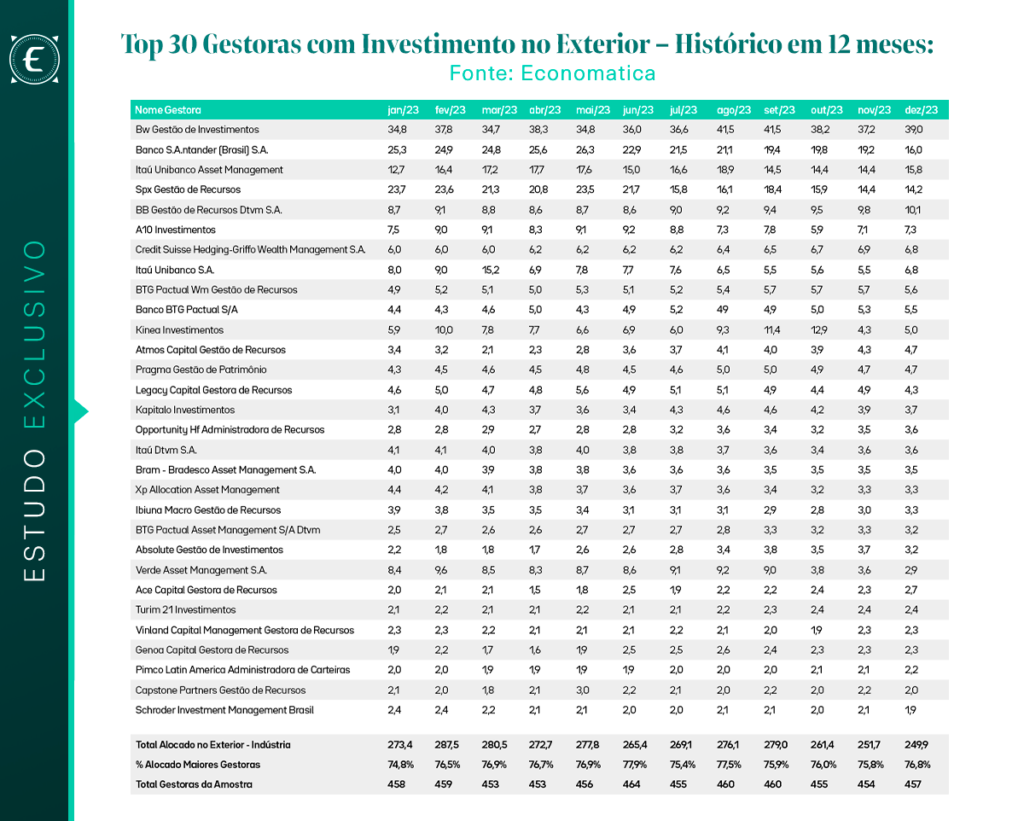

5. Top 30 Gestoras com Investimento no Exterior – Histórico em 12 meses:

Ao examinar o histórico das 30 maiores gestoras, com base no valor alocado no exterior, a Bw Gestão de Investimentos lidera consistentemente o ranking, começando com 34,8 bilhões de reais em janeiro e alcançando 39,0 bilhões em dezembro, um aumento de cerca de 12% ao longo do ano.

O Banco Santander Brasil e o Itau Asset Management se mantêm como fortes concorrentes, ambos apresentando flutuações ao longo dos meses, mas mantendo suas posições de destaque. A SPX Gestão de Recursos e a BB Gestão de Recursos Dtvm completam os cinco primeiros lugares, com a SPX mostrando uma tendência de crescimento estável, enquanto a BB Gestão apresenta uma ligeira variação ascendente.

O CSHG Wealth Management, após iniciar o ano com uma carteira de 8, bilhões de reais em investimentos no exterior, observou uma diminuição, encerrando o período com 6,8 bilhões.Em contrapartida, gestoras como Kinea Investimentos, Atmos Capital e Pragma expandiram suas alocações internacionais em termos absolutos.

6. Ranking de Fundos com Maior Alocação em Investimentos no Exterior:

Como é possível observar, um grupo seleto de 30 fundos possui uma fatia considerável do total investido no exterior pela indústria de fundos. O Bwgi Allocation FIM tem destaque, com uma alocação que começa em 24,8 bilhões de reais em janeiro e oscila ao longo do ano, terminando em 28,3 bilhões em dezembro de 2023. Os fundos geridos pelo Banco Santander e Itaú Unibanco também mostram posições relevantes, com o Santander Diamantina e o Itaú Optimus com valores que reduzem ligeiramente ao longo do ano, mas ainda mantêm uma alocação robusta no mercado internacional.

Um ponto crítico a destacar é a porcentagem do total investido no exterior que esses 30 fundos representam. Observando a coluna que indica o total investido pela indústria versus o total alocado pelos 30 maiores fundos, é nítido que eles compõem uma proporção significativa do mercado – começando o ano com 49,6% do total e terminando com 51,5%. Isso retrata uma concentração alta de nas mãos de um número relativamente pequeno de fundos.

Este estudo, baseado nos dados robustos e nas ferramentas sofisticadas da Economatica, oferece um panorama detalhado do investimento no exterior pela indústria de fundos brasileira. Através da plataforma da Economatica, reconhecida por sua precisão e profundidade analítica, foi possível acessar uma ampla gama de séries históricas e indicadores essenciais.

Para explorar ainda mais essas análises ou personalizar estudos, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário da nossa plataforma, solicite um trial.