Sabesp (SBSP3): Projeto de lei da privatização deve ser enviado hoje

Ontem, o governador de São Paulo, Tarcísio de Freitas, afirmou que enviaria ainda hoje o projeto de lei da privatização da companhia de saneamento para Assembleia Legislativa do Estado de São Paulo (ALESP).

O representante do poder executivo estadual disse estar otimista com a aprovação e afirmou que irá explicar todos os pontos da proposta também ainda hoje para sua base de deputados governistas. Em suas palavras, ele irá explicar as premissas do modelo de privatização, os detalhes, as perspectivas que fundamentam uma redução de tarifa e a sustentação dessa redução frente a necessidade de ampliação da base de ativos.

Por fim, o govenador disse que espera que a privatização ocorra até o final de novembro ou começo de dezembro deste ano, antecipando-se ao recesso de fim de ano do legislativo.

Impacto: Positivo. O envio da proposta para a Alesp é um marco relevante no processo de privatização da companhia. Com o texto, os detalhes relativos ao processo de venda e a viabilidade de aprovação ficarão mais palpáveis, favorecendo uma avaliação com maior materialidade por parte do mercado do evento de desestatização. Ademais, vemos o objetivo de data como positivo. Na nossa visão, acreditamos que o governo e sua base darão alto nível de prioridade a pauta, sendo essa uma das principais bandeiras de campanha do atual governo.

Petrobras (PETR4): recorde de produção no terceiro tri desse ano

A Petrobras registrou recordes de produção de óleo e gás no terceiro trimestre em 2023, com 3,98 milhões de barris de óleo equivalente por dia (MMboed), um aumento de 7,8% em relação ao trimestre anterior. Em setembro, a produção mensal também bateu recorde, com 4,1 MMboed. Esses aumentos são atribuídos ao crescimento da produção em várias plataformas e campos, e a um menor número de paradas para manutenção. A companhia informou que revisara o guidance de produção para os próximos anos.

Impacto: positivo. O crescimento de produção veio maior do que o esperado. Além disso, a revisão do guidance de produção deve ser aumentada dado o tom do comunicado.

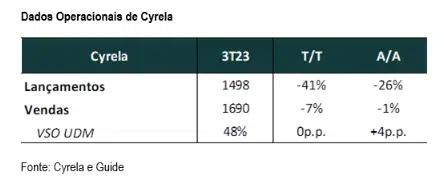

Cyrela (CYRE3) reporta prévia operacional sólida

Após um trimestre aquecido em termos de lançamentos no 2T23, o volume de lançamentos da Cyrela apresentou uma desaceleração, com a companhia lançando 13 empreendimentos, totalizando R$1.5bi (-41% T/T e -26% A/A), e atingindo uma impressionante VSO de 46% (+6p.p. T/T e +5p.p. A/A). Impulsionada pela performance dos lançamentos deste e do último trimestre, as vendas líquidas apresentaram leve queda, atingindo R$1.7bi (-7% T/T e -1% A/A), apesar da expressiva redução do volume de lançamentos. Diante disso, a VSO da companhia nos últimos 12 meses atingiu o saudável patamar de 48% (0p.p. T/T e +4p.p. A/A).

Impacto: Neutro. Apesar da redução no volume de lançamentos e da leve queda nas vendas, os lançamentos da companhia performaram bem e a VSO segue em um patamar elevado. Por fim, vale apontar que vemos com bons olhos o aumento da participação do segmento de baixa renda (MCMV 2 e 3) no mix de lançamentos e de vendas da companhia.

Lavvi (LAVV3) reporta prévia operacional sólida

Após o lançamento do Saffire no 2T23, a companhia não realizou nenhum lançamento. As vendas líquidas atingiram R$193mi (-50% T/T e +131% A/A), impulsionadas pela performance do Galleria, do Eden e do Saffire, com a queda na comparação trimestral sendo atribuída majoritariamente a ausência de lançamentos. Diante disso, a VSO da companhia atingiu o sólido patamar de 14% (-6p.p. T/T e +3p.p. A/A).

Impacto: Neutro. A companhia não realizou nenhum lançamento, reportando vendas em linha com as expectativas do mercado, enquanto seu estoque segue saudável.

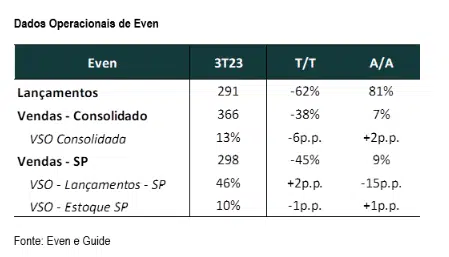

Even (EVEN3) reporta prévia operacional sólida

A companhia realizou 6 lançamentos no trimestre, sendo 3 em SP e 3 no RS, totalizando R$291mi em VGV (-62% T/T e +81% A/A), com a VSO dos lançamentos em SP atingindo 46% (+2p.p. T/T e -15p.p. A/A) e a VSO dos lançamentos no RS atingindo 38% (+4p.p. A/A). As vendas líquidas em SP atingiram R$298mi (-45% T/T e +9% A/A), com R$207mi em vendas de estoque (+5% T/T e -5% A/A), levando a uma VSO de estoque de 10% (-1p.p. T/T e +1p.p. A/A), com a queda na comparação trimestral sendo atribuída majoritariamente a redução no volume de lançamentos. No RS, as vendas líquidas atingiram R$68mi, com a VSO de estoque se mantendo em 9%. Diante disso, a VSO consolidada foi de 13%. Impacto: Neutro. Apesar da queda no volume de lançamentos, os lançamentos da companhia performaram bem, enquanto as vendas de estoque se mostraram estáveis.

Mateus Haag | CNPI-P 2942

Guide Investimentos

Este relatório foi elaborado pela Guide Investimentos S.A. Corretora de Valores, para uso exclusivo e intransferível de seu destinatário. Este relatório não pode ser reproduzido ou distribuído a qualquer pessoa sem a expressa autorização da Guide Investimentos S.A. Corretora de Valores. Este relatório é baseado em informações disponíveis ao público. As informações aqui contidas não representam garantia de veracidade das informações prestadas ou julgamento sobre a qualidade das mesmas e não devem ser consideradas como tal. Este relatório não representa uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ações envolve riscos. Este relatório não contêm todas as informações relevantes sobre a Companhias citadas. Sendo assim, o relatório não consiste e não deve ser visto como, uma representação ou garantia quanto à integridade, precisão e credibilidade da informação nele contida. Os destinatários devem, portanto, desenvolver suas próprias análises e estratégias de investimentos. Os investimentos em ações ou em estratégias de derivativos de ações guardam volatilidade intrinsecamente alta, podendo acarretar fortes prejuízos e devem ser utilizados apenas por investidores experientes e cientes de seus riscos. Os ativos e instrumentos financeiros referidos neste relatório podem não ser adequados a todos os investidores. Este relatório não leva em consideração os objetivos de investimento, a situação financeira ou as necessidades específicas de cada investidor. Investimentos em ações representam riscos elevados e sua rentabilidade passada não assegura rentabilidade futura. Informações sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros objeto desta análise podem ser obtidas mediante solicitações. A informação contida neste documento está sujeita a alterações sem aviso prévio, não havendo nenhuma garantia quanto à exatidão de tal informação. A Guide Investimentos S.A. Corretora de Valores ou seus analistas não aceitam qualquer responsabilidade por qualquer perda decorrente do uso deste documento ou de seu conteúdo. Ao aceitar este documento, concorda-se com as presentes limitações.