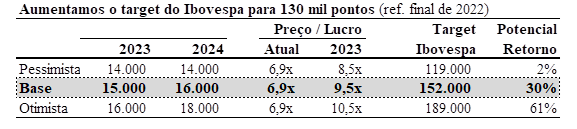

Acreditamos que o Ibovespa deve manter a tendencia de alta dos últimos meses em função do fim do ciclo de aumento de juros (e início de um ciclo de redução de juros em 2023) e em função do crescimento do lucro das empresas.

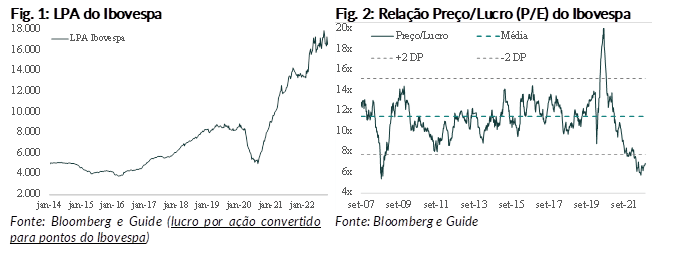

Acreditamos que o lucro por ação (LPA) do Ibovespa deve apresentar leve crescimento nos próximos dois anos em função principalmente do crescimento do lucro das empresas com foco no mercado doméstico (Ibovespa Ex-Commodities). Historicamente, o lucro por ação deste grupo cresceu ao redor de 10% ano e acreditamos que esta tendencia será mantida nos próximos anos (na verdade, há risco dos números serem melhores que a média histórica). Por outro lado, as empresas produtoras de commodities como Vale e Petrobras, devem apresentar uma leve contração nos lucros em função da queda no preço das commodities, particularmente petróleo e minério de ferro (as mais relevantes para as empresas listadas na bolsa).

Como já destacamos anteriormente, o “valuation” do Ibovespa está bastante descontado. Isto tanto no grupo de produtores de commodities como no grupo de empresas voltadas para o mercado doméstico. Uma das razões para isto é o juro alto atualmente no Brasil. A queda dos juros em 2023 deve fazer com que o valuation aumente dos atuais 6,9x para 9,5x em nossos cálculos (ainda abaixo da média histórica). Estes dois fatores juntos, aumento no lucro por ação (LPA) do Ibovespa mais aumento na relação preço/lucro (P/E) explicam nosso target de 150 mil pontos para o Ibovespa ao final de 2023.

O maior risco para este cenário positivo segue sendo os riscos de recessão nos EUA e Europa. O aumento da inflação e, consequentemente, dos juros nos EUA vão continuar pressionando os mercados por algum tempo. Contudo, acreditamos que boa parte das perdas já estão incorporadas aos preços e uma crise de grandes proporções é improvável neste momento. Historicamente, crises graves como em 2008 e 2002 estiveram associadas há algum tipo de excesso (ou bolha) na economia, o que não ocorre atualmente.

Assaí (ASAI3): lucro dentro do esperado e guidance de expansão intensifica

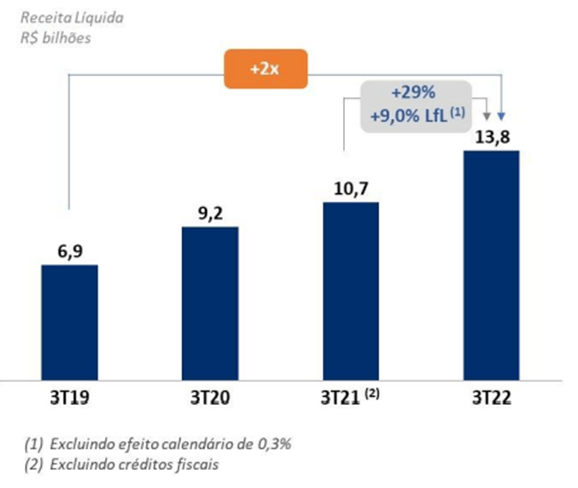

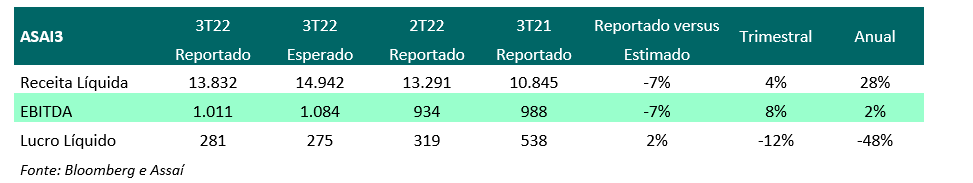

O Assaí divulgou os seus números referentes ao terceiro trimestre de 2022, reportando métricas bastante saudáveis, com lucro líquido em linha com o consenso do mercado.

As receitas do grupo de atacarejo anotaram avanço de quase 30% na base anual, sendo grande parte endereçado pelas 44 lojas abertas ao longo dos últimos 12 meses. O crescimento “mesmas lojas” foi de aproximadamente 9%.

O lucro bruto da companhia teve um recuo de aproximadamente 1,5 p.p. no A/A, vindo para 16,3%, refletindo uma estratégia comercial de maiores descontos neste ano em virtude de campanhas de aniversário da marca.

As despesas em % da receita líquida tiveram um incremento de 0,2 p.p. no trimestre (indo para 9,2%), mas refletindo um efeito de maiores despesas pré-operacionais, ou seja, efeitos contratados para lojas que ainda não abriram, mas que já transitaram no demonstrativo. Sem esse efeito, a companhia teria reportado despesas mais diluídas no trimestre, ficando em 8,8% da receita líquida. A margem EBITDA ficou em 7,3%, recuo de 1,7 p.p. no A/A.

As despesas financeiras da companhia saltaram para R$ 440 milhões no trimestre, o que por sua vez levou a um lucro líquido de R$ 281 milhões, marginalmente acima do consenso do mercado. Na comparação anual, o recuo beira os 48%, mas é de suma importância ressaltar que os resultados do ano passado estavam sob a influência de créditos fiscais de PIS/COFINS, o que distorce essa comparação.

A relação dívida líquida/EBITDA segue em patamares próximos a 2,7x.

A empresa comunicou também uma mudança em seu guidance de conversão de lojas, informando que agora espera converter 45 lojas no ano (antes eram 40). Até aqui, a companhia informa que a maturação dessas unidades convertidas tem saído como o esperado, o que deve levar à convergência de uma margem EBITDA 150 bps superior ao das lojas “normais” do Assaí quando atingirem a plena capacidade operacional.

Impacto: positivo. O trimestre mostrou que a companhia tem conseguido executar sua agressiva expansão sem trazer grandes perdas para o resultado. Com a revisão do guidance de conversões sendo acelerado, entendemos que o management está no caminho certo para atingir o faturamento alvo de R$ 100 bilhões em 2024. Manteremos a alavancagem da companhia sob observação.

RENDA VARIÁVEL

[email protected]

“Este relatório foi elaborado pela Guide Investimentos S.A. Corretora de Valores, para uso exclusivo e intransferível de seu destinatário. Este relatório não pode ser reproduzido ou distribuído a qualquer pessoa sem a expressa autorização da Guide Investimentos S.A. Corretora de Valores. Este relatório é baseado em informações disponíveis ao público. As informações aqui contidas não representam garantia de veracidade das informações prestadas ou julgamento sobre a qualidade das mesmas e não devem ser consideradas como tal. Este relatório não representa uma oferta de compra ou venda ou solicitação de compra ou venda de qualquer ativo. Investir em ações envolve riscos. Este relatório não contêm todas as informações relevantes sobre a Companhias citadas. Sendo assim, o relatório não consiste e não deve ser visto como, uma representação ou garantia quanto à integridade, precisão e credibilidade da informação nele contida. Os destinatários devem, portanto, desenvolver suas próprias análises e estratégias de investimentos. Os investimentos em ações ou em estratégias de derivativos de ações guardam volatilidade intrinsecamente alta, podendo acarretar fortes prejuízos e devem ser utilizados apenas por investidores experientes e cientes de seus riscos. Os ativos e instrumentos financeiros referidos neste relatório podem não ser adequados a todos os investidores. Este relatório não leva em consideração os objetivos de investimento, a situação financeira ou as necessidades específicas de cada investidor. Investimentos em ações representam riscos elevados e sua rentabilidade passada não assegura rentabilidade futura. Informações sobre quaisquer sociedades, valores mobiliários ou outros instrumentos financeiros objeto desta análise podem ser obtidas mediante solicitações. A informação contida neste documento está sujeita a alterações sem aviso prévio, não havendo nenhuma garantia quanto à exatidão de tal informação. A Guide Investimentos S.A. Corretora de Valores ou seus analistas não aceitam qualquer responsabilidade por qualquer perda decorrente do uso deste documento ou de seu conteúdo. Ao aceitar este documento, concorda-se com as presentes limitações. Os analistas responsáveis pela elaboração deste relatório declaram, nos termos do artigo 21 da Resolução CVM nº 20, que: (I) Quaisquer recomendações contidas neste relatório refletem única e exclusivamente as suas opiniões pessoais e foram elaboradas de forma independente, inclusive em relação à Guide Investimentos S.A. Corretora de Valores.”

Guide Investimentos