Os Fundos de Investimento Imobiliário (FIIs) tornaram-se uma opção cada vez mais atraente para os investidores brasileiros, sobretudo pela possibilidade de diversificação do portfólio e pela redução da volatilidade, comparativamente a outros investimentos como as ações. A Economatica compilou as informações mais relevantes acerca desse setor para oferecer um panorama histórico detalhado, apresentando os principais indicadores de avaliação dessa classe de ativos e as mudanças estruturais nesse mercado, que ano após ano vêm ganhando espaço no nosso mercado financeiro doméstico.

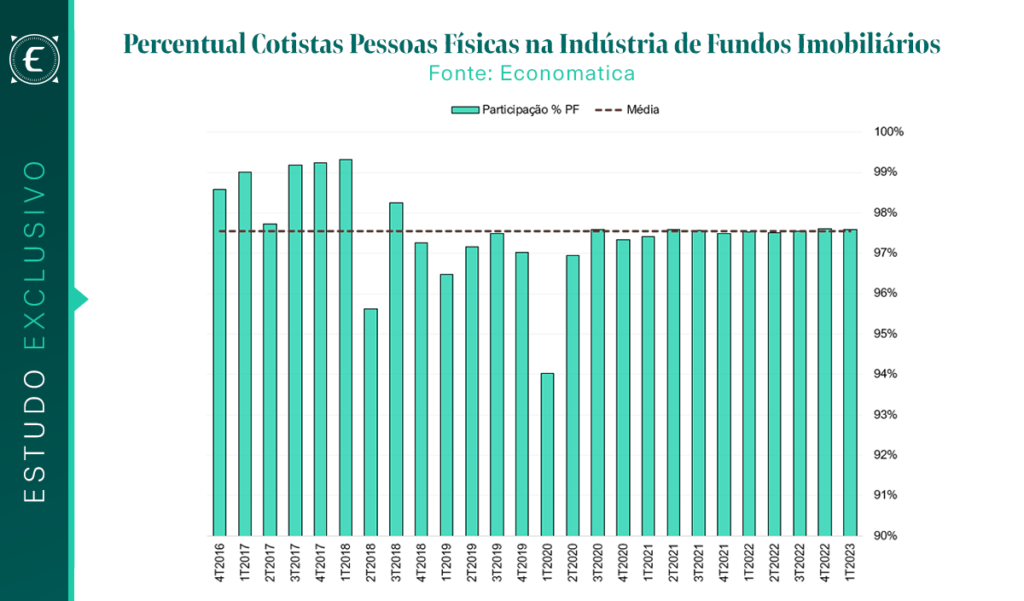

Quando analisamos o perfil dos investidores em FIIs desde 2016 até os dados mais recentes, notamos que a média de participação de pessoas físicas como investidores desses fundos é de 97,5%. É notável que esse percentual se mantém estável ao longo do tempo. Há decréscimos pontuais na participação de pessoas físicas no total de cotistas dos fundos nos dois primeiros trimestres de 2018 e no primeiro trimestre de 2020.

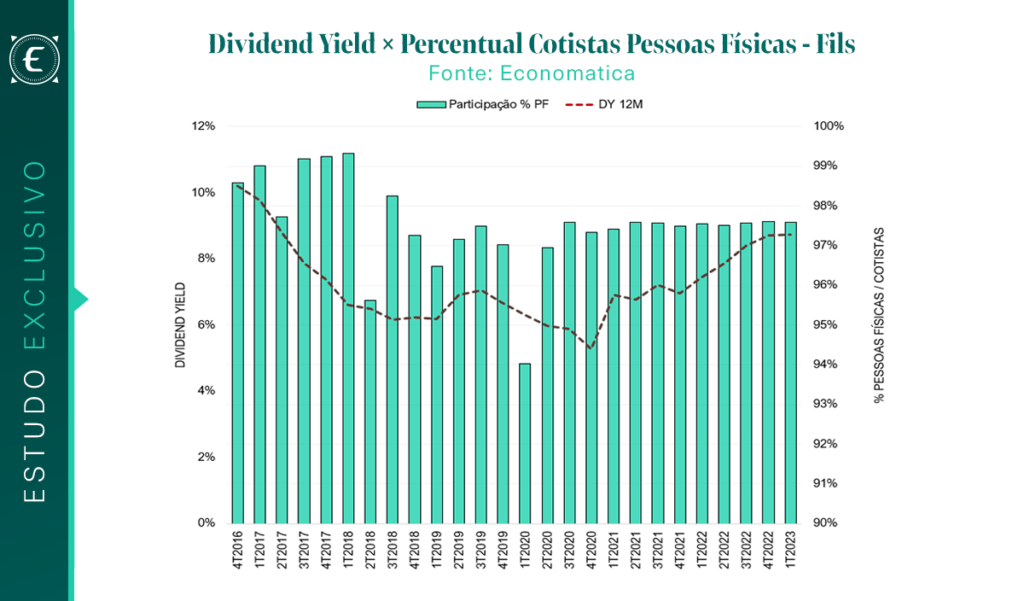

Um dos indicadores mais populares e atraentes para o investidor individual é o Dividend Yield, que representa a relação entre o rendimento do ativo e seu preço. Uma das principais razões para o interesse nesse indicador é a utilização desses ativos como um veículo para gerar renda recorrente, além das oportunidades de ganhos de capital através da valorização das cotas. Observando a participação dos cotistas pessoas físicas em mais de 360 fundos imobiliários negociados entre 2016 e 2023 e o Dividend Yield médio desses fundos nos últimos 12 meses, é possível perceber uma variação significativa dos cotistas quando os rendimentos pagos pelos fundos diminuem.

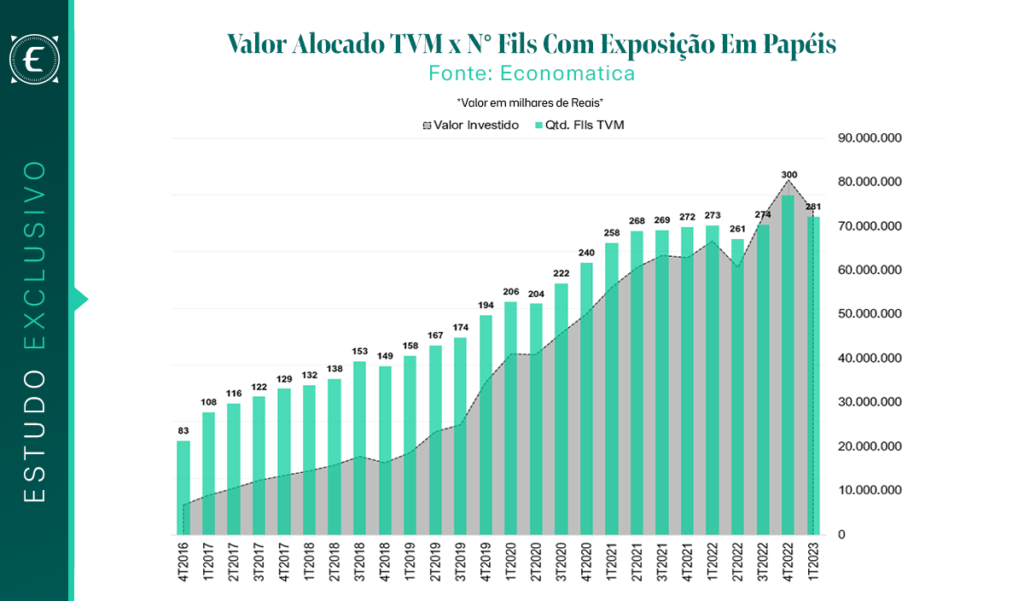

Os FIIs, como qualquer outro fundo do mercado, possuem uma carteira de ativos investidos que podem ser classificados como Valores Mobiliários. Entre estes, estão cotas de outros FIIs e Certificados de Recebíveis Imobiliários (CRIs), além de imóveis para locação, imóveis para venda e terrenos. A Economatica possui o histórico da composição da carteira dos FIIs, permitindo uma análise detalhada dos movimentos do setor. O valor total consolidado investido em títulos mobiliários vem crescendo constantemente, assim como o número de fundos que investem nessa classe de ativos.

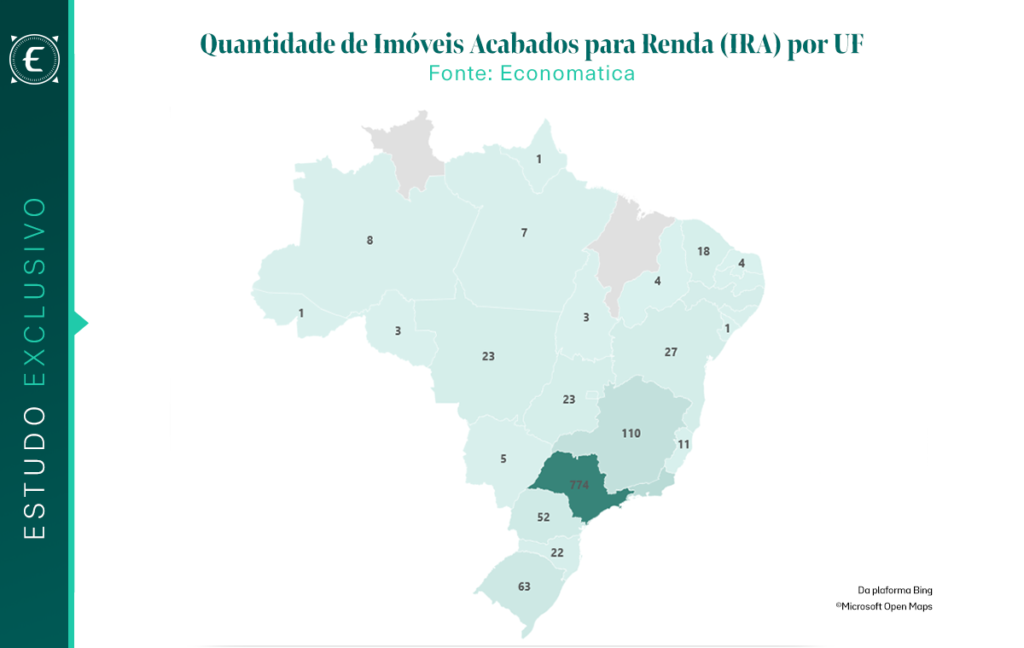

Além dos títulos mobiliários, os FIIs investem substancialmente em imóveis de vários segmentos e para diversas finalidades, tais como obtenção de renda através do aluguel, venda dos ativos, desenvolvimento de áreas para futura renda, entre outros. Por exemplo, no mapa a seguir, é considerada a quantidade de imóveis destinados à geração de renda, ou seja, aluguéis, por unidade federativa.

Com base na última carteira disponibilizada, é possível destacar uma grande concentração de imóveis no centro-sul do país, com um foco maior no estado de São Paulo. Há um destaque para imóveis destinados a escritórios, shoppings e logística, localizados em polos de distribuição. Uma situação bastante semelhante é observada no estado do Rio de Janeiro, que, embora em uma escala menor, apresenta o mesmo perfil de imóveis em que os FIIs investem. Entretanto, mesmo com a concentração nos grandes centros urbanos, estados como Goiás, Mato Grosso e Minas Gerais também possuem uma participação significativa em imóveis voltados para o setor agroindustrial, como fazendas e centros logísticos.

Após um panorama geral dos FIIs, podemos investigar os fundos que se destacaram nos critérios de quantidade de cotistas, melhor performance em 2023 até o momento, maiores Dividend Yields e fundos com os maiores ágios em relação ao Preço/Valor Patrimonial.

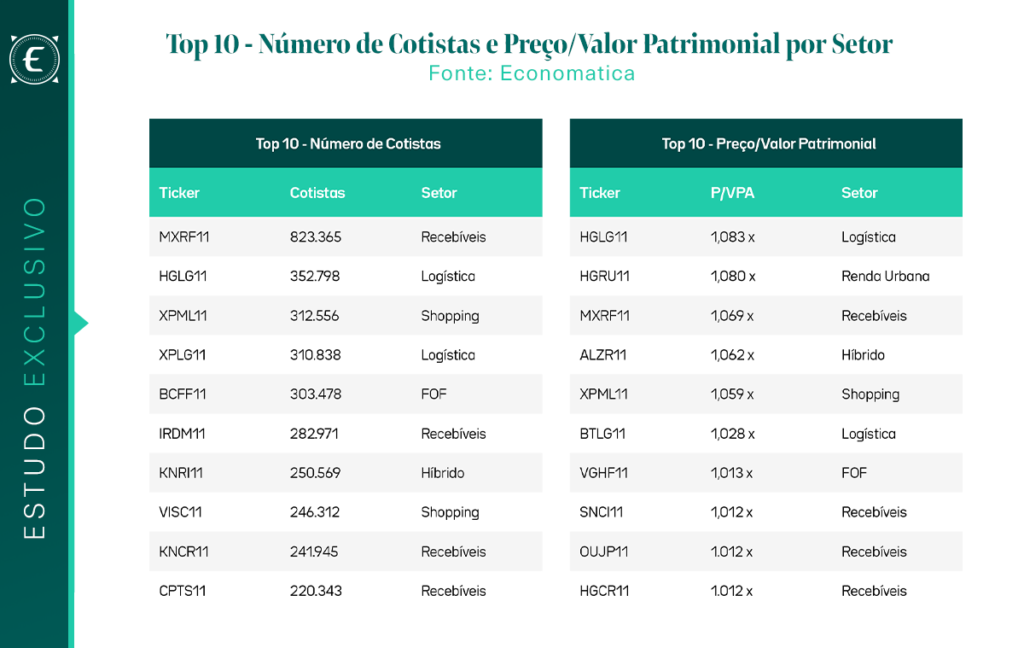

Em relação aos cotistas, o fundo preferido dos investidores é o MXRF11, com 823 mil cotistas, sendo 99,9% investidores pessoas físicas, seguido pelo HGLG11 com 352 mil cotistas e XPML11 com 312 mil cotistas. Os fundos com maior número de cotistas também apresentam maiores ágios na relação Preço/Valor Patrimonial. Os maiores

ágios são para o HGLG11 e HGRU11, ambos com 1,08x P/VPA e MXRF11, o preferido dos cotistas, com 1,07x.

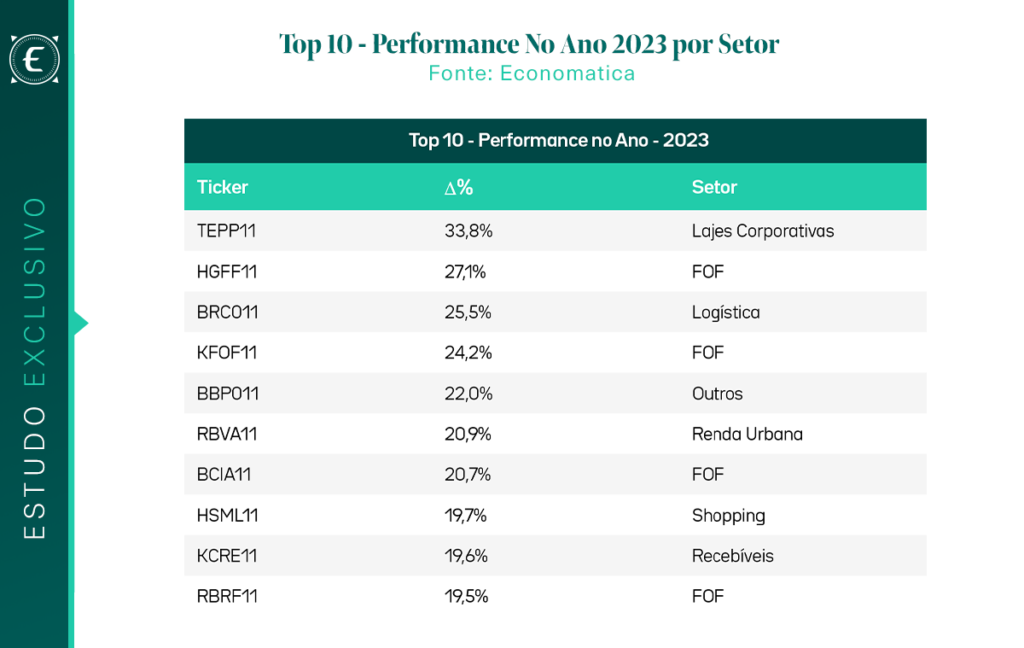

Os fundos que melhor performaram em 2023 apresentam uma diversidade no setor de atuação, sugerindo que o bom momento para os FIIs não favorece uma única estratégia. Destaque para o TEPP11 de lajes corporativas, com +33% no ano; HGFF11, que é um fundo de fundos (FoF), com +27%; e BRCO11 de logística, com +25%.

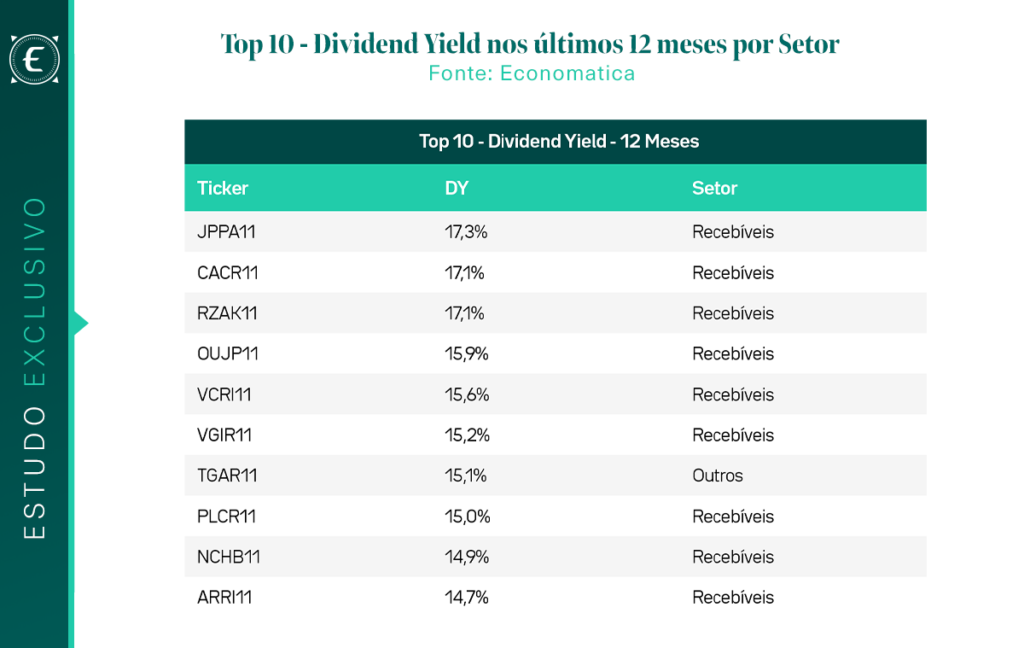

Por fim, quais fundos tiveram maior Dividend Yield, um dos indicadores preferidos dos cotistas? Nesse critério, os fundos atuantes no setor de recebíveis se destacam. Dos dez primeiros colocados, nove são desse setor e todos pagaram rendimentos superiores a 14,65% nos últimos doze meses, um rendimento superior à taxa básica de juros, sem contar ainda possíveis ganhos de capital através da valorização das cotas.

A Economatica tem incorporado à sua base de dados massiva as informações mais relevantes do universo de FIIs. Essas informações incluem a composição das carteiras, informações sobre vacância e inadimplência, indicadores de alavancagem, rentabilidade efetiva, informes mensais e trimestrais, entre outras. Essas informações, quando combinadas com todo o ferramental da plataforma e manipulação via add-in para Excel, abrem um universo sem precedentes para a análise dessa classe de ativos que vem crescendo dia após dia no nosso mercado de capitais.

Para mais informações, contate nosso suporte pelo telefone (11) 4081-3800 ou via e-mail: [email protected]. Se você já é usuário de nossa plataforma, estamos à disposição para personalizar um estudo para suas necessidades. Se ainda não é usuário, solicite um período de teste para experimentar nossas soluções.