O mercado financeiro é constantemente influenciado por uma série de fatores macroeconômicos, sendo um dos mais significativos a trajetória das taxas de juros. As mudanças nessas taxas têm o poder de impactar os diversos segmentos do mercado, incluindo os fundos multimercados, que são conhecidos por sua flexibilidade na alocação de ativos.

Neste estudo, iremos analisar a evolução da alocação da carteira de fundos multimercados em ações desde o início de 2020, a fim de acompanhar a evolução da alocação dos fundos levando em consideração a mudança na trajetória dos juros da economia. Sabe-se que os movimentos nas taxas de juros têm impacto direto no comportamento dos investidores e nas estratégias adotadas pelos gestores de fundos.

Quando as taxas de juros estão em queda, é comum observar um aumento na demanda por ativos de maior risco. O mercado tem por característica antecipar os movimentos macroeconômicos da economia, e, com esse estudo, pretendemos verificar se já é possível observar uma inflexão na alocação da carteira dos fundos multimercados em tais ativos, especificamente nas ações.

Metodologia: no levantamento, foram considerados fundos multimercados ativos desde o início de 2020 que ainda seguem ativos para obtermos uma base equivalente de comparação. O volume financeiro de todos os fundos na alocação consolidada em ações é um dado disponível até o último mês de divulgação das carteiras (junho/2023).

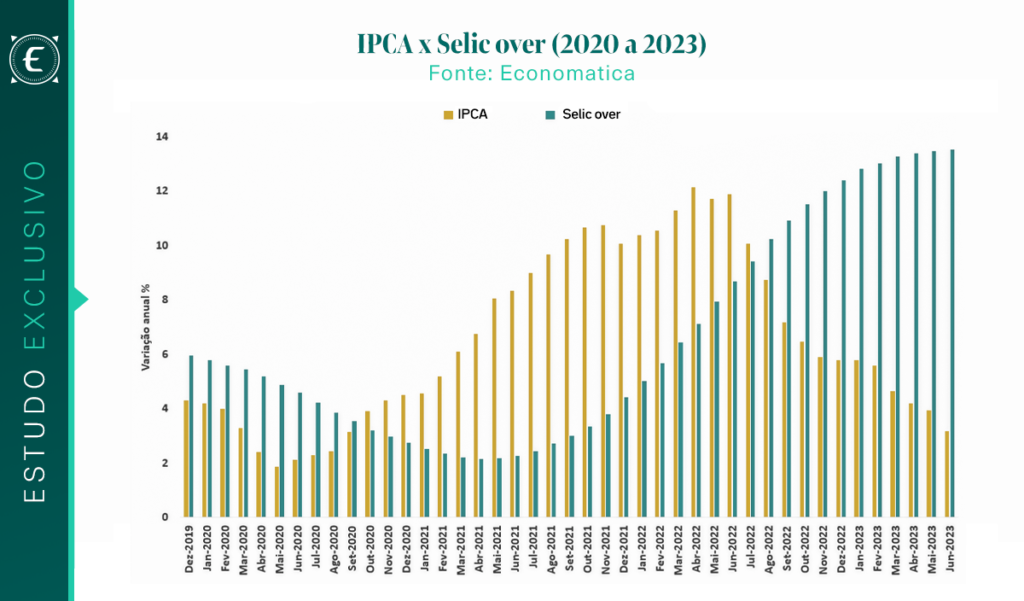

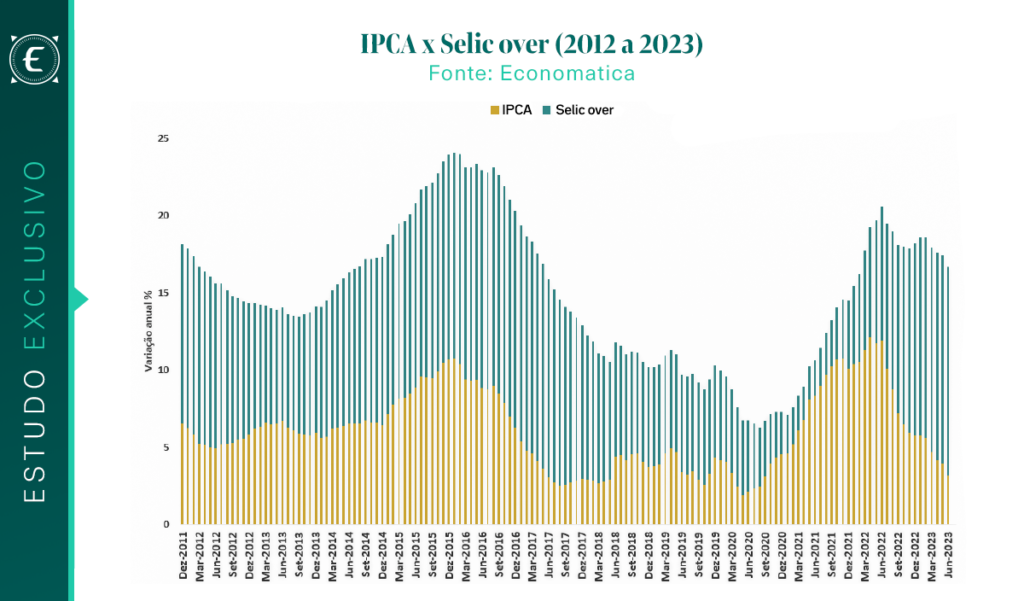

A relação entre o IPCA e a Selic é estreita porque a taxa básica de juros influencia diretamente o comportamento da inflação. A SELIC tende a ser elevada em períodos de alta inflação e reduzida quando a inflação está controlada. No entanto, é importante considerar outros fatores que também podem influenciar essa relação, especialmente em momentos de volatilidade econômica.

É importante ressaltar que a relação entre a Selic e o IPCA não é linear nem imediata. Existem defasagens temporais entre as mudanças na taxa de juros e seus efeitos sobre a inflação. Outros fatores econômicos e externos também influenciam a dinâmica da inflação, como a taxa de câmbio, a política fiscal, choques externos, entre outros.

Atualmente, é possível observar que a variação anual do IPCA está em um dos menores patamares desde 2011. Além disso, a taxa de juros real está em torno de 14% ao ano, indicando espaço para uma possível redução nas taxas de juros. Essa possibilidade pode ser evidenciada ao analisarmos o histórico do comportamento dessa taxa ao longo do tempo.

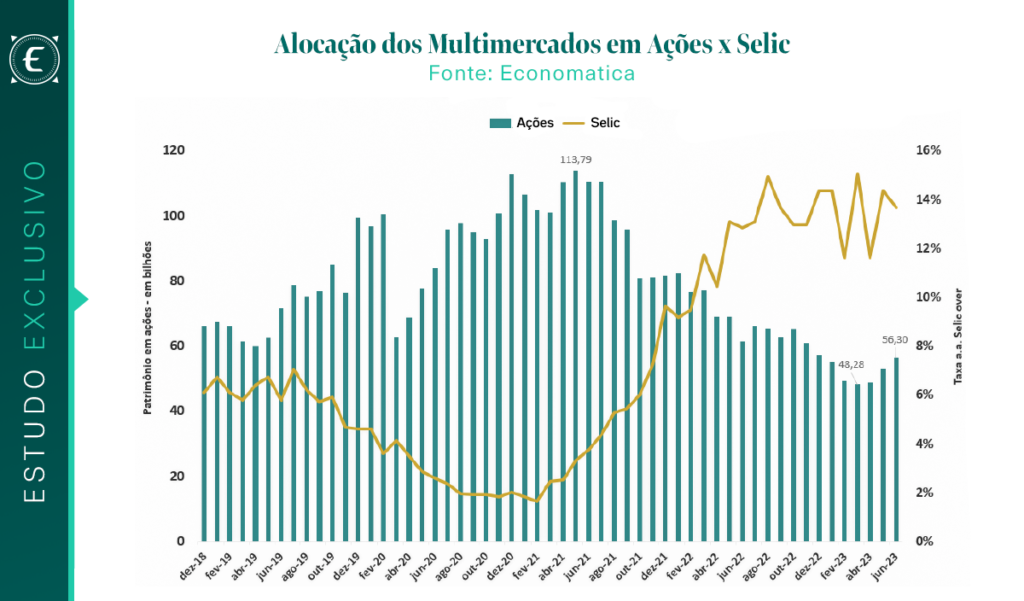

Alocação dos multimercados em Ações x Selic

Com base no histórico do patrimônio consolidado dos fundos multimercados, obtido por meio da plataforma Economatica, é possível observar uma relação predominantemente inversa entre o volume da alocação da indústria em ações e a taxa Selic no período analisado.

Em maio/2021, quando a taxa Selic over apresentava 3,29% a.a., o patrimônio em ações totalizava 113,79 bilhões de reais. No entanto, atualmente, o patrimônio dos multimercados nesse tipo de ativo encontra-se em torno de 56,3 bilhões de reais, representando um aumento positivo de 16,6% de março/2023 a junho/2023 no patrimônio consolidado em ações.

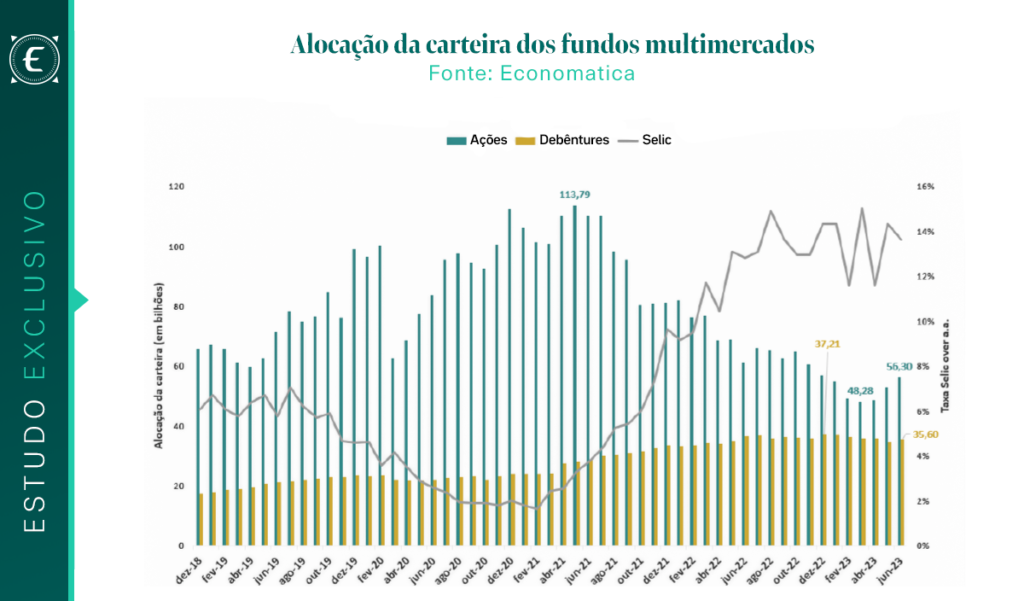

Debêntures x Ações

Em cenários de altos juros, as debêntures geralmente se tornam mais atrativas para os investidores. Isso ocorre porque as debêntures são títulos de renda fixa emitidos por empresas e oferecem uma remuneração pré-determinada, muitas vezes superior à taxa de juros de referência da economia, como a Selic.

Por outro lado, em cenários de queda nos juros, as ações costumam ganhar atratividade para os investidores. Isso acontece porque, com a redução das taxas de juros, os investimentos em renda fixa, como debêntures, tendem a oferecer retornos relativamente menores. Nesse contexto, os investidores podem direcionar uma parcela maior de seus recursos para o mercado de ações, buscando aproveitar as possibilidades de valorização dos ativos e a potencial geração de retornos mais expressivos.

De acordo com os dados obtidos na plataforma, é possível verificar que o volume de debêntures na carteira dos fundos seguiu uma trajetória de crescimento praticamente constante ao longo do período analisado, saindo de 27,4 bilhões, em abril/21, até atingir o pico, em janeiro/23, com 37,1 bilhões, um crescimento de 35,4%. Apresenta atualmente uma possível estabilização ou início de queda no patrimônio desses ativos, e é possível desprender do gráfico que o volume foi de 37,2 bilhões, em janeiro/23, para 35,6 bilhões, em junho/23, representando um decréscimo de -4,3%.

Conclusões

De acordo com os dados observados no levantamento, podemos auferir que o mercado de fundos multimercados ensaia uma possível inflexão na alocação de ativos de renda variável e fixa como as ações e debêntures, mas não é possível afirmar com certeza o movimento do mercado. O comportamento do mercado de ações é influenciado por uma ampla variedade de fatores, incluindo as condições econômicas gerais, as perspectivas das empresas, o sentimento dos investidores, eventos políticos e econômicos, entre outros.

Ao obtermos acesso aos dados da relação entre a trajetória dos juros e a alocação em ações nos fundos multimercados, poderemos obter insights valiosos sobre as estratégias adotadas pelos gestores em diferentes cenários econômicos. Essas informações são encontradas na plataforma da Economatica e podem ser úteis para investidores, gestores de fundos e demais agentes do mercado financeiro na tomada de decisões mais informadas e embasadas.

Para obter mais informações, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso já seja usuário de nossa plataforma, teremos prazer em personalizar um estudo para você. Se ainda não for usuário, solicite um trial para testar nossas soluções.