A empresa divulgou na noite de ontem seus resultados do 3T20, que mostraram crescimento da frota e do número de diárias, mas queda nas margens da operação. O aumento do lucro líquido foi impulsionado pelo aumento menos acelerado das despesas operacionais e a expressiva queda no custo financeiro.

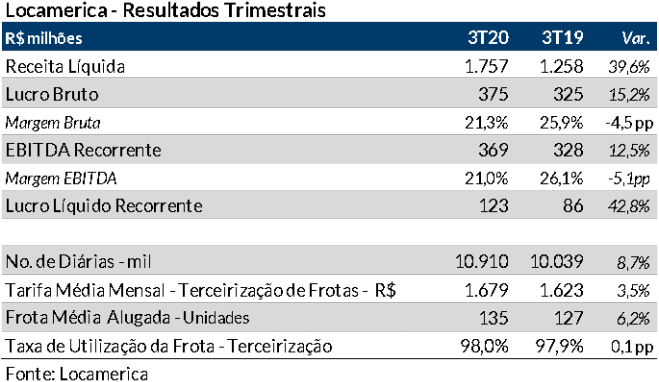

A Locamerica (Unidas) lucrou R$ 123 milhões (R$ 0,16 por ação) no 3T20, valor 42,8% maior que no 3T20 e 54,7% acima do trimestre anterior.

Os resultados da Locamerica (Unidas) no 3T20 mostraram números operacionais positivos em todos os segmentos de atuação da empresa, com forte recuperação no Aluguel de Veículos (RAC), crescimento acelerado na Gestão de Frotas (GTF) e boas perspectivas também para o 4T20, além de um bom volume de Seminovos vendidos.

No 3T20, a Locamerica teve aumento no número de diárias totais de 8,7%, sempre comparando ao 3T19, puxado pelo crescimento de 14,3% em RAC, mas também com bom desempenho do GTF (+5,6%).

O valor médio das diárias no 3T20 teve uma contração de 10,6% no RAC, seguramente dado pelo momento ainda difícil no mercado. Por outro lado, no GTF, negócio mais importante da empresa, houve um crescimento de 3,5%.

Esta melhoria na operação levou a um incremento de 39,6% na receita líquida, com crescimento nos faturamentos dos segmentos de 5,7% na locação de veículos e 65,4% nas vendas de seminovos.

A queda de 4,5 pontos percentuais na margem bruta ocorreu pelos fortes aumentos (64,3%) no custo dos veículos vendidos e em manutenção (12,3%).

A redução dos custos financeiros foi fundamental para o lucro do 3T20. No trimestre, as despesas financeiras líquidas somaram R$ 69,9 milhões, valor 23,7% menor que no 3T19 (redução de R$ 21,6 milhões).

A dívida líquida da Locamerica no final do 3T20 era de R$ 2,7 bilhões, que caiu 19,6% no trimestre e 24,2% nos últimos doze meses. A dívida de curto prazo representava 12,1% do endividamento total em setembro/20, contra 31,1% no mesmo período do ano anterior. A relação dívida líquida/EBITDA no 3T20 era de 2,7x, vindo de 3,3x no 2T20 e 3,5x ao final do 3T19. A diferença entre a rentabilidade operacional e o custo da dívida no 3T20 foi de 7,3 pontos percentuais, melhor que os 6,3 pp no 3T19.

Em 2020, LCAM3 subiu 16,6%, melhor que o Ibovespa, cuja desvalorização no período foi de 12,6%. A cotação de LCAM3 no último pregão (R$ 25,89) estava 3,9% abaixo da máxima alcançada no ano e 277,1% acima da mínima.