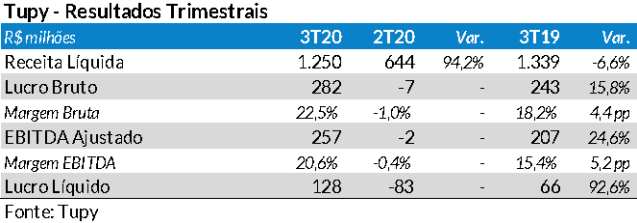

Após o pregão de ontem, a empresa divulgou seus números do 3T20, que mostraram uma forte recuperação ante aos prejuízos do trimestre anterior, mas também uma considerável melhoria nas margens e no lucro na comparação com o 3T19, apesar da forte redução nos volumes vendidos.

No 3T20, a Tupy lucrou R$ 128 milhões (R$ 0,89 por ação), 92,6% maior que no 3T19 e revertendo o prejuízo de R$ 83 milhões do trimestre anterior.

No 3T20, as vendas em toneladas da Tupy, sempre comparando ao 3T19, caíram 25,9% com quedas acentuadas em todas as linhas de produtos e mercados. No segmento de Transporte, Infraestrutura e Agricultura, os volumes vendidos tiveram retração de 33,6% no mercado interno e 23,6% no externo. Estas quedas ocorreram devido aos efeitos da pandemia na indústria automobilística e a retirada de linha de alguns produtos. Em hidráulica, as vendas caíram 19,3% no Brasil e 47,5% nas exportações. Esta forte redução ocorreu, principalmente, pela recuperação mais lenta da economia europeia.

Apesar da forte contração dos volumes vendidos, a receita caiu apenas 6,6%, beneficiada pela desvalorização do real e um melhor mix de vendas.

Apesar da queda das vendas e da receita, a margem bruta no 3T20 ficou 4,4 pontos percentuais acima do mesmo trimestre de 2019. Isso ocorreu pela queda nos custos, derivada da melhor gestão da produção, redução das perdas e o desligamento de equipamentos menos eficientes.

As menores despesas operacionais no 3T20, somadas ao ganho não recorrente de R$ 9,9 milhões (venda de um terreno) ajudaram a rentabilidade do trimestre. Com isso, o EBITDA no 3T20 somou R$ 257 milhões, valor 24,6% acima do 3T19.

O resultado financeiro foi negativo em R$ 2,8 milhões, contra um número positivo de R$ 8,0 milhões no 3T19. Isso ocorreu devido aos maiores valores de variações monetárias e cambiais.

A dívida líquida da Tupy em setembro/2020 era de R$ 1.170 milhões, 30,2% acima do 3T19, mas 15,4% menor que no trimestre anterior. A relação dívida líquida/EBITDA no 3T20 era de 2,0x, vindo de 2,6% no 2T20 e 1,3x no 3T19. A diminuição da dívida no trimestre ocorreu pela melhor geração de recursos, que permitiu um aumento de 11,8% (R$ 152 milhões) no caixa durante o trimestre.

Nossa recomendação para TUPY3 é de Compra com Preço Justo de R$ 25,00 por ação, indicando um potencial de alta em 45%. Neste ano, esta ação caiu 31,6% e o Ibovespa teve uma desvalorização de 17,5%. A cotação de TUPY3 no último pregão (R$ 17,30) estava 36,7% abaixo da máxima alcançada em 2020 e 69,1% acima da mínima.