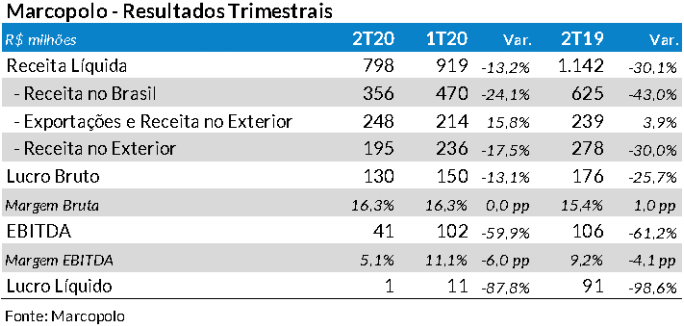

A empresa divulgou seus números do 2T20 após o pregão de ontem, mostrando quedas nas vendas, receita, margens e resultado. Vale destacar que o resultado no trimestre foi beneficiado por ganhos não recorrentes no valor total de R$ 57 milhões.

O lucro líquido da Marcopolo no 2T20 foi de apenas R$ 1 milhão (R$ 0,001por ação); 87,8% menor que no trimestre anterior e 98,6% abaixo daquele verificado no 2T19.

Sempre comparando ao mesmo trimestre de 2019, as vendas totais da Marcopolo (Unidades Registradas na Receita) no 2T20 somaram 2.591 unidades, com queda de 36,0%. As vendas a partir do Brasil caíram 33,2%, com reduções de 36,6% nas unidades entregues para o mercado interno e de 18,2% nas exportações. No exterior, houve diminuição de 49,1% no total (304 unidades entregues). Os piores desempenhos no exterior foram da China (-69,0% nas entregas) e do México (-59,2%).

No 2T20, a participação da Marcopolo na produção brasileira de ônibus atingiu um total de 49,2%, com queda de 7,8 pontos percentuais em relação ao trimestre anterior. Isso ocorreu pelas diminuições de 25,5 pp em Rodoviários e 4,8 pp em Urbanos, não compensados pelo aumento de 12,2 pp nos Micros. A queda na participação nos dois primeiros segmentos ocorreu devido à paralisação das atividades em parte do 2T20. O ganho em Micros foi consequência das melhores vendas para o Programa Caminho da Escola.

Apesar da forte contração da receita, a Marcopolo conseguiu manter sua margem bruta. Isso ocorreu pelo benefício dado pelas maiores exportações de ônibus urbanos no 2T20, com preços elevados pela desvalorização do real. Porém, a margem EBITDA caiu 4,1 pp em relação ao ano passado, por conta da dificuldade em reduzir as despesas operacionais no contexto de queda do faturamento. A contração do EBITDA ocorreu mesmo com os ganhos não recorrentes dados pela contabilização dos créditos fiscais; decorrentes da ação judicial que pleiteava a exclusão do ICMS da base de cálculo do PIS/COFINS na controlada San Marino Ônibus Ltda, no valor de R$ 34 milhões.

O resultado financeiro do 2T20, que foi negativo em R$ 16,9 milhões, contra um número positivo de R$ 8,9 milhões no 2T19, foi beneficiado com o ganho de R$ 23 milhões com o crédito fiscal já comentado. No trimestre, houve um forte impacto negativo da desvalorização do real sobre os instrumentos de hedge usados para proteção da carteira de pedidos em dólares, cuja contrapartida ocorre no faturamento das vendas.

A dívida líquida da Marcopolo no segmento industrial, ao final do 2T20, era de R$ 513 milhões, valor 3,8% menor que no trimestre anterior, mas 26,0% acima do 2T19. A relação Dívida Líquida/EBITDA do segmento industrial no 2T20 era de 2,2x, vindo de 1,3x no 1T20 e 1,0x no 2T19.

Nossa recomendação para as ações preferenciais da Marcopolo é de Compra com Preço Justo de R$ 3,50 (potencial de alta em 24,00). Em 2020, POMO4 caiu 35,8% e o Ibovespa teve uma desvalorização no período de 11,1%. A cotação desta ação no último pregão (R$ 2,83) estava 49,2% abaixo da máxima alcançada neste ano e 49,1% acima da mínima.