A Embraer divulgou nessa manhã seus resultados do 1T20. Na comparação entre o 1T20 e o 1T19; o Dólar norte americano médio teve uma apreciação de 19% em relação ao Real brasileiro, impactando os resultados e despesas apresentados.

Os resultados do 1T20 incluem itens especiais devido aos impactos da COVID-19: 1) R$ 108,6 milhões em variações negativas no valor da participação da Embraer na Republic Airways Holdings e; 2) R$ 163,1 milhões em provisão para devedores duvidosos nas contas a receber; uma vez que a Empresa adotou uma abordagem mais conservadora no contexto da pandemia da COVID-19.

Entre outros destaques:

• Ela entregou cinco aeronaves comerciais e nove executivas (cinco jatos leves e quatro grandes) e sua carteira de pedidos firmes (backlog) alcançou US$ 15,9 bilhões. Historicamente, a Embraer tem menos entregas no primeiro trimestre de cada ano e, no 1T20, em particular, as entregas de aeronaves comerciais também foram negativamente impactadas pelas medidas tomadas em janeiro, mês em que não houve entregas, para efetuar a separação da divisão de Aviação Comercial da Embraer em relação à parceria estratégica, agora encerrada, com a The Boeing Company;

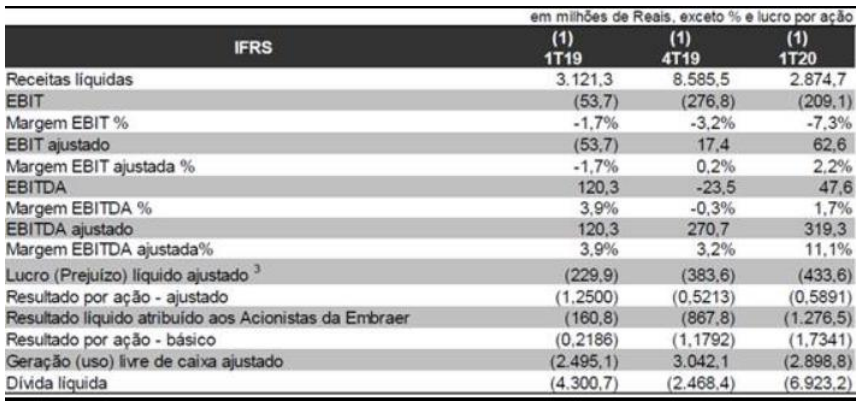

• A Receita líquida teve queda de 8% em relação ao 1T19 e ficou em R$ 2.874,7 milhões; com queda em praticamente todos os negócios da Companhia, à exceção da Aviação Executiva. As entregas foram um pouco

menores no trimestre, mas comparado ao 1T19, o mix de entregas foi mais favorável;

• Seu Ebitda foi de R$ 319,3 milhões vs. R$ 120,3 milhões no 1T19. A margem ebitda ficou em 11,1% vs. 3,9% alcançado no 1T19;

• As despesas administrativas totalizaram R$ 144,4 milhões no 1T20, uma queda em relação aos R$ 173,9 milhões reportados no 1T19, devido principalmente à concessão em janeiro de licença remunerada para a maioria dos funcionários baseados no Brasil, a fim de implementar a divisão interna do negócio de Aviação Comercial da Embraer, relacionada com a parceria estratégica, agora encerrada, com a The Boeing Company e em março uma vez que as operações foram temporariamente fechadas devido aos impactos da COVID-19;

• As Despesas comerciais aumentaram de R$ 265,0 milhões no 1T19 para R$ 373,5 milhões no 1T20, devido a provisão de R$ 163,1 milhões para devedores duvidosos reconhecidos no trimestre, o que reflete uma abordagem mais conservadora, dadas as incertezas no contexto da pandemia da COVID-19 e seus impactos em grande parte de nossos clientes da aviação comercial. As despesas com Pesquisa caíram de R$ 35,3 milhões no 1T19 para R$ 26,4 milhões no 1T20; devido principalmente a diminuição das horas de engenharia, dadas as atividades de separação ocorridas em janeiro e a licença remunerada mencionada anteriormente;

• A cia encerrou o trimestre com prejuízo líquido de R$ 433,6 milhões vs. de R$ 229,9 no 1T19; devido ao declínio na receita operacional aliado ao crescimento das perdas cambiais; dada a apreciação substancial do dólar norte americano versus o real de 29%, entre o final de 2019 e o final do 1T20;

• A cia encerrou o 1T20 com uma posição de Dívida líquida de R$ 6.923,2 milhões, representando um crescimento em relação à Dívida líquida de R$ 4.300,7 milhões ao final do 1T19, principalmente em função do Uso livre de caixa durante o 1T20, sazonalmente fraco;

• Ao final do 1T20, a posição de liquidez da Companhia permaneceu sólida com R$ 12.999,7 milhões de Caixa total e de Investimentos financeiros. No final do trimestre, a Companhia possuía um Total de financiamentos da ordem de R$ 19.922,9 milhões, apresentando crescimento em relação aos R$ 13.673,3 milhões do 4T19 em função da variação cambial do período, assim como pelo recebimento de US$ 600 milhões de liquidez adicional de curto prazo que foi parcialmente compensada pelo pagamento em janeiro de seus vencimentos de 2020;

• Devido à incerteza relacionada à pandemia da COVID-19, as estimativas financeiras e de entregas da Empresa para 2020 permanecem suspensas neste momento.

Impacto: Negativo. O resultado de Embraer veio abaixo da expectativa do mercado. o setor de aéreas foi um dos grandes impactados com a pandemia, tendo suas ofertas reduzidas de maneira drástica, e com isso, a Embraer é diretamente impactada. O resultado trouxe poucas entregas de aeronaves, aumento da dívida líquida e carteira de pedidos (backlog) com quedas, em função dos cancelamentosde aeronave.

Mais: Em parceria com pool de bancos privados, o BNDES deve conceder à Embraer um financiamento de cerca de R$ 3,3 bilhões, ou US$ 600 milhões, segundo fonte próxima à negociação entre as partes. Os recursos serão destinados ao atendimento da demanda de jatos executivos e comerciais da empresa para os próximos meses. Este financiamento pode ser liberado ainda em junho.

PLANNER: EMBRAER (EMBR3) – Prejuízo líquido ajustado de R$ 434 milhões no 1T20

A Embraer registrou no 1T20 um prejuízo líquido ajustado de R$ 433,6 milhões e se compara ao prejuízo de R$ 229,9 milhões de igual trimestre de 2019. O resultado operacional medido pelo EBITDA ajustado registrou alta e terminou o trimestre em R$ 319,3 milhões e margem EBITDA de 11,1% (ante 3,9% do 1T19).

Ao preço de R$ 7,15/ação, equivalente a um valor de mercado de R$ 5,3 bilhões, a ação EMBR3 registra queda de 63,8% este ano.

Destaques

• No 1T20, a Embraer entregou cinco aeronaves comerciais e nove executivas (cinco jatos leves e quatro grandes) e sua carteira de pedidos firmes (backlog) alcançou US$ 15,9 bilhões;

• Os resultados do 1T20 incluem itens especiais devido aos impactos da Covid-19: (i) R$ 108,6 milhões em variações negativas no valor da participação da Embraer na Republic Airways Holdings e; (ii) R$ 163,1 milhões em provisão para devedores duvidosos nas contas a receber, uma vez que a empresa adotou uma abordagem mais conservadora no contexto da pandemia da Covid-19;

• O EBIT e o EBITDA ajustados foram de R$ 62,6 milhões e R$ 319,3 milhões, com margens ajustadas de 2,2% e 11,1%, respectivamente;

• No 1T20, a Embraer apresentou Prejuízo líquido de R$ 1,3 bilhão. O Prejuízo líquido ajustado (excluindo-se impostos diferidos e itens especiais) foi de R$ 433,6 milhões;

• No 1T20, a Embraer reportou um Uso livre de caixa ajustado de R$ 2,9 bilhões, em linha com o Uso livre de caixa ajustado de R$ 2,5 bilhões reportado no 1T19, que é historicamente negativo nos primeiros trimestres devido ao consumo sazonal de capital de giro;

• A liquidez da companhia permanece sólida e fechou o 1T20 com um caixa de R$ 13,0 bilhões. Sua dívida somava R$ 19,9 bilhões, grande parte com vencimento a partir de 2022; perfazendo uma dívida líquida de R$ 6,9 bilhões, ante à dívida líquida de R$ 4,3 bilhões ao final do 1T19. A Embraer continua avaliando financiamentos adicionais para melhorar ainda mais sua posição de caixa;

• Devido à incerteza relacionada à pandemia da Covic-19, as estimativas financeiras e de entregas da Empresa para 2020 permanecem suspensas neste momento.