Quando os investidores mais experientes fazem a análise uma ação, por exemplo, eles se atentam a diversos fatores para avaliar os resultados da empresa. Um deles, sem dúvidas, é o desempenho e a evolução do Ebitda naquele período.

Contudo, mesmo o Ebitda sendo um importante indicador para avaliação do desempenho das empresas, esta ferramenta ainda apresenta muitas dúvidas e incompreensões por parte dos investidores, principalmente aqueles que estão iniciando no mercado.

O que é Ebitda?

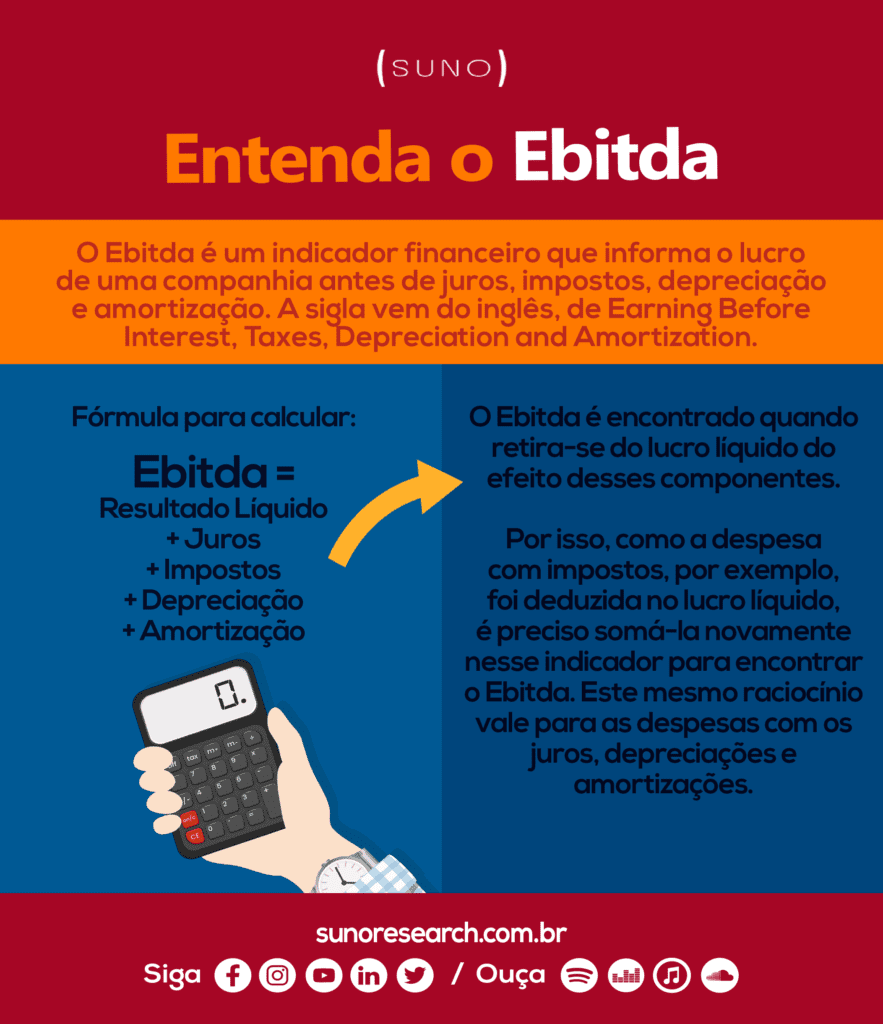

Ebitda (em inglês, Earnings Before Interest, Taxes, Depreciation and Amortization) é uma sigla que significa “Lucros antes de juros, impostos, depreciação e amortização” (também conhecida como Lajida). Trata-se de um indicador financeiro bastante utilizado para avaliar empresas listadas no mercado de bolsa de valores.

Ele informa o lucro de uma companhia antes de serem descontados o que a empresa gastou em juros e impostos, e perdeu em depreciação e amortização.

De forma resumida e simplificada, o Ebitda é um indicador que exclui custos que não estão ligados diretamente à essência do business em questão.

Dessa forma, diferente do lucro líquido, ele retratará apenas o resultado operacional da companhia acrescido da depreciação e da amortização. Em outras palavras, o LAJIDA tenta representar a geração de caixa operacional da empresa.

E assim como os outros indicadores financeiros, o Ebitda é utilizado como forma de avaliar a capacidade de geração de valor de uma companhia. Esse tipo de análise é fundamental porque mostra, por exemplo, a evolução de um resultado operacional ao longo do tempo.

Ou seja, os investidores podem utilizar desses dados para avaliar a gestão da empresa. Isto é, para analisar se companhia está conseguindo se tornar mais eficiente e lucrativa operacionalmente.

Além disso, o Lajida da também serve como um bom comparativo entre empresas do mesmo setor. Isso porque ele traduz de modo bem direto os resultados que as companhias geram em suas atividades de atuação.

Destaca-se também que este índice é um dos mais utilizados para avaliar o desempenho das organizações. Isto se deve ao fato de ele, ao eliminar os efeitos dos financiamentos e decisões contábeis, ser capaz de medir a produtividade e a eficiência da empresa. Este é um ponto que é essencial para o investidor que pretende participar do negócio.

Para quê serve o Ebitda?

Como vimos, o Ebitda é um indicador que serve para auxiliar a avaliação de empresas, especificamente no seu desempenho operacional.

Por isso, para cumprir esse objetivo, ele exclui e não leva em consideração os dados da empresa referente aos juros, impostos, depreciação e amortização. Sendo que estes são no Demonstrativo de Resultado do Exercício (DRE):

- Juros: despesa com juros de empréstimos ou receita de aplicações financeiras da companhia;

- Impostos: despesa com impostos;

- Depreciação: redução do valor contábil de ativos por uso, tempo ou desgaste natural;

- Amortização: redução de valor de um ativo intangível de duração ou direito limitado.

Como pode ser observado, todos esses dados que são retirados do cálculo do Ebitda não fazem parte da operação principal da companhia. Por isso, é possível dizer que esse indicador tenta retratar fielmente apenas a geração de caixa de uma empresa, excluindo despesas não-caixa.

Esse tipo de avaliação é importante porque é uma maneira de enxergar melhor o resultado de uma companhia no presente para tentar determinar seu desempenho no futuro.

É possível, por exemplo, que uma empresa passe por um momento específico com muita despesa com juros de dívidas. Contudo, este momento pode estar preste a acabar (no caso de companhias com muitas dívidas de curto prazo).

Dessa forma, caso a análise do Ebitda não fosse feita, o investidor poderia interpretar que o resultado final, o lucro líquido, seria muito pequeno para aquela empresa. Todavia não foi avaliado os motivos pelos quais esse resultado estava pressionado.

Nesse exemplo, o resultado final estava sofrendo uma pressão negativa no curto prazo. Mas caso fosse analisado o Ebitda, o investidor poderia observar que a atividade operacional da companhia estava normalizada.

Essa mesma situação poderia ocorrer com a depreciação e com os impostos. Por isso, é sempre importante analisar o Ebitda durante a avaliação dos resultados de uma empresa.

Como calcular o Ebitda?

Para se calcular Ebitda, basta somar ao resultado líquido da empresa os juros pagos, impostos, depreciações e amortizações do período. Nesse sentido, o Ebitda é encontrado quando retira-se do lucro líquido do efeito desses componentes.

Por isso, como a despesa com impostos, por exemplo, foi deduzida no lucro líquido, é preciso somá-la novamente nesse indicador para encontrar o Ebitda. Este mesmo raciocínio vale para as despesas com os juros, depreciações e amortizações.

Sendo assim, a fórmula do Ebitda é a seguinte:

- Ebitda = Resultado Líquido + Juros + Impostos + Depreciação + Amortização

Destaca-se ainda que todos esses dados estão disponíveis nas demonstrações contábeis das empresas, ou seja, no Demonstrativo de Resultados do Exercício (DRE) das empresas. Sendo que estas são divulgadas a cada trimestre pelas companhias de capital aberto.

Lucro Operacional

É importante ressaltar também que muitos investidores consideram o Ebitda como a representação da geração de caixa operacional da companhia.

Nesse sentido, esse indicador poderia representar o quanto a empresa gera de recursos apenas em suas atividades operacionais. Isto sem levar em consideração efeitos financeiros e de impostos, além de amortização e depreciação.

Por isso, de certo modo, o Ebitda pode ser interpretado como uma geração de caixa operacional da companhia. Isso porque ele demonstra a dimensão dos resultados da empresa naquilo que ela se propõe a fazer.

Assim, ele é capaz de refletir bem a eficiência da equipe de gestão naquele empreendimento. Portanto, costuma-se dizer que o Ebitda é uma demonstração da performance do time de executivos daquele empreendimento.

Por outro lado, os índices subtraídos do Ebitda (juros, impostos, depreciação e amortização) dizem respeito às decisões tomadas pelos “donos” do negócio. Ou seja, pelos acionistas, conselheiros e a alta diretoria da companhia.

Entretanto, é preciso que se entenda que o Ebitda é uma geração de caixa potencial. Essa interpretação ocorre porque, na verdade, o que importa no final das contas é quanto dessa geração de lucro foi, de fato, convertida em dinheiro no caixa da empresa.

Afinal, por mais que os juros, os impostos e a depreciação e a amortização não façam parte do resultado operacional, eles fazem parte do resultado final da companhia.

Isto é, a empresa deve arcar, de qualquer forma, com essas despesas em determinado momento, já que elas são de sua responsabilidade.

Em outras palavras, apesar de não estarem relacionados à atividade principal da companhia, as despesas “sairão do bolso” do sócio. E, no fim das contas, o que interessa é o capital que fica disponível no caixa da companhia para os acionistas.

Depreciação e Amortização

O objetivo do Ebitda de retirar os efeitos da depreciação e da amortização é simples. Isso porque esses componentes representam despesas não-caixa. Ou seja, despesas que são provisionadas, mas que não saem efetivamente do caixa da companhia.

Isso porque as empresas são obrigadas a provisionar uma despesa com a depreciação e amortização dos seus ativos. Contudo, isso é feito sem que haja o pagamento, de fato, da despesa, como no regime de caixa. Em outras palavras, é como se fosse um provisionamento para um pagamento futuro.

Por exemplo, imagine que uma empresa possua 1.000 em maquinário. Leve em consideração que ele possui vida útil de 10 anos. Além disso, considere também que, ao final, não haverá valor residual para o maquinário.

Portanto, é possível dizer que essas máquinas desvalorizam 100 por ano. Ou seja, há uma despesa anual com depreciação de 100. Contudo, esse valor não sai do caixa da empresa, afinal, é uma despesa não-caixa. Na verdade, há uma redução de valor de um ativo da empresa, e não do caixa, por depreciação contábil.

Portanto, apesar de fazer parte do resultado operacional, essa despesa não afeta a geração de caixa da companhia. E é justamente isso que o Ebitda pretende demonstrar. Isto é, o quanto a empresa potencialmente gerou de caixa.

O mesmo raciocínio vale para a amortização. Afinal, ela demonstra a perda de valor de bens intangíveis no ativo permanente. Ou seja, mostra a desvalorização ao longo do tempo de um ativo que possui direito ou existência limitada.

Em outras palavras, também é uma dedução não-caixa. Isto é, uma despesa e perda de valor que não sai das disponibilidades da empresa.

Exemplo de aplicação do EBITDA

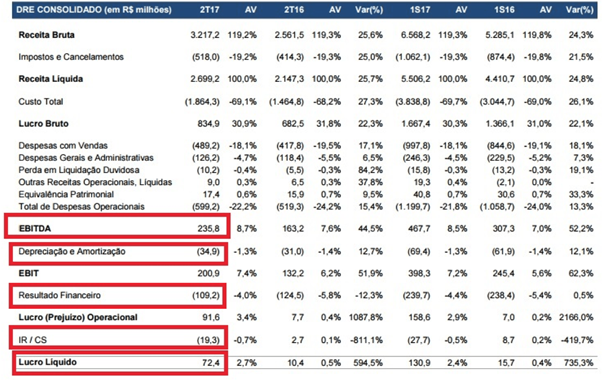

Por fim, segue um exemplo para o cálculo do Ebitda de acordo com os resultados do Magazine Luiza (MGLU3) no segundo trimestre de 2017.

Note no exemplo acima como o Ebitda pode ser calculado. De maneira resumida, para encontrá-lo é preciso realizar a operação inversa da realizada para chegar ao lucro líquido.

Ou seja, é preciso somar ao lucro líquido da companhia no período as despesas referentes ao imposto de renda e demais contribuições sociais. Soma-se também as despesas financeiras e a depreciação e amortização dos equipamentos e softwares.

Então, nesse exemplo, o cálculo do Ebitda é:

- + 72,4 – Lucro Líquido;

- + 19,3 – IR/CS (impostos);

- + 109,2 – Resultado Financeiro (juros);

- + 34,9 – Depreciação e Amortização;

- = 235,8 – Ebitda

Por fim, o investidor poderá constatar o resultado operacional do Magazine Luiza no período. Ou seja, o seu Ebitda, foi de R$ 235,8 milhões.

Ajustes no Ebitda

A partir de 2002, a CVM normatizou e padronizou a metodologia de cálculo do Ebitda. Por isso, ele deve ser calculado sempre da mesma maneira para todas as empresas.

Contudo, dependendo de determinadas situações, o cálculo do Ebitda pode demandar alguns tipos de ajustes. Isso se deve a particularidades de alguns negócios e de determinados períodos que podem, eventualmente, distorcer o resultado operacional da companhia no Ebitda tradicional.

Portanto, algumas empresas divulgam não apenas o Ebitda (que é obrigatório e de cálculo comum para as empresas), mas também um Ebitda Ajustado para o mesmo período.

Juntamente com essa divulgação, a empresa deve apresentar também a natureza do ajuste realizado no indicador e uma justificação para o mesmo.

Além disso, por depender de particularidades das companhias, não existe uma fórmula específica para o Ebitda Ajustado. Ou seja, cada companhia deve divulgar a sua própria metodologia utilizada para encontrar o resultado operacional com os ajustes.

Por isso, é preciso muita atenção antes de comparar o Ebitda Ajustado de diferentes companhias. Isto é, como cada empresa pode divulgar esse indicador levando em consideração diferentes fatores, muitas vezes a comparação pode não ser adequada.

Como utilizar o Ebitda?

O Ebitda pode ser utilizado em vários âmbitos da análise de uma empresa. Por exemplo, pode servir na avaliação do valuation ou da dívida de uma companhia.

Além disso, pelo Ebitda ser comparado à geração de caixa operacional de uma companhia, ele também pode ser analisado juntamente com o ciclo operacional de uma empresa.

Nesse sentido, o ciclo operacional é encontrado pelos prazos médios da companhia de renovação dos estoques (PMRE) e de vendas (PMRV). Para relacioná-los ao Ebitda, é fundamental entender os ciclos de caixa e seus prazos médios.

Importância dos ciclos de caixa e seus prazos médios

No jogo empresarial, tanto de multinacionais como de uma pequena padaria no interior do país, o segredo da eficiência se faz na capacidade da gestão daquele negócio em gerenciar os seus recursos.

Ou seja, na sua competência em administrar habilmente os seus prazos de recebimento e pagamento de suas mercadorias ou serviços prestados.

Resumidamente, uma companhia deve sempre procurar vender o seu estoque o mais rapidamente possível. Ao mesmo tempo, ela deve maximizar os seus esforços para receber o quanto antes de seus clientes aquilo que lhe é de direito.

Tudo isso deve ocorrer ao mesmo tempo em que deve procurar aumentar ao máximo os seus prazos de pagamentos a seus fornecedores.

Então, as empresas que possuem essa habilidade conseguem todo o seu capital de giro necessário ao financiamento de seus ciclos operacionais praticamente “de graça”.

Em contrapartida, as empresas que se descuidam desses fatores relacionados aos prazos de pagamentos e recebimentos certamente encontrarão dificuldades financeiras em algum momento de sua jornada.

Dentro dessa dinâmica, as três principais vertentes que tangem a forma como as empresas lidam com seus caixas são:

- Prazos Médios de Recebimentos de Vendas (PMRV);

- Prazos Médios de Pagamentos de suas Compras (PMPC);

- Prazos Médios de Renovação de seus Estoques (PMRE).

É importante que o investidor compreenda a essência desses prazos. Assim, será possível compreender melhor a dinâmica do Ebitda e os ciclos de caixa de uma empresa.

Prazos Médios de Recebimentos de Vendas (PMRV)

O Prazo Médio de Recebimento de Vendas (PMRV) é definido como o tempo médio em que as contas a receber da empresa foram, de fato, convertidas em dinheiro no seu caixa.

Erroneamente, é comum que investidores confundam o PMRV com o prazo habitualmente concedido aos clientes para as vendas a prazo.

Contudo, esse prazo de vendas a prazo é, na verdade, uma decisão gerencial que pode servir como um diferencial para se realizar uma venda. Por outro lado, o PMRV diz respeito às condições que efetivamente fogem ao controle da gestão da companhia.

Ou seja, o PMRV depende exclusivamente de fatores externos à empresa. Por isso, ele indica o prazo médio, em dias, que uma empresa leva para transformar em dinheiro as suas “contas a receber”.

Conclui-se, portanto, que quanto menor for este prazo, melhor será para situação financeira daquele empreendimento.

Prazo Médio de Pagamentos de Compras (PMPC)

Já o Prazo Médio de Pagamentos de Compras (PMPC) pode ser definido como o prazo médio, em dias, que a empresa se utiliza para pagar as suas compras de estoque.

Assim sendo, quanto maior for este prazo, melhor será a situação financeira de caixa da referida empresa.

Destaca-se que, ao se combinar os dois prazos já citados, é possível avaliar a política financeira que é adotada pela companhia em questão.

Ou seja, caso o PMRV seja maior que o PMPC, isso significa que a empresa financia as suas vendas aos seus clientes em prazo superior ao que compra as suas mercadorias de seus fornecedores.

Por consequência, a empresa necessitará de um maior volume de capital de giro para adquirir os seus estoques. E também para pagar as outras despesas inerentes ao seu ciclo operacional.

Neste caso, administração da companhia deve prestar muita atenção na sua margem de lucro. Isso porque essa margem deve ser suficiente para cobrir o custo financeiro do capital de giro requerido para o financiamento aos clientes.

Além disso, também é necessário ficar atento à eficiência do departamento de cobrança da empresa. Nesse sentido, ele deve ser bastante ativo, visto que eventuais inadimplências poderão ocasionar desequilíbrios no fluxo de caixa.

Por fim, não fica difícil perceber que esta não é a melhor política comercial e financeira a ser seguida. Entretanto, é preciso que se entenda que condições de mercado podem exigir tal comportamento em determinados momentos.

Prazo Médio de Renovação de Estoques (PMRE)

Comumente chamado de giro dos estoques, o Prazo Médio de Renovação de Estoques (PMRE) é um prazo que deve ser comparado sempre às demais empresas integrantes do mesmo setor de atuação.

Nesse sentido, empresas que atuam no grande varejo, como Magazine Luiza diariamente se atentam aos relatórios ocorridos no dia anterior em sua rede de lojas.

Dessa forma, elas conseguem acompanhar atentamente o giro de seus estoques. Isso é necessário porque a mercadoria que fica parada nas suas prateleiras é considerado dinheiro que deixa de entrar. Ou seja, é um ativo sem liquidez, o que nada agrada a gestão de empresas.

Já no caso de uma indústria, esse prazo leva em consideração o tempo médio de produção e estocagem de seu produto. Assim sendo, o PMRE indica o prazo médio, em dias, que uma empresa leva para vender as suas mercadorias estocadas.

Por isso, quanto menor for este prazo, melhor será a situação financeira da empresa em questão.

Ebitda e o Ciclo Operacional

Destaca-se que a soma do PMRE com o PMRV representa a duração do Ciclo Operacional. Ou seja, o tempo decorrido entre a compra de uma mercadoria e o recebimento e a geração de caixa proveniente da venda dessa mercadoria.

- PMRE + PMRV = Duração do Ciclo Operacional

Assim sendo, o Ciclo Operacional mostra o prazo de investimento de uma companhia.

Se o PMPC seja superior ao PMRE, significa que parte das vendas da empresa está sendo financiada pelos seus fornecedores. Esta é a situação ideal para qualquer empresa. Sendo muito comum nas grandes redes de supermercados e empresas com grande Market Share.

O caso contrário, em que o PMPC é menor que o PMRE, demonstra que a companhia em questão está financiando suas vendas a prazo com seu próprio capital. Tal situação não é exatamente a situação ideal que se espera em qualquer empresa.

Por fim, o tempo decorrido entre o momento em que a empresa paga os fornecedores e o momento em que recebe de seus clientes é chamada de Ciclo Financeiro. Sendo que ele é determinado mediante a subtração do PMPC do prazo de duração do Ciclo Operacional descrito acima.

- PMPC – Duração do Ciclo Operacional = Duração do Ciclo Financeiro

Ebitda e o Ciclo Financeiro

Como dito anteriormente, o Ebitda sugere uma geração de caixa potencial de uma companhia. Por isso, percebe-se que ele é diretamente relacionado com o Ciclo Financeiro da empresa.

Então, fica claro perceber que uma empresa pode operar gerando lucro e Ebitda positivos. E, ao mesmo tempo, terminar o ciclo em questão tendo que queimar caixa e contrair dívidas para se manter ativa no mercado.

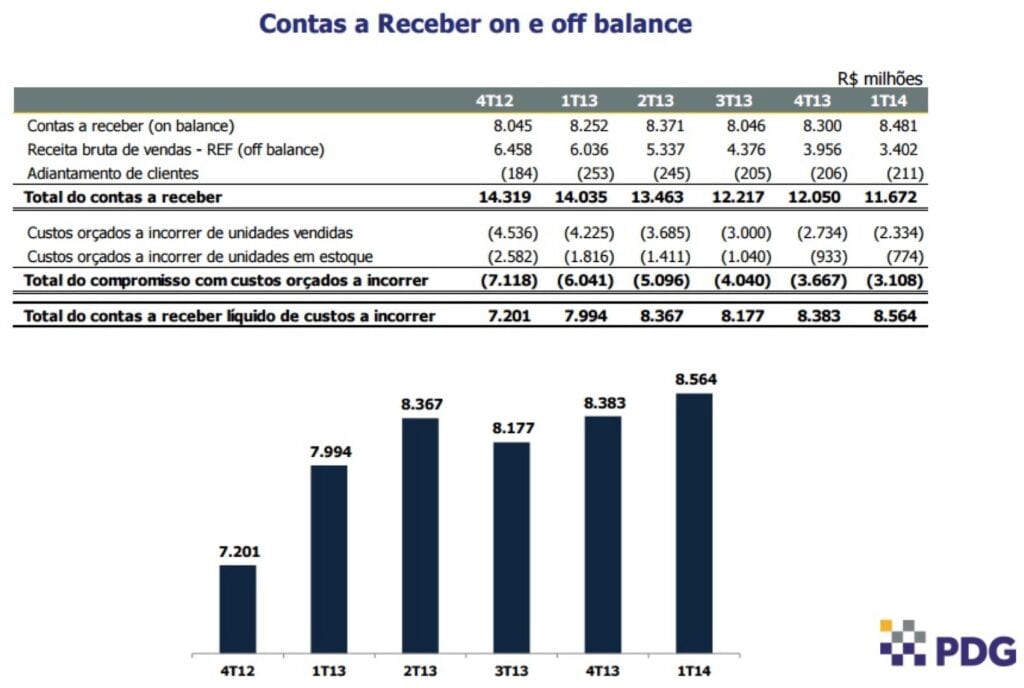

Essa situação é muito comum em empresas de construção civil, por exemplo. Isso porque as construtoras costumam demorar bastante tempo para finalizar e entregar o seu produto.

Com isso, essas companhias costumam apresentar altos custos de produção (mão de obra, materiais, terrenos, etc.), que são geralmente pagos à vista ou a prazos muito curtos (baixo PMPC). E, ao mesmo tempo, demorar para vender os seus estoques (alto PMRE) e receber de seus clientes o capital proveniente da venda (alto PMRV).

Múltiplos baseados no Ebitda

Outra função fundamental do Ebitda é servir como base para o cálculo de múltiplos de empresas. Esses múltiplos estão relacionados ao valor de mercado da empresa.

Então, os múltiplos calculados com base no Ebitda são utilizados, por exemplo, na análise de valuation das companhias. Isto é, servem para avaliar se a empresa listada na bolsa está com um preço atrativo para investimento ou não. Este é o caso do EV/Ebitda.

Além disso, podem ser utilizados também para medir o nível de endividamento da companhia. Este é o caso do DL/Ebitda.

O EV/Ebitda e o DL/Ebitda são os múltiplos mais utilizados com esse indicador. Por isso, veremos o que eles são e como calculá-los.

1. EV/Ebitda

O EV/Ebitda pode ser calculado pela razão entre o Enterprise Value (EV) e o Ebitda da companhia.

Sendo que o Enterprise Value (EV) seria o valor da firma, encontrado da seguinte forma:

- Enterprise Value = Valor de Mercado + Valor das Dívidas – Caixa e Equivalentes

Destaca-se que o EV fornece uma estimativa de quanto seria necessário para comprar toda a companhia, descontando-se o caixa.

Então, dividindo o Enterprise Value pelo Ebitda anual (EV/Ebitda), chegaríamos ao número de anos necessários para o resultado operacional “pagar” o valor da empresa. Quanto menor o resultado, mais barata a empresa estaria sendo negociada no mercado.

Portanto, ao analisar o EV/Ebitda, o investidor pode avaliar se determinada empresa está, ou não, com um valuation atrativo.

2. DL/Ebitda

Diferente do EV/Ebitda, o objetivo do DL/Ebitda é de analisar a situação financeira da companhia, e não o seu valuation. Isto é, a utilização desse múltiplo serve para determinar se uma companhia está com um nível adequado de dívida com relação ao seu Ebitda.

Assim, para fazer o cálculo do DL/Ebitda, divide-se a Dívida Líquida da companhia pelo seu Ebitda anual.

Sendo que o cálculo da Dívida Líquida é dado por:

- Dívida Líquida (DL) = Volume de dívida – Caixa e Equivalentes

Como pode ser observado, a DL mostra o nível de endividamento da empresa descontado das suas disponibilidades. Em outras palavras, é o volume de dívida que a empresa ainda não possui disponibilidade para pagar.

Portanto, a DL/Ebitda é um múltiplo que mostra quantos anos de resultado operacional (Ebitda) são necessários pela companhia para atingir o volume de dívida que ela ainda não possui capacidade de pagar.

Quanto menor esse múltiplo, menor seria a dívida para a companhia em relação ao Ebitda. E quanto maior o múltiplo, maior também o volume da dívida para o resultado operacional da empresa.

Vantagens e desvantagens do Ebitda

Utilizar o Ebitda nas análises financeiras tem suas vantagens e desvantagens. A seguir, veremos os principais pontos positivos e negativos desse indicador.

Vantagens do Ebitda

Algumas das principais vantagens do Ebitda são:

1. Mede a produtividade

Uma importante vantagem do Ebitda é a sua capacidade de retratar a produtividade de uma companhia. Isto se deve ao fato de ele excluir o efeito de deduções contábeis, de empréstimos e de impostos – o que, muitas vezes, não está na alçada da empresa.

Por exemplo, a depreciação, vista anteriormente, é apenas econômica, e não financeira. Ou seja, apesar de existir uma perda de valor do ativo, essa perda não resultou em saída efetiva de dinheiro do caixa da companhia

2. Facilita a análise comparativa

E uma outra vantagem do Ebitda é a sua capacidade de facilitar a análise entre diferentes empresas, inclusive de setores ou de países distintos.

Imagine, por exemplo, que um investidor queira comparar o resultado de uma empresa de alimentos brasileira com uma companhia desse mesmo setor dos EUA. Contudo, a alíquota de imposto para essas empresas em cada país é completamente diferente.

Por isso, caso a análise de produtividade do investidor fosse feita por meio do lucro líquido e da margem líquida, a avaliação seria infiel à realidade. Isto é, a empresa que goza de uma alíquota de imposto menor seria beneficiada.

Por outro lado, caso a análise fosse realizada pelo Ebitda, esse efeito das diferentes alíquotas seria excluído. Portanto, a comparação entre a produtividade entre as duas companhias seria mais compatível com a realidade.

Desvantagens do Ebitda

Apesar das vantagens citadas, é importante destacar que também existem algumas desvantagens do Ebitda. Algumas das desvantagens desse indicador são:

1. Desconsidera a rentabilidade financeira

Uma desvantagem do Ebitda diz respeito a sua característica de excluir os juros do seu cálculo. Esse juros é representado pelo resultado financeiro da companhia na Demonstração de Resultado do Exercício (DRE).

Essa é uma desvantagem em certas análises porque existem companhias que, ao invés de pagar juros (despesa financeira), recebem juros (receita financeira). Este é o caso das empresas que possuem muito dinheiro em aplicações financeiras.

Nesse sentido, é possível que existam empresas, por exemplo, que o resultado da atividade principal advém justamente da receita obtida com receita de aplicações financeiras.

Por isso, desconsiderar esses juros pelo Ebitda significa retirar da análise um aspecto fundamental para ser analisado nessa empresa.

2. Disfarça a alta alavancagem

Como vimos. o Ebitda desconsidera os efeitos dos juros e da amortização. Por conta disso, ele fica incapaz de traduzir a situação financeira de uma companhia.

Por isso, caso um investidor analise apenas o Ebitda de uma empresa com má situação financeira, ele acabará sendo levado ao erro. Isso porque não será possível observar como a alta alavancagem financeira está prejudicando o resultado líquido da companhia.

E, no longo prazo, o que importa é o lucro das empresas, ou seja, a real geração de valor para os acionistas. Por isso, é preciso tomar cuidado e nunca utilizar o Ebitda isoladamente em uma análise.

Outros indicadores contábeis importantes

Existem outros indicadores contábeis relacionados ao Ebitda que também são calculados com base nas demonstrações contábeis do resultado do exercício das companhias.

Esses indicadores retirados da DRE são fundamentais para qualquer investidor. Isso porque eles auxiliam na avaliação de empresas, em algumas questões fundamentais de investimentos, como:

- Preço de mercado e potencial de valorização do ativo (valuation);

- Saúde e qualidade financeira da companhia;

- Capacidade da gestão de melhorar resultados ao longo do tempo.

Alguns dos indicadores relacionados ao Ebitda que podem auxiliar nessas análises:

1. Margem Ebitda

O indicador de Margem Ebitda utiliza o resultado operacional para avaliar a capacidade da companhia de transformar sua receita líquida em lucro operacional, acrescido da depreciação e amortização.

Por isso, a Margem Ebitda é dada em uma porcentagem da receita líquida que se transformou em Ebitda.

Ou seja, a fórmula da Margem Ebitda é:

- Margem Ebitda = Ebitda / Receita Líquida

2. EBIT

O EBIT é um indicador contábil muito próximo ao Ebitda. Nesse sentido, a diferença entre Ebitda e Ebit é que o primeiro exclui os efeitos da amortização e da depreciação de uma companhia no seu cálculo.

Por outro lado, a metodologia do Ebit inclui a amortização e a depreciação. Ou seja, ele é o lucro antes dos juros e impostos, apenas. Em inglês, a sigla de Ebit significa “Earning Before Interest and Taxes”.

- Ebitda: Lucro Antes dos Juros, Impostos, Depreciação e Amortização;

- Ebit: Lucro Antes dos Juros e Impostos.

Portanto, o cálculo do Ebit é muito similar ao Ebitda. Para encontrá-lo, basta somar ao resultado líquido da empresa os juros e os impostos. Assim, a fórmula do Ebit é:

- Ebit = Resultado Líquido + Juros + Impostos

Destaca-se que a diferença entre o Ebitda e o Ebit é fundamental de ser conhecida pelos investidores.

Resumidamente, o Ebitda tenta refletir o potencial de geração de caixa da empresa. O fato de ser “potencial” é de suma importância. Isso porque existem despesas que podem nunca ser pagas, bem como receitas que podem não ser recebidas.

Isso porque a receita operacional líquida é reconhecida no resultado no momento da venda. E não quando o pagamento é realizado pelo cliente.

Por outro lado, o Ebit traduz bem o lucro contábil do negócio. Ou seja, o lucro que leva em consideração apenas a atividade fim da empresa.

Cuidados ao analisar o Ebitda

Mesmo sendo um indicador essencial para conhecer a qualidade do negócio de uma empresa, é preciso, antes de tudo, saber como analisar esse resultado. Para entender isso, veremos um exemplo dos resultados da PDG.

Exemplo Construtora PDG

Um caso clássico para exemplificar essa situação é o que aconteceu com a PDG em 2013. Na ocasião, a empresa realizou muitas receitas de vendas. Essas receitas geraram um alto Ebitda, porém, incompatíveis com a realidade.

Isso aconteceu por que não só a PDG, mas as construtoras e incorporadoras brasileiras, no geral, utilizam o método POC (percent of completion) para reconhecer as receitas das obras.

Com isso, elas acabando abrindo espaço para que sejam divulgados balanços não condizentes com real contabilidade da empresa naquele momento.

O desafio do POC é de não prever os custos de uma obra e considerar que a evolução da construção será proporcional à evolução dos gastos. Ou seja, como se os custos fossem acompanhar o reconhecimento proporcional das receitas.

Assim, os resultados de curto prazo da empresa ficam temporariamente aumentados, passando uma percepção de grande performance naquele momento.

Dessa forma, o resultado da empresa era “turbinado” por um reconhecimento contábil dos custos e receitas das obras ainda em andamento. Isso permitia o reconhecimento das receitas antecipadamente ao real estado das obras.

Contudo, esse fenômeno costuma criar, tempos depois, estouros no orçamento dessas construtoras. Esse efeito pode ser observado no médio prazo.

Na ocasião, antes da situação se mostrar insustentável, a PDG distribuía polpudos bônus aos funcionários do alto escalão. Isso “fazia sentido” por conta das altas receitas e aparente solidez que a empresa apresentava.

Resultados de médio prazo

Com o passar do tempo, já no primeiro trimestre de 2014 era possível visualizar o aumento gradual das contas a receber da companhia. Isso demonstrava que ela se encontrava com dificuldades para transformar o Ebitda em caixa.

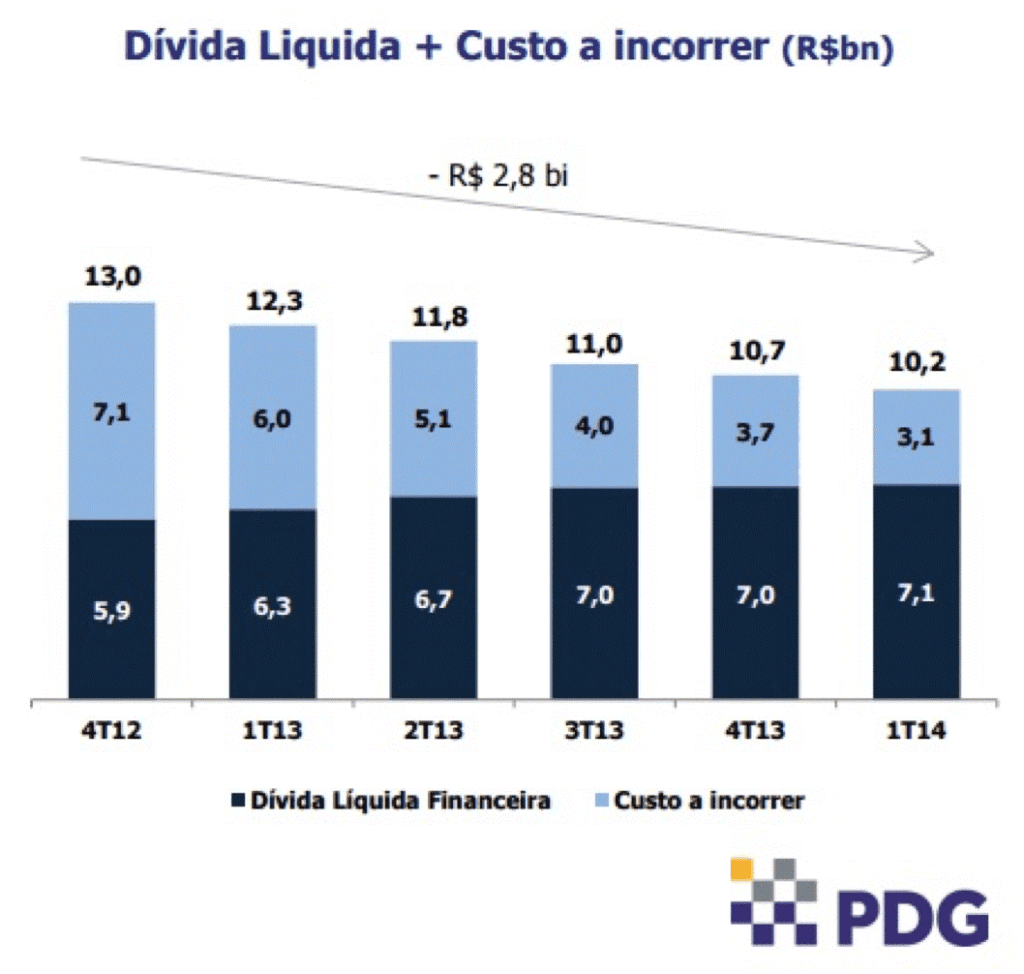

Como consequência da não geração de caixa, um aumento gradual da dívida líquida da companhia foi se tornando cada vez mais visível. Tal dívida acabou chegando a atingir o patamar de R$ 7,1 bilhões.

Com isso, o “truque” contábil gerou resultados de curto prazo inconsistentes com a realidade. O valor patrimonial das ações evaporou e hoje a companhia encontra-se em recuperação judicial.

Ebitda e geração de caixa

Como vimos, muitos consideram o Ebitda muito próximo do fluxo de caixa operacional. Contudo, nem sempre é possível assumir isso como premissa.

Afinal, é perfeitamente possível que uma companhia tenha um Ebitda grande por conta de vendas a prazo. E, ao mesmo tempo, tenha uma queima caixa grande por conta de despesas à vista.

Essa situação pode prejudicar muito a situação de uma companhia, sem que isso seja percebido no Ebitda.

Portanto, apenas será possível considerar o Ebitda próximo à geração de caixa observando as contas de capital de giro. São elas:

- Fornecedores;

- Estoques;

Nesse sentido, é necessário que essas contas se mantenham constantes. Caso positivo, então o Ebitda será próximo à geração de caixa. E, assim, esse indicador poderá ser mais fiel à realidade de geração de caixa operacional.

Por que o Ebitda é tão importante?

Por fim, o caso da PDG serve muito bem de alerta para que o investidor procure não só observar indicadores e resultados pontuais dos últimos balanços trimestrais das companhias. Na verdade, é preciso se atentar à toda a conjuntura que se encontra por trás do empreendimento.

Isso porque o Ebitda pretende representar apenas as contas de resultado. Sendo que ele não se importa com a movimentação patrimonial de fato. É justamente por isso que uma empresa pode ter um alto Ebitda e, ao mesmo tempo, não ter caixa para arcar com seus compromissos.

Destaca-se que o Ebitda é um importante componente para se levar em consideração em uma análise de empresa. Entretanto, é preciso que o investidor observe se aquela geração de caixa operacional apresenta, de fato, o que será convertido em dinheiro no caixa da empresa.

Afinal, no final das contas, o que importa no final da análise de um negócio é dinheiro no caixa da empresa para os acionistas.

Portanto, para não se deixar enganar pelo Ebitda, é preciso que a análise da empresa seja realizada de forma mais ampla. Isso significa não só olhar os números, mas entender todo o ciclo operacional da companhia e como esses números são formas.

Enfim, conclui-se que é preciso analisar o Ebitda de forma conjunta com outros indicadores. Por isso, a sua análise não exclui a avaliação do Lucro Líquido ou do Ebit. Essa análise conjunta conseguirá retratar melhor a realidade operacional e financeira de uma companhia.

Sobre a Suno Research

A Suno Research é uma casa de análise de investimentos focada em fornecer as melhores informações para que o público interessado no mercado de capitais seja capaz de tomar decisões inteligentes de investimento.

Confira as principais assinaturas da casa: