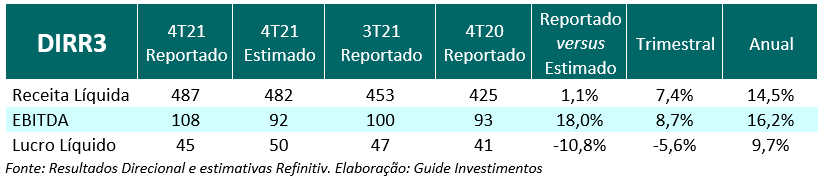

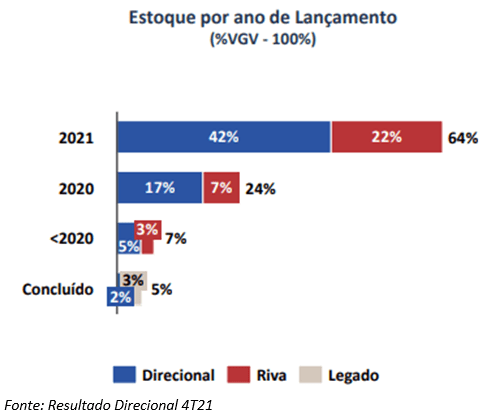

A Direcional (DIRR3) entregou números sólidos no 4T21, com VSO (valor sobre oferta) estável em 17%, com receita líquida de R$ 487 milhões (+7% e +15% trimestral e anual, respectivamente e 1% acima do esperado). O VGV lançado – valor geral dos empreendimentos lançados pela empresa – ficou em R$ 693 milhões (-36% t.t. e -0,6% a.a.); impactados pela queda no número de unidades lançadas (3.146 vs. 3.764 no 4T20) e queda no preço médio por unidade. Apesar da maior parte da receita da empresa ser composta por vendas de imóveis, a companhia teve crescimento das suas receitas de serviços, impulsionadas por reconhecimento de receita das obras focados na faixa 1 do Minha Casa Minha Vida (MCMV), expansão das taxas de administração de obras e corretagem sobre vendas realizadas pela corretora própria. Ressaltamos o estoque jovem da empresa, com cerca de 88% do VGV em projetos lançados a partir de 2020; e a queda de 6 p.p. no endividamento (Dívida Líquida Ajustada sobre Patrimônio Líquida) para 13%.

No lado negativo, pode-se observar o aumento de 22% a.a. nas despesas comerciais, impulsionadas pelo aumento recorde do VGV lançado; e prejuízo financeiro de R$ 24 milhões, impulsionadas pelos aumentos consecutivos na Selic, venda de parte da carteira de recebíveis e swaps para hedge contra o IPCA.

Impacto: Positivo. Apesar do lucro líquido marginalmente abaixo do esperado, na visão da Guide Investimentos, a Direcional entregou um resultado forte; com expansão de receita advinda das suas principais linhas de negócios e bom gerenciamento de seu capital. A empresa se mostrou resiliente em um momento de deterioração em relação a inflação e entregou um EBITDA acima do esperado pelo mercado.