Ao longo dos últimos anos a CSU passou por um importante processo de atualização de sua infraestrutura tecnológica, com modernização da sua solução de mainframes, aprimoramento do produto de loyalties e desenvolvimento de outros produtos em baixa plataforma no segmento de pagamentos. Já no braço de DX, também observamos evoluções semelhantes, com uma operação mais pautada na automação e robotização. Em paralelo a esse aprimoramento da oferta de produtos, a companhia foi beneficiada pelo forte crescimento do mercado de pagamentos e de seus clientes, nesse tópico podemos destacar: i) digitalização dos meios de pagamento e sua maior adoção; ii) maior inclusão financeira e bancarização da população e iii) forte crescimento de bancos digitais e cooperativas de crédito.

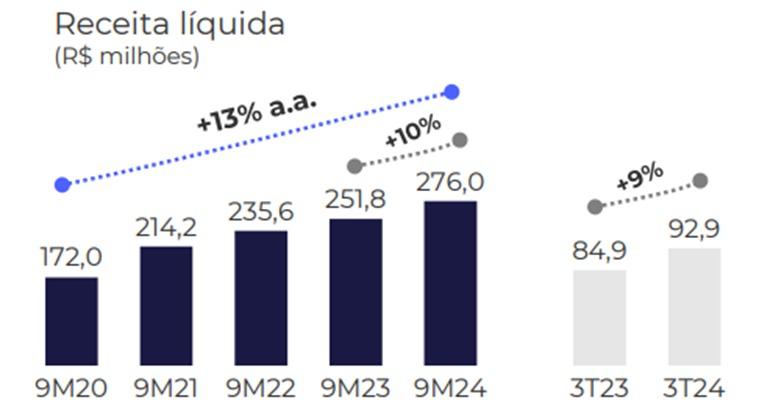

Estes efeitos resultaram em um CAGR da receita líquida de aproximadamente 6% a.a que pode ser destrinchado em: ~13% a.a no segmento de pagamentos e -3% em DX.

Já no EBITDA, podemos observar um crescimento de ~11% a.a, fruto de uma importante expansão de margem de 6p.p quando comparamos os 28,2% dos 9M20 vs 34,4% dos 9M24.

Payments

A maior digitalização dos pagamentos gerou para a CSU Digital um forte aumento do volume transacionado, quanto importante redução dos custos por operação. Naturalmente, parte dessas economias foram repassadas aos clientes, o que reduz o ticket por transação da companhia. O efeito foi bem positivo, alcançando os 13% de crescimento a.a, ao mesmo tempo que notamos uma expansão de margem bruta, as receitas atreladas a serviços digitais (CSU Pays) podem ser vistas abaixo:

O processo de digitalização já está quase concluído em sua totalidade e não deveríamos ver maiores quedas de ticket, só restando o vetor positivo.

A próxima etapa desta unidade desta unidade de negócio está concentrado em: i) comercialização da solução de banking as a service, a qual recebeu os seus dois primeiros clientes recentemente e; ii) desenvolvimento e comercialização de soluções de AI para o setor financeiro, buscando gerar maiores receitas e maior satisfação do cliente. Até o momento, não tivemos impacto dessas iniciativas da DRE, mas poderemos ver ao longo dos próximos trimestres.

A CSU DX seguiu uma tônica semelhante ao que foi observado no segmento de payments, reduzindo tickets e aumentando as margens e o fator que concedeu, em maior grau, foi a ausência de um mercado e clientes robustos para equilibrar estes vetores. Assim como foi comentado em Payments, esse processo foi concluído quase que em sua totalidade.

Os próximos passos da unidade de DX estão voltadas para a operação de HAS (hiperautomação com uso de A.I). Atualmente, a CSU tem 3 clientes nessa frente (ainda não impactaram a DRE) e há espaço para considerável expansão, podendo, caso bem sucedida, dobrar o tamanho da DX em um horizonte de 3 anos ao mesmo tempo que amplia as suas margens.

Operação US

Considerando a referência que o Brasil é quando o assunto é tecnologia aplicada a serviços financeiros, a CSU quer aproveitar o seu know how para atuar com soluções neste mercado que é ~10x maior que o brasileiro. A porta de entrada deve ser na solução de uma conta e cartão de crédito global que é bem pouco explorado nas soluções das instituições financeiras brasileiras para clientes brasileiros. Para acelerar esta empreitada, pode ser que a Companhia vá para algum caminho ligado a M&A.

Despesas

Tiveram crescimento e consumiram os ganhos de margem vistos no último ano. As razões para esse movimento foram três: i) despesamento das iniciativas de BaaS e de HAS que entram antes do reconhecimento de receitas (distância temporal de até 6 meses); ii) investimentos na empreitada US (+ R$ 3,2mm); iv) não recorrentes por reestruturação de uma operação da DX (+ R$ 1,5mm).

EBITDA

Considerando todos esses efeitos, o EBITDA cresceu ~4% vs o 3T23. Caso não considerássemos as duas das três razões que aumentaram as despesas (US & não recorrentes da DX), a CSU poderia ter apresentado um EBITDA da na casa de R$ 53 (+14% vs 3T23) e uma margem IFRS de 37,5% (+2,4p.p vs 3T23).

Lucro Líquido & dividendos

O lucro líquido caiu ~6%, função de uma maior linha de impostos. No trimestre, a companhia atingiu um ROE anualizado de 19% – um nível alto, sobretudo se considerássemos os efeitos transitórios ou com contrapartida futura.

Quanto aos dividendos, a companhia tem distribuído aproximadamente 50% de seu lucro líquido. Não é esperado que este montante aumente, tendo em vista a possibilidade de M&As e investimentos a frente. Caso fosse mantido o mesmo nível de payout, teríamos um yield próximo de 6,5% a.a.

Balanço

A Companhia segue com um balanço bem saudável, como pode ser visto pelo índice de alavancagem

Preço

Considerando o fechamento do dia de hoje 07/11/2024, a companhia ficou com um P/L equivalente a 7,48x

Siga o nosso Twitter: https://twitter.com/portalsmallcaps

Instagram: www.instagram.com/portalsmallcaps

Assista os nossos vídeos no Youtube: https://www.youtube.com/c/PortalSmallCaps

Facebook: https://www.facebook.com/smallcaps.com.br

NÃO SE TRATA DE RECOMENDAÇÃO DE COMPRA OU VENDA

O post CSU Digital (CSUD3): Perspectiva de dividendos consistentes e voos maiores com I.A apareceu primeiro em SmallCaps.com.br.