O setor imobiliário tem um papel fundamental na promoção da economia nacional devido à sua intensa demanda por mão de obra, sua capacidade de impulsionar uma extensa cadeia produtiva e sua representatividade expressiva no PIB, exercendo uma influência significativa no efeito multiplicador no crescimento da economia brasileira.

Dentro do universo de mais de 25 índices de ações listados na Bolsa de Valores de São Paulo, o índice que tem se destacado é o índice imobiliário. Este é composto por empresas atuantes nos segmentos de incorporação e exploração de imóveis. No ano de 2023, esse índice alcançou uma impressionante valorização acumulada de cerca de 34% até o dia 19 de março. Essa performance expressiva pode ser atribuída a uma série de fatores. Um deles é a expectativa de redução da taxa básica de juros.

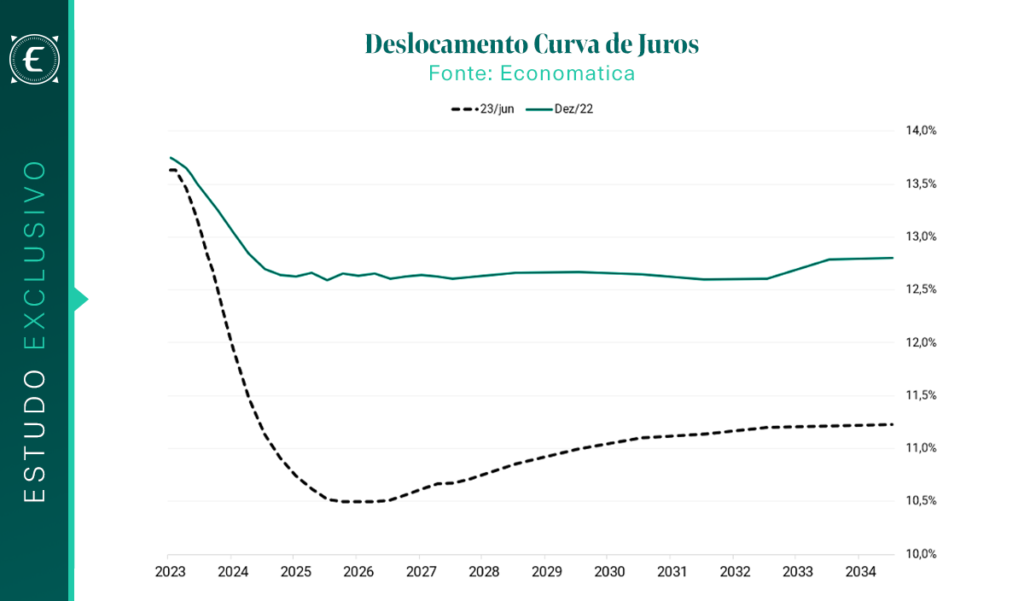

Ao analisar a curva de juros, que pode ser um importante indicador das expectativas do mercado com relação às taxas futuras, é possível antecipar possíveis movimentos positivos ou negativos no mercado financeiro. Em 2022, por exemplo, o mercado projetava um aumento nas taxas de juros para a faixa de 12,5% a 13%. No entanto, essas expectativas foram significativamente reduzidas, com uma taxa projetada de cerca de 10,5% para 2026.

A interação entre o setor imobiliário e a taxa de juros é complexa. As taxas de juros impactam o setor imobiliário de diversas maneiras, mas de modo geral, em um cenário de juros mais baixos, o custo do crédito para financiamentos imobiliários torna-se mais atraente, estimulando tanto o investimento em imóveis quanto a construção de novos empreendimentos. Além disso, políticas governamentais voltadas para a promoção do

setor, como programas de incentivo à habitação popular, também podem contribuir para o desenvolvimento do setor. Por outro lado, quando as taxas de juros são elevadas, o custo dos empréstimos aumenta, o que pode reduzir a demanda e, consequentemente, a oferta de novos projetos.

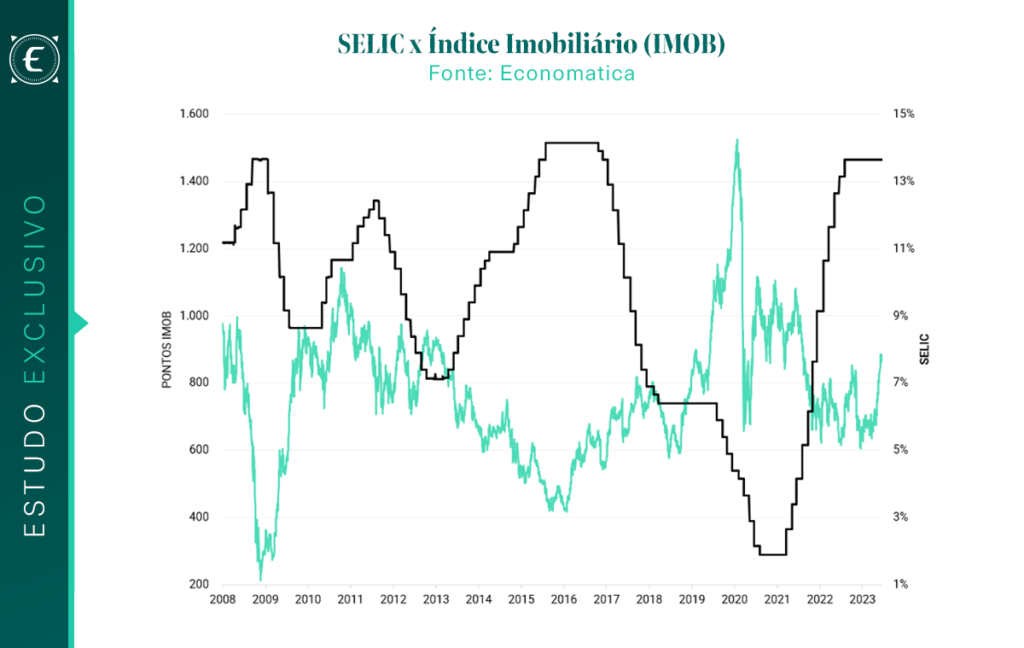

A Economatica consolidou os dados das principais empresas atuantes no setor imobiliário, seus resultados e indicadores financeiros, o que ajuda a ilustrar o panorama deste setor. A performance dessas empresas e, por extensão, do índice imobiliário como um todo, depende de uma série de variáveis. Uma análise histórica demonstra que, em momentos de taxas de juros elevadas, o índice (IMOB) tende a performar pior do que em momentos de taxas baixas.

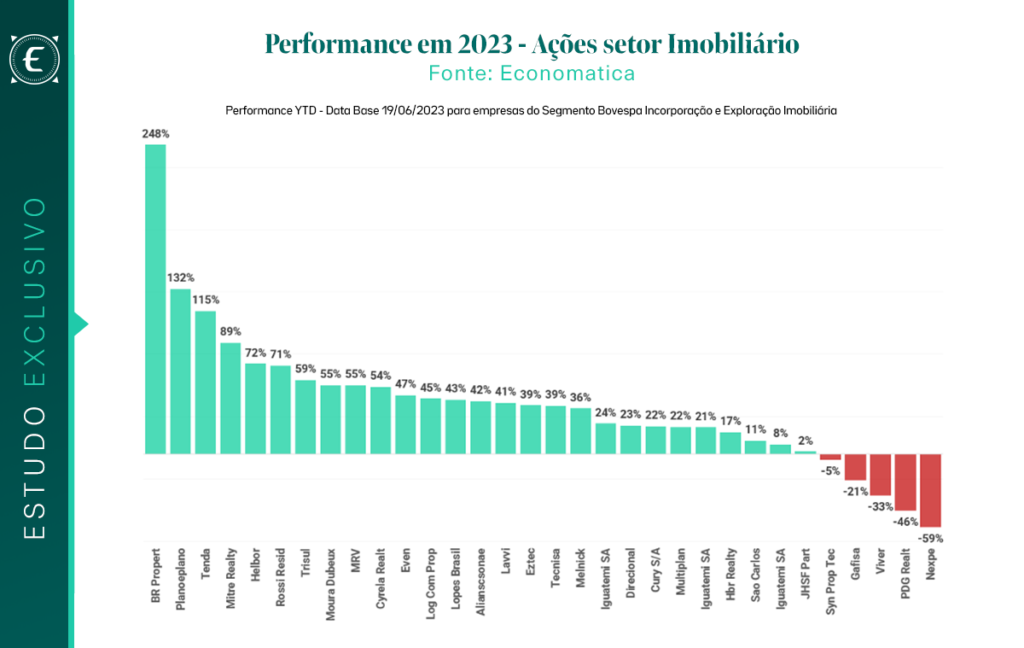

Com a projeção de redução das taxas de juros, muitas empresas do setor imobiliário tendem a se beneficiar. Destacam-se, por exemplo, empresas como BR Properties (BRPR3), que acumula uma valorização de 247,9%, Plano e Plano (PLPL3), com valorização de 132%, Tenda (TEND3), com valorização de 114,69%, e Mitre (MTRE3), com valorização de mais de 88% no ano.

Porém, é importante ressaltar que a relação entre o setor imobiliário e a taxa de juros pode ser influenciada por diversos outros fatores, incluindo a saúde geral da economia, as condições do mercado de trabalho e as políticas governamentais. Além disso, para aprofundar a análise dos principais fatores que podem afetar os resultados e a performance operacional das empresas desse setor, as funcionalidades da plataforma Economatica permitem consolidar os históricos dos demonstrativos financeiros dessas empresas divulgados na CVM.

É possível observar, por exemplo, que houve um período de significativa expansão das receitas das empresas entre 2009 e 2012, embora o lucro líquido não tenha acompanhado na mesma proporção, indicando uma pressão nos custos e nas margens durante esse período. Entre 2015 e 2016, por outro lado, observam-se os piores resultados da amostra, um período em que o país enfrentou uma severa recessão. A partir de 2020, no entanto, há uma retomada do crescimento das receitas, que tem apresentado um ritmo estável, assim como as margens EBIT e de Lucro.

Ao analisarmos a mediana da margem bruta e líquida trimestral de todas as empresas do setor nos últimos trimestres, observamos uma certa compressão de 2019 até 2023, onde a mediana da margem bruta passou de 37,3% ao final de 2019 para 31,9% no resultado mais recente. Já a margem líquida passou de 14,7% em 2019 para 7,3% no primeiro semestre de 2020, refletindo os primeiros impactos da pandemia, mas nos últimos três trimestres vem apresentando uma recuperação gradual de 8,2% para 9,1%, e no último resultado próxima a 10%.

Além das principais contas, é fundamental compreender o peso dos custos nas receitas das empresas atuantes no setor, considerando que a atividade envolve custos elevados, principalmente na construção e financiamento de novos empreendimentos e nos custos envolvidos na venda dos projetos. Para tanto, foram calculados três indicadores: Custo do Produto Vendido / Receita Líquida Operacional (CPV/RL), Despesas Administrativas / Receita Líquida Operacional (DA/RL) e Despesa de Vendas / Receita Líquida Operacional. Após o cálculo para cada uma das empresas atuantes, foi calculada uma média com base nos resultados anuais até o fechamento de 2022, o último exercício completo.

De 2010 a 2016, não houve um aumento expressivo do custo dos empreendimentos vendidos em relação à receita. Esse aumento foi observado durante o ano de 2017, sendo reduzido até 2019 por uma constância nos custos e um aumento da receita. Novamente em 2021, o peso do custo na receita voltou a crescer consideravelmente. O mesmo movimento também pode ser observado na participação das despesas administrativas e nas despesas de venda.

O mercado geralmente antecipa movimentos e expectativas dos agentes, tornando crucial a agilidade, confiabilidade e facilidade nas análises para tomadas de decisão. A Economatica oferece uma plataforma robusta que permite a compilação de dados setoriais, comparações entre empresas, ajustes nos demonstrativos financeiros e uma ampla gama dos melhores indicadores fundamentalistas, técnicos e estatísticos, sendo essencial para analistas e gestores na tomada de decisão ou no aprofundamento de teses de investimento.

Para mais informações, contate nosso suporte pelo telefone (11) 4081-3800 ou via e-mail [email protected]. Se você já é usuário de nossa plataforma, estamos à disposição para personalizar um estudo para suas necessidades. Se ainda não é usuário, solicite um período de teste para experimentar nossas soluções.