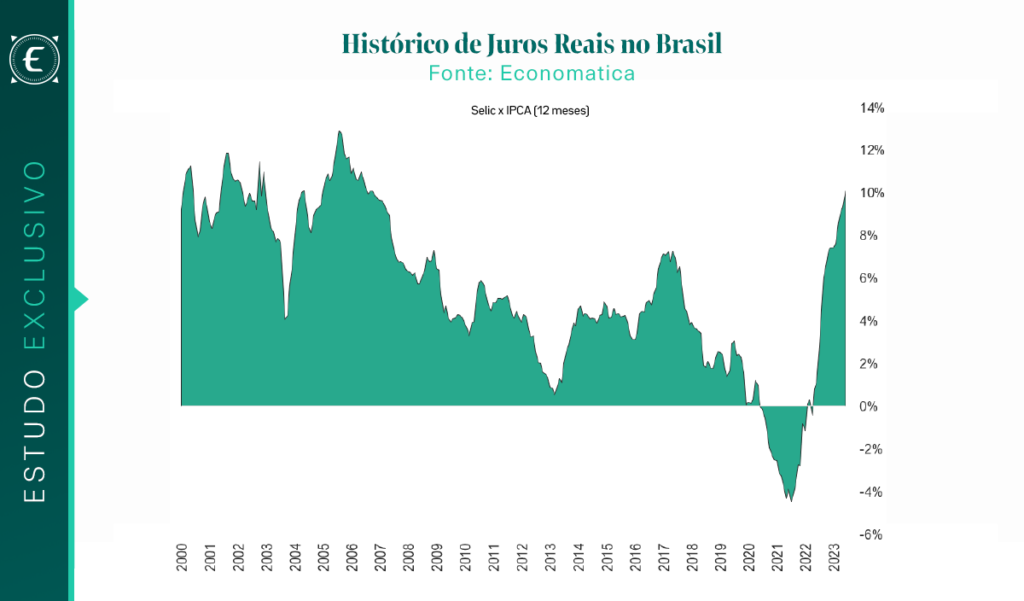

O tão aguardado momento do início do ciclo de corte de juros chegou. Na primeira semana de agosto de 2023, o COPOM – Comitê de Políticas Monetárias – reduziu em 50 bps a taxa básica de juros (Selic) e sinalizou ao mercado que mais cortes estão por vir. Esta medida estava sendo ansiosamente aguardada pelos agentes de mercado, considerando que nossa economia apresentava uma das mais altas taxas de juros reais (taxa de juros descontada pela inflação) do mundo, cenário que historicamente não favorece o mercado de renda variável.

Este cenário de redução da Selic geralmente impulsiona os investidores a buscarem alternativas mais rentáveis que os tradicionais investimentos em renda fixa. A bolsa de valores, neste contexto, torna-se especialmente atrativa. Nos últimos 3 meses, o principal índice da bolsa de valores brasileira, o IBOVESPA, performou bem, acumulando +16%. Outros índices, como o imobiliário (IMOB) e Small Caps (SMLL), performaram ainda melhor, registrando 35,99% e 28,6%, respectivamente, demonstrando a sensibilidade destes setores às variações da Selic.

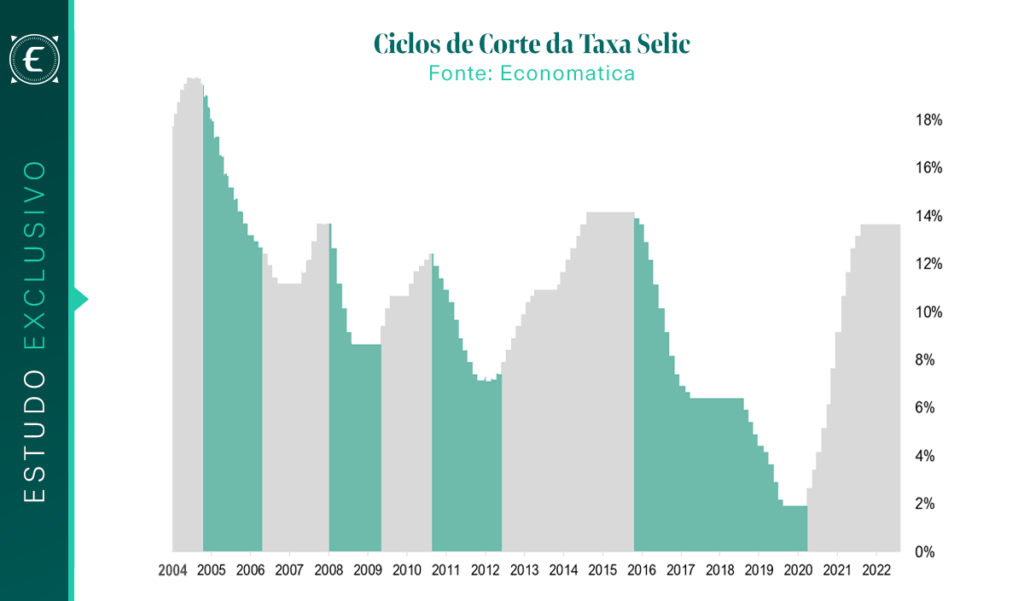

Nesta análise sobre os efeitos da queda da taxa básica de juros no mercado de renda variável, é fundamental estabelecermos um framework claro e consistente. Isso significa delinear com precisão os períodos que serão examinados para entender plenamente as nuances e tendências em cada fase. Cada ciclo de corte, para os propósitos deste estudo, é determinado pelo intervalo entre o anúncio inicial de uma redução na taxa Selic e o momento em que se observa um aumento subsequente dessa taxa.

A migração de investimentos da renda fixa para a renda variável é um dos principais reflexos da queda da Selic. A menor rentabilidade da renda fixa direciona recursos para a bolsa em busca de retornos mais atrativos. Esse maior fluxo pode ser um catalisador para a valorização dos índices. Além disso, a queda da Selic torna o crédito mais acessível, incentivando tanto o consumo quanto os investimentos corporativos. Empresas, sobretudo do setor de consumo e varejo, podem se beneficiar desse incremento de consumo. O setor imobiliário, por sua vez, vê um estímulo no financiamento imobiliário, corroborando a alta performance do índice IMOB.

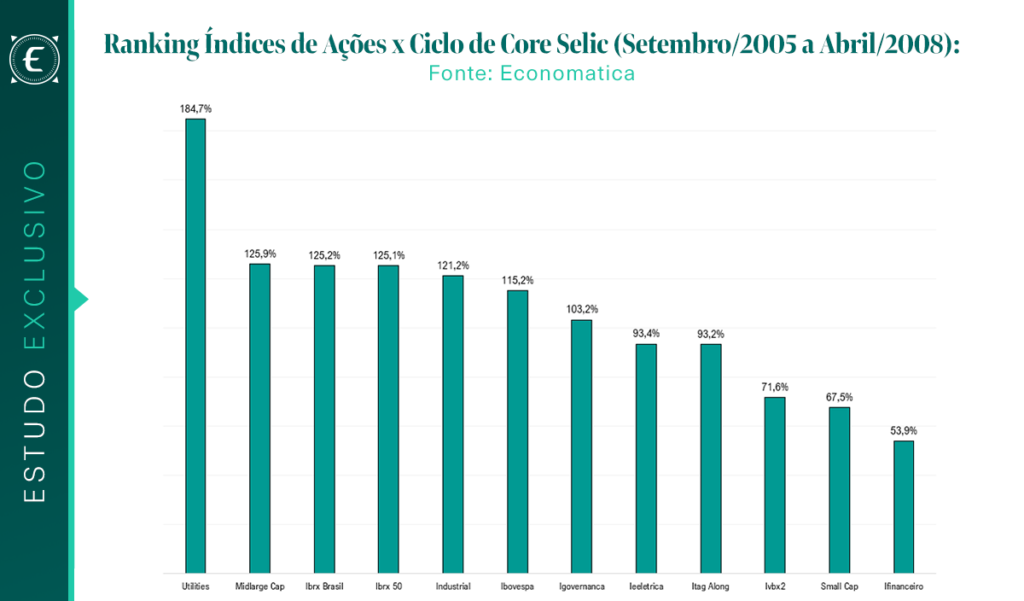

1. Ciclo de Set./2005 a Abr./2008:

Durante este período, o índice de Utilities teve um crescimento expressivo, apresentando um rendimento de 184%. O setor de Utilities envolve empresas de serviços públicos, como eletricidade, gás e água. A alta performance pode ser atribuída à necessidade constante desses serviços, independentemente da conjuntura econômica, além de uma possível expansão e investimentos em infraestrutura no país nessa época. A relevância de outros índices, superando os 100% de rendimento, demonstra um mercado em ascensão e otimismo dos investidores, que, beneficiados pela redução da Selic, buscaram alternativas de investimento mais lucrativas na renda variável.

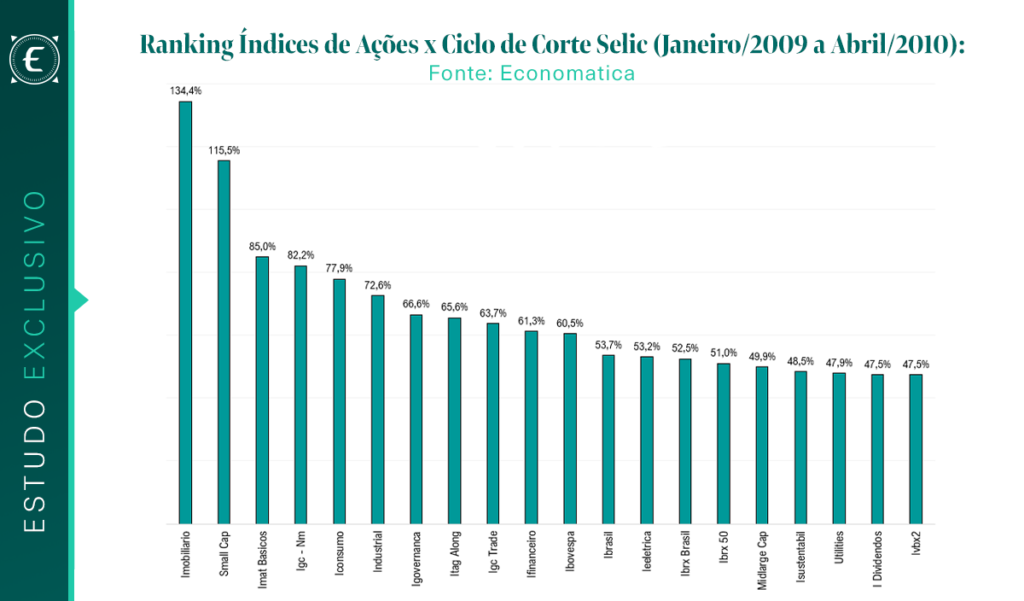

2. Ciclo de Jan./2009 a Abr./2010:

Este período, embora mais curto, foi marcado pela robusta performance do índice imobiliário, com empresas do setor de construção, incorporação e exploração de imóveis avançando 134,4%. Esse cenário pode ser atribuído à maior acessibilidade ao crédito, impulsionando o mercado imobiliário. O índice de Small Caps, que representa empresas de baixa capitalização, também teve destaque com um rendimento de 115%. Essas empresas, muitas vezes, possuem maior potencial de crescimento em cenários econômicos favoráveis, especialmente quando as taxas de juros estão baixas, facilitando o acesso ao capital.

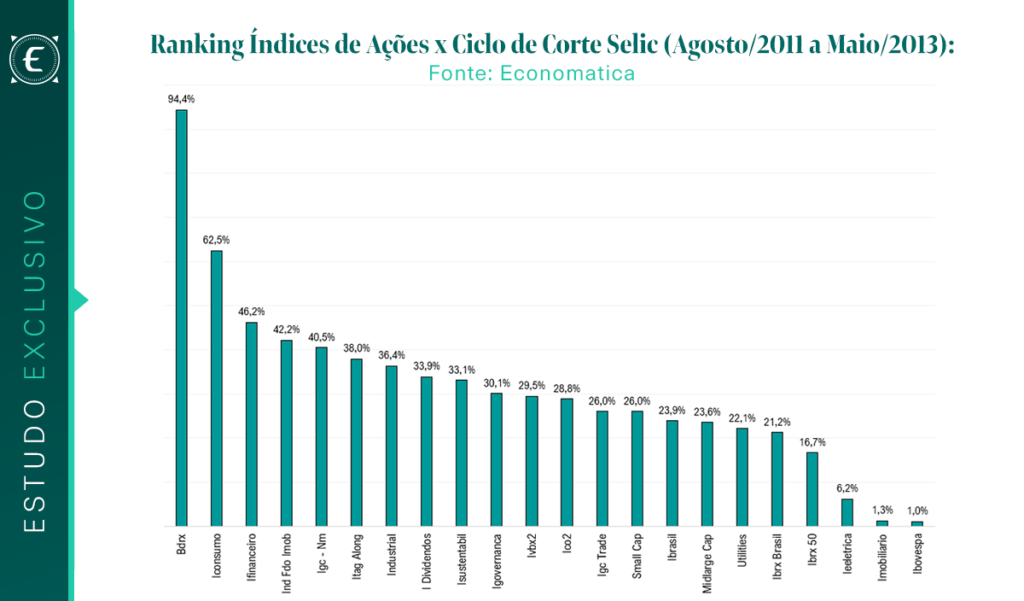

3. Ciclo de Ago./2011 a Mai./2013:

Nesse ciclo, o índice de BDRs (Brazilian Depositary Receipts) brilhou. Eles representam ativos estrangeiros negociados na bolsa brasileira. Esse destaque pode ser reflexo de uma procura maior por diversificação e exposição a empresas estrangeiras por parte dos investidores locais. Já os índices de consumo e financeiro, apontam para a resiliência do setor varejista e a capacidade dos grandes bancos em se adaptar às oscilações da Selic. O consumo interno provavelmente se beneficiou da maior disponibilidade de crédito e confiança do consumidor, enquanto os bancos se beneficiaram tanto em cenários de alta quanto de baixa da Selic.

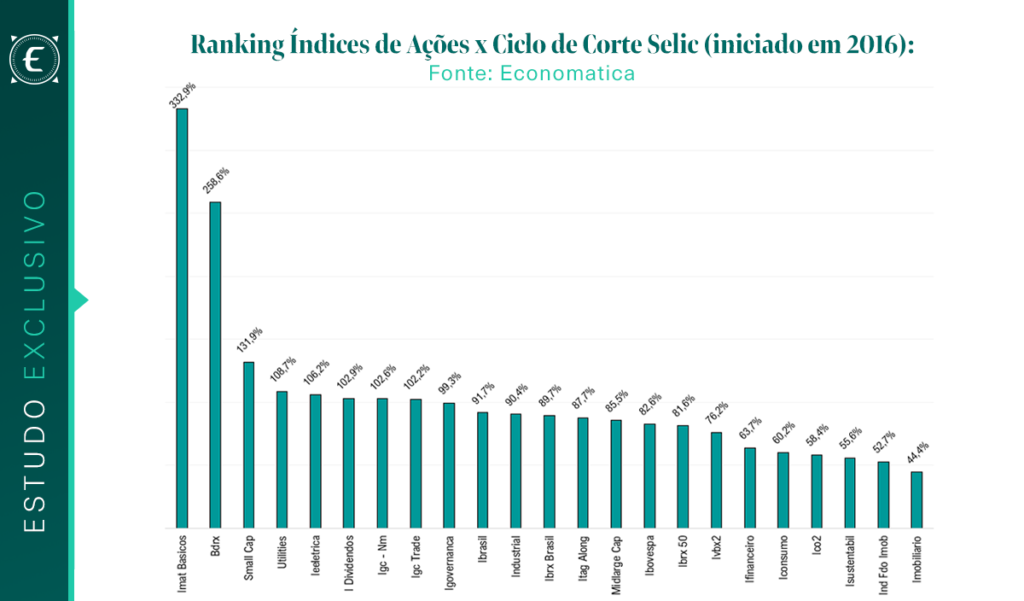

4. Ciclo iniciado em 2016:

Este período é notável devido à influência dos preços globais das commodities. O setor de materiais básicos avançou 332,9%, refletindo o boom das commodities, influenciado pela demanda global, e, possivelmente, por políticas expansionistas de importantes economias. O índice IBRX ressalta a forte performance das empresas listadas majoritariamente nas bolsas americanas, provavelmente um reflexo direto das políticas de “quantitative easing” global. O destaque reiterado dos índices de Small Caps e Utilities reafirma a proeminência desses setores em contextos de queda da Selic. O índice de energia elétrica, similarmente ao setor de Utilities, reforça a tendência de que os setores essenciais tendem a ter um desempenho sólido em tais cenários.

O novo ciclo de corte de juros, unanimemente antecipado pelos agentes de mercado, sinaliza um ambiente favorável para um otimismo no mercado de capitais nacional. Embora o foco principal não esteja nesses últimos anos, é crucial mencionar a vitalidade e resiliência do mercado brasileiro durante os anos de 2020 e 2021. Estes foram anos notáveis, marcados por uma onda de IPOs, o surgimento de novas gestoras independentes e a inovação em veículos de investimento. Mais do que nunca, o mercado financeiro brasileiro se tornou acessível e democrático, permitindo que mais pessoas participassem e aproveitassem as oportunidades oferecidas.

Este cenário, aliado à redução da Selic, sugere um horizonte promissor para investidores e gestores. E, em um mundo inundado de informações e dados, ter ferramentas confiáveis e robustas se torna ainda mais crítico. Neste contexto, a Economatica surge como um pilar no universo de dados financeiros, oferecendo uma plataforma versátil e confiável. Seu compromisso com a integração de dados e a facilidade de uso, seja através da web ou do Excel, garante que profissionais e entusiastas do mercado financeiro tenham as melhores ferramentas para navegar nas complexas águas dos investimentos globais.

Se você deseja compreender como a Economatica pode auxiliar nas análises de fundos imobiliários, composição das carteiras e outros indicadores, entre em contato com nosso suporte pelo telefone (11) 4081-3800 ou pelo e-mail [email protected]. Caso seja usuário da nossa solução, teremos prazer em personalizar um estudo para você. Se ainda não for usuário da nossa plataforma, solicite um trial.