A BB Seguridade (BBSE3) divulgou seus balanços referentes ao quarto trimestre (4T22) e ao ano de 2022. Porém, apesar do ótimo crescimento na comparação com o 4T21, as ações caíram mais de 5%.

Por que o balanço não animou o mercado acionário?

Apesar do forte desempenho, com destaque para o lucro líquido, que atingiu R$ 1,8 bilhão e apontou crescimento de 47% na comparação com o mesmo período de 2021, o mercado ficou desanimado com as projeções (guidance) de 2023, que “promete” um crescimento bem menor do que o apresentado no ano anterior.

Porém, para o analista Guilherme Tiglia, não há nada de errado com o guidance estipulado, dado que BB Seguridade tem um perfil conservador. “O mercado esperava algo mais otimista em termos de guidance, mas o que foi divulgado é positivo”, afirma Tiglia.

Na visão do analista, para 2023, a companhia deve apresentar um ritmo de crescimento menor do que o observado em 2022, até porque o ano de 2021 foi bem ruim para a empresa. Por isso, na base de comparação, o guidance do ano passado acabou ficando mais atrativo.

Confira os números da BB Seguridade no 4T22

Brasilseg e a BB Corretora foram os grandes destaques na evolução ano a ano.

Brasilseg

A BB Seguridade emitiu R$ 5 bilhões em prêmios no 4T22, +31,7% a/a, com destaque para i) seguro prestamista (+67,3% a/a), devido ao aumento da penetração no desembolso de crédito consignado, expansão das vendas no estoque e redução do cancelamento; e ii) rural (+40,6% a/a), suportado principalmente pela expansão do Plano Safra 2022/2023.

Vale lembrar que um dos grandes diferenciais da BB Seguridade em relação aos seus concorrentes é justamente o acesso a uma carteira de clientes ligados ao agronegócio. Como o Banco do Brasil, o grande canal no qual a companhia comercializa os seus produtos, é um grande financiador do segmento do Agronegócio, a BB Seguridade acaba se beneficiando disso e oferece os seus produtos de seguridade a eles.

Brasilprev

A captação líquida foi de R$ 676 milhões no trimestre, ante um resgate líquido de R$ 546 milhões no 4T21, devido ao crescimento da arrecadação e à redução do índice de resgate e do índice de portabilidade. Observamos o mesmo comportamento no último resultado (3T22x3T21) com relação aos saques.

É importante ressaltar que a concorrência vem dificultando a vida dos grandes players do setor nessa frente, além disso, o cenário de inflação elevada e juros altos faz com que a renda das pessoas fique mais pressionada, o que também impulsiona os saques. Portanto, um aumento da captação líquida dos fundos de previdência é positivo.

Ações caem após divulgação do resultado – oportunidade de comprar?

Apesar da reação de curto prazo, o nosso analista avalia que BB Seguridade apresentou bons resultados no 4T22, tanto no quesito operacional quanto financeiro.

“Em linhas gerais, o resultado da companhia foi impulsionado pelo crescimento dos prêmios, redução da sinistralidade e aumento do resultado financeiro”, comenta.

“De forma consolidada, o resultado financeiro da BB Seguridade e de suas investidas atingiu R$ 456,5 milhões, volume mais de 3 vezes superior ao registrado no mesmo período de 2021”, acrescenta.

Ele acrescenta que, nos últimos balanços, o resultado financeiro vem sendo cada vez mais impactado positivamente, em especial, pelo alto patamar da Selic, o que é muito importante para qualquer seguradora. Vale destacar que, durante a pandemia, o resultado da holding havia sido penalizado nessa frente, o que é diferente do que estamos vendo agora.

Dividendos

Após a divulgação de resultados, a BB Seguridade anunciou também um pagamento bilionário de dividendos.

A holding de seguros e previdência distribuirá R$ 3,67 bilhões, ou R$ 1,83 por ação. O pagamento será em 1º de março de 2023 para quem estiver posicionado em BBSE3 até a próxima terça-feira, 14. A partir do dia 15 de fevereiro de 2023, o papel será negociado “ex-direitos”.

Nossa recomendação

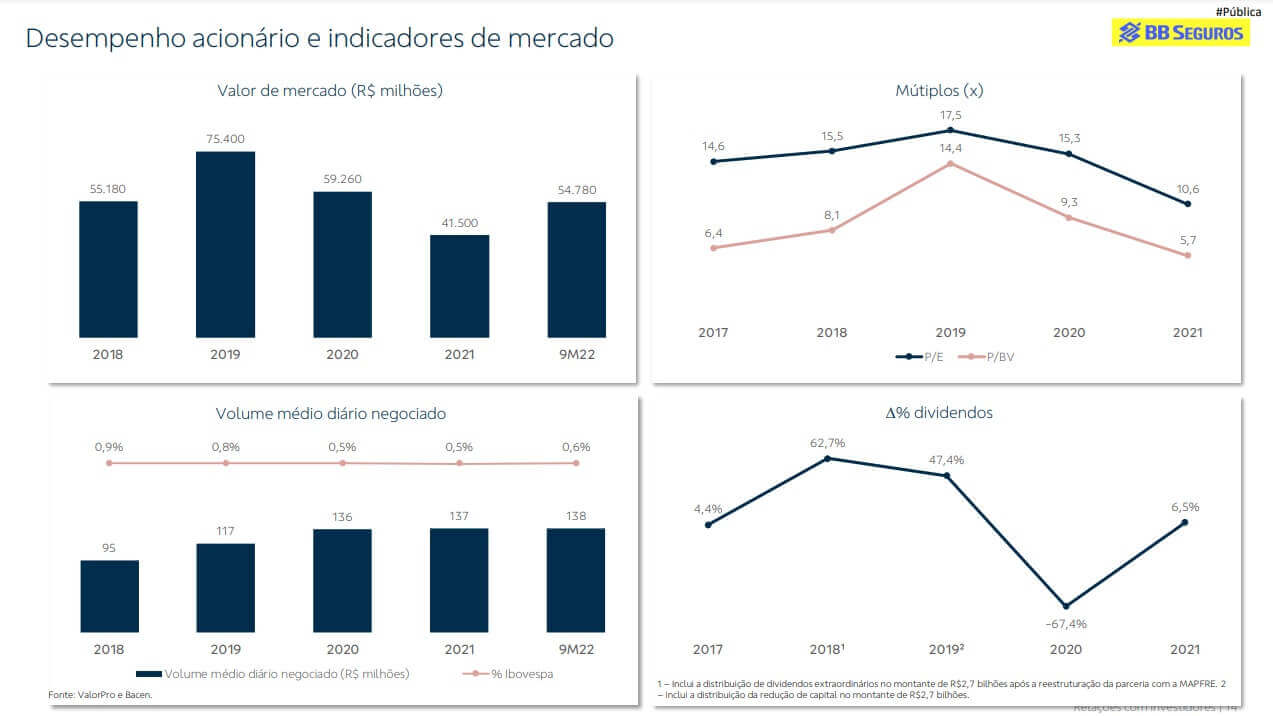

Vemos as ações de BBSE3 negociando a 10 vezes lucros e um dividend yield de 8%. “O dividendo continua com ótimas perspectivas para este ano e, pensando em Yield on Cost, para quem conseguiu comprar o papel a níveis de preço mais atrativos, faz muito sentido carregar a posição. A recomendação continua como MANTER”, reitera Tiglia.