O Banco do Brasil (BB) confirmou a realização da Oferta Pública de distribuição secundária de 132.506.737 ações ordinárias de emissão do banco (4,62% do capital total).

Sendo 68.506.737 ações de titularidade do Fundo de Investimento do Fundo de Garantia do Tempo de Serviços (FI-FGTS).

Administrado e gerido pela Caixa Econômica Federal; e 64.000.000 de ações mantidas em tesouraria.

A linha de atuação do banco permanece preservada, com a União Federal detendo o controle.

O BB vem entregando resultados crescentes, reflexo da melhora de margem financeira, da redução de PDD, crescimento das rendas de tarifas, aliado ao forte controle dos custos.

O foco segue no crescimento de suas operações e no incremento de rentabilidade.

No contexto da Oferta o banco suspendeu temporariamente as Projeções ao Mercado (Guidance) para 2019.

Seguimos com recomendação de COMPRA e preço justo de R$ 62,00/ação.

Destaques da Oferta

A realização da Oferta dependerá de aprovação da CVM, bem como de condições favoráveis dos mercados de capitais nacional e internacional.

As Ações serão distribuídas: (i) no Brasil, em mercado de balcão não organizado, em conformidade com a Instrução CVM 400; e (ii) simultaneamente serão realizados esforços de colocação no exterior, em operações isentas de registro, nos termos da Rule 144 A e da Regulation S.

Cronograma estimado da Oferta.

O período de reserva compreende a data de 10 de outubro de 2019, inclusive, até 16 de outubro de 2019.

A precificação ocorrerá em 17 de outubro e o início de negociação na B3 em 21 de outubro de 2019.

Preço por Ação será fixado após a conclusão do Procedimento de Bookbuilding.

Serão considerados como parâmetro: (i) a cotação das ações ordinárias do banco na B3; e (ii) as indicações de interesse em função da qualidade e quantidade de demanda (por volume e preço/ação) coletada junto a Investidores Institucionais.

A oferta total corresponde a 12,4 dias de negociação de BBAS3 na bolsa, o que em tese, pode exercer alguma pressão sobre a cotação das ações, até a conclusão da operação.

Tomando por base o preço de fechamento de R$ 45,29/ação a Oferta Total alcança R$ 6,0 bilhões, sendo de R$ 3,1 bilhões do FI-FGTS administrado pela Caixa e R$ 2,9 bilhões referente às ações em tesouraria, e que, portanto, voltam para o caixa do banco, reforçando a sua liquidez.

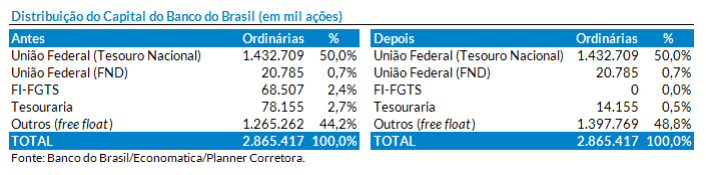

Acionistas vendedores: FI-FGTS (68,5 milhões de ações) e Tesouraria do BB (64,0 milhões de ações, equivalente a 82% das ações mantidas em tesouraria).

Lembrando que a União Federal, em 29/ago/19, depositou 20.785.200 ações ordinárias do banco no Fundo Nacional de Desestatização (FND), exclusivamente com a finalidade de que tal participação acionária venha a ser incluída no Programa Nacional de Desestatização (PND), administrado pelo BNDES.

Esta transferência refletiu a intenção da União de alienar a participação que excede ao controle acionário do BB.

Desta maneira, essas ações eram pra ser colocadas à venda nesta Oferta, mas não houve tempo hábil.

A Oferta é 100% secundária, sendo mantido o capital social do banco em R$ 67,0 bilhões, representado por 2.865.417.020 ações ordinárias.

CONFIRA TODOS OS BOLETINS E ANÁLISES DO MERCADO